En el momento de pensar en cómo hacer la asignación al alto rendimiento, una consideración importante para muchos inversores es el impacto en el riesgo de la cartera. Aquellos que buscan garantizar el equilibrio de los riesgos generales suelen asumir que lo mejor es un enfoque global. Sin embargo, aunque la globalidad ofrece ventajas para muchos sectores de renta fija, en el caso del alto rendimiento los beneficios son menos claros.

Esto se debe a que muchos de los factores que justifican las razones para invertir a nivel mundial, considerando, un universo de inversión ampliado y diversificado, no se aplican al alto rendimiento. A pesar de que su tamaño se ha más que triplicado desde 2012, el mercado de alto rendimiento europeo sigue siendo solo una pequeña parte del universo de inversión en alto rendimiento, que continúa dominado por Estados Unidos.

Diversificación limitada gracias a un enfoque global

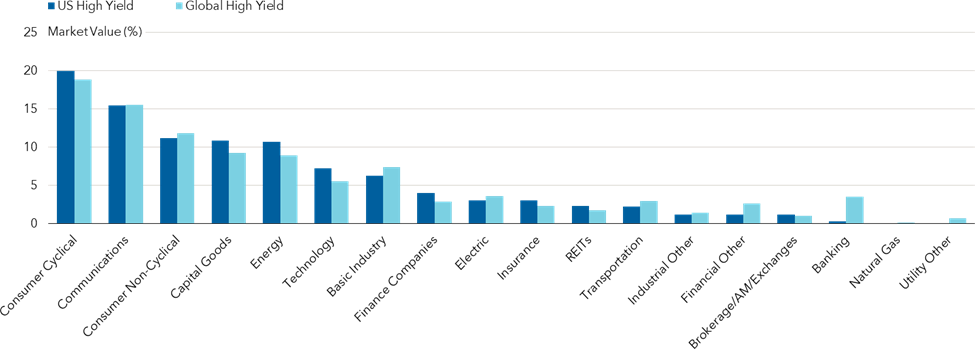

A 30 de abril de 2025, el 70% del mercado mundial de bonos corporativos de alto rendimiento eran bonos denominados en Dólar estadounidense. La comparación de los mercados de bonos de alto rendimiento estadounidense y mundial desarrollado pone de relieve que ambos están estrechamente alineados. La única diferencia notable entre ellos es que el universo global tiene una exposición ligeramente mayor al sector bancario. Esta mayor exposición global al sector bancario se ve compensada por una mayor ponderación de los sectores de consumo cíclico, energía, bienes de equipo y tecnología en el mercado estadounidense de bonos de alto rendimiento.

Al comparar los índices, también cabe señalar que el índice de alto rendimiento estadounidense incluye emisiones denominadas en dólares de empresas no estadounidenses. Esto representa actualmente el 13% del índice. La falta de familiaridad con estos emisores no estadounidenses puede significar que tales emisiones a menudo atraigan una prima sobre sus bonos nacionales, proporcionando a los inversores una fuente potencial adicional de rentabilidad.

Dada la similitud de los desgloses regionales y sectoriales entre los dos índices, las ventajas de diversificación de un enfoque global son limitadas.

Sector comparison of US and global high yield indices

Los resultados pasados no garantizan los resultados futuros

A 30 de abril de 2025. Fuente: Bloomberg

High Yield estadounidense: Bloomberg US High Yield 2% Issuer Cap Index; Global High Yield: Bloomberg Global HY Corp 2% Capped Index.

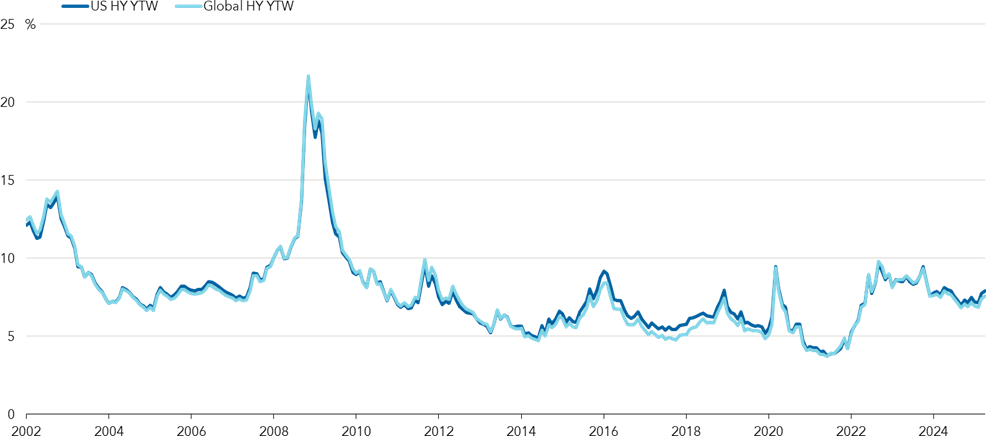

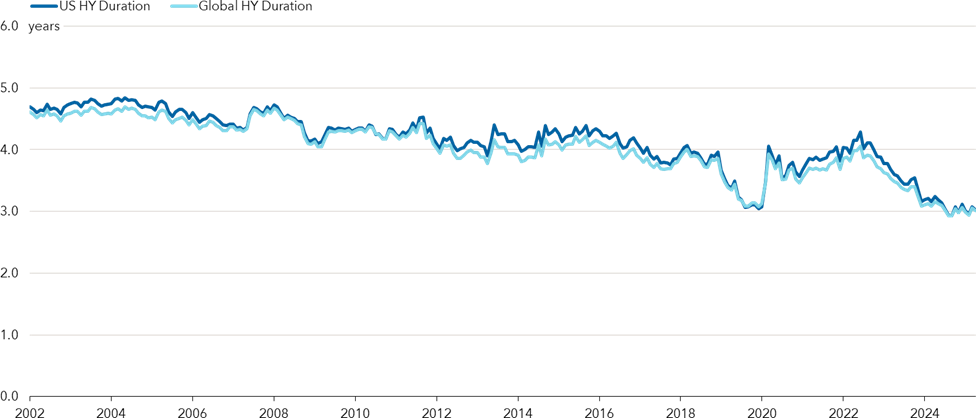

La gran coincidencia entre los índices estadounidense y mundial significa que las principales métricas entre ambos han sido históricamente casi idénticas.

Como ponen de relieve los siguientes gráficos, en los últimos 20 años, ambos tienen niveles muy similares de duración y rendimiento a peor.

Yield to Worst

Duration

Los resultados pasados no garantizan los resultados futuros.

A 30 de abril de 2025. Fuente: Bloomnberg.

US High Yield: Bloomberg US High Yield 2% índice limitado por emisor. Alto rendimiento mundial: Bloomberg Global HY Corp 2% índice limitado.

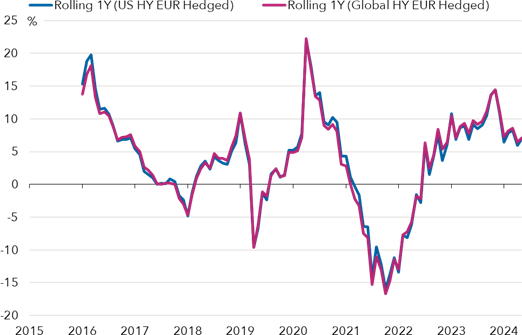

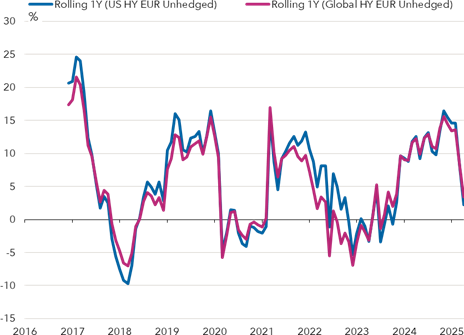

La combinación de una diversificación limitada y unos parámetros de riesgo similares se ha traducido históricamente en resultados muy similares para los inversores con cobertura en euros. Incluso si la divisa se deja sin cobertura, sigue existiendo una correlación muy alta entre los dos índices, con pequeñas diferencias debidas principalmente a los movimientos del EUR/USD.

Los resultados pasados no garantizan los resultados futuros.

A 30 de abril de 2025. Periodo de tiempo desde el inicio común. De diciembre de 2015 a enero de 2025. Fuente: Bloomberg.

US High Yield: Bloomberg US High Yield 2% Issr Cap Total Return Index Value Hedged EUR; Global High Yield: Bloomberg Global HY Corp 2% Capped Total Return Index Hedged EUR

US High Yield: US High Yield: Bloomberg US High Yield 2% Issuer Cap Total Return Index Unhedged EUR; Global High Yield: Bloomberg Global HY Corp 2% Capped Total Return Index Unhedged EUR.

Nuestro análisis sugiere que el alto rendimiento estadounidense ha sido un buen sustituto del alto rendimiento mundial de los mercados desarrollados, ya que ambos ofrecen una exposición beta similar.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Última hora: El IPC general de Canadá subió un 2.3% interanual en enero frente al 2.4% esperado

La inflación de Canadá se suavizó ligeramente en enero, con el IPC subiendo un 2.3% interanual, ligeramente por debajo de lo que los mercados esperaban, tras un aumento del 2.4% en diciembre. En términos mensuales, los precios se mantuvieron planos

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Pronóstico del Bitcoin: El BTC cae por debajo de 68.000$, la postura defensiva limita la recuperación

El Bitcoin retrocede el martes, extendiendo la consolidación en un rango de negociación durante más de diez días. El panorama técnico sugiere que el BTC podría volver a visitar el mínimo de 60.000$ si rompe por debajo del límite inferior de consolidación.

Pronóstico del Precio del EUR/USD: Los vendedores salieron y buscan niveles inferiores a 1.1800

El Dólar estadounidense (USD) está en mejor forma el martes, avanzando frente a la mayoría de sus principales rivales en el mercado de divisas. El par EUR/USD cotiza en la región de 1.1820, cayendo a su nivel más bajo en más de una semana.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes