El Dólar desciende después de que las cifras de IPC de EE.UU. aseguren un recorte de tasas en septiembre

- El Dólar estadounidense retrocede firmemente tras la publicación de un IPC suave.

- La Fed ya no debería estar preocupada por la trayectoria desinflacionaria.

- El índice del Dólar estadounidense cae aún más y se dirige a 104.75.

El Dólar estadounidense (USD) se está debilitando firmemente el jueves después de que el Índice de Precios al Consumo (IPC) de junio en Estados Unidos revelara una disminución sustancial de la inflación. Comentarios especiales para las ventas minoristas que se contrajeron incluso en un 0.1%, lo que significa que el consumidor estadounidense ya no está dispuesto a pagar los precios actuales de los bienes y prefiere esperar precios más bajos antes de realizar sus compras. Añadiendo una cifra más suave para la vivienda y el alquiler, parece que las medidas de la Fed están empezando a dar sus frutos.

En el frente económico, los datos más importantes de este jueves ya se han publicado, y el enfoque ahora se desplazará hacia el viernes con los números del Índice de Precios de Producción (IPP) de junio. Mientras tanto, los mercados querrán escuchar a los funcionarios de la Fed que estos números son lo que están buscando, y deberían desencadenar una respuesta más moderada de la Fed. Con menos de dos meses restantes, el primer recorte de tasas para Estados Unidos parece estar asegurado para septiembre.

Resumen diario de los mercados: Gran sorpresa

- Permítanos guiarlo a través de los principales números que se publicaron este jueves:

- IPC de EE.UU. para junio:

- El IPC general mensual cayó en contracción de +0.1% a -0,1% en junio.

- El IPC subyacente mensual disminuyó de 0.2% a 0.1%.

- El IPC general anual cayó de 3.3% a 3.0%.

- El IPC subyacente anual pasó de 3.4% a 3.3%.

- Solicitudes semanales de subsidio por desempleo para la semana del 5 de julio:

- Las solicitudes iniciales bajaron ligeramente, de 239.000 a 222.000.

- Las solicitudes continuas pasaron de 1.856 millones a 1.852 millones.

- IPC de EE.UU. para junio:

- A las 15:30 GMT, el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, participa en una conversación moderada en la Cumbre de Diversidad, Equidad e Inclusión de la NCUA en Minneapolis, Estados Unidos.

- Los mercados de renta variable se están preparando para la próxima temporada de ganancias, que comienza con los resultados de Pepsico y Delta antes de la campana de apertura el jueves. Las acciones en general están de buen humor con sólidas ganancias en Asia y retornos positivos en Europa, mientras que los futuros estadounidenses están rezagados un poco.

- La herramienta CME Fedwatch respalda ampliamente un recorte de tasas en septiembre a pesar de los recientes comentarios de los funcionarios de la Fed. Las probabilidades ahora se sitúan en 68.1% para un recorte de tasas de 25 puntos básicos. Una pausa en las tasas tiene una probabilidad del 28.6%, mientras que un recorte de tasas de 50 puntos básicos tiene una escasa posibilidad del 3.3%.

- El rendimiento de los bonos del Tesoro a 10 años de EE.UU. se negocia en 4.19% y se mantiene cerca del nivel más bajo de la semana.

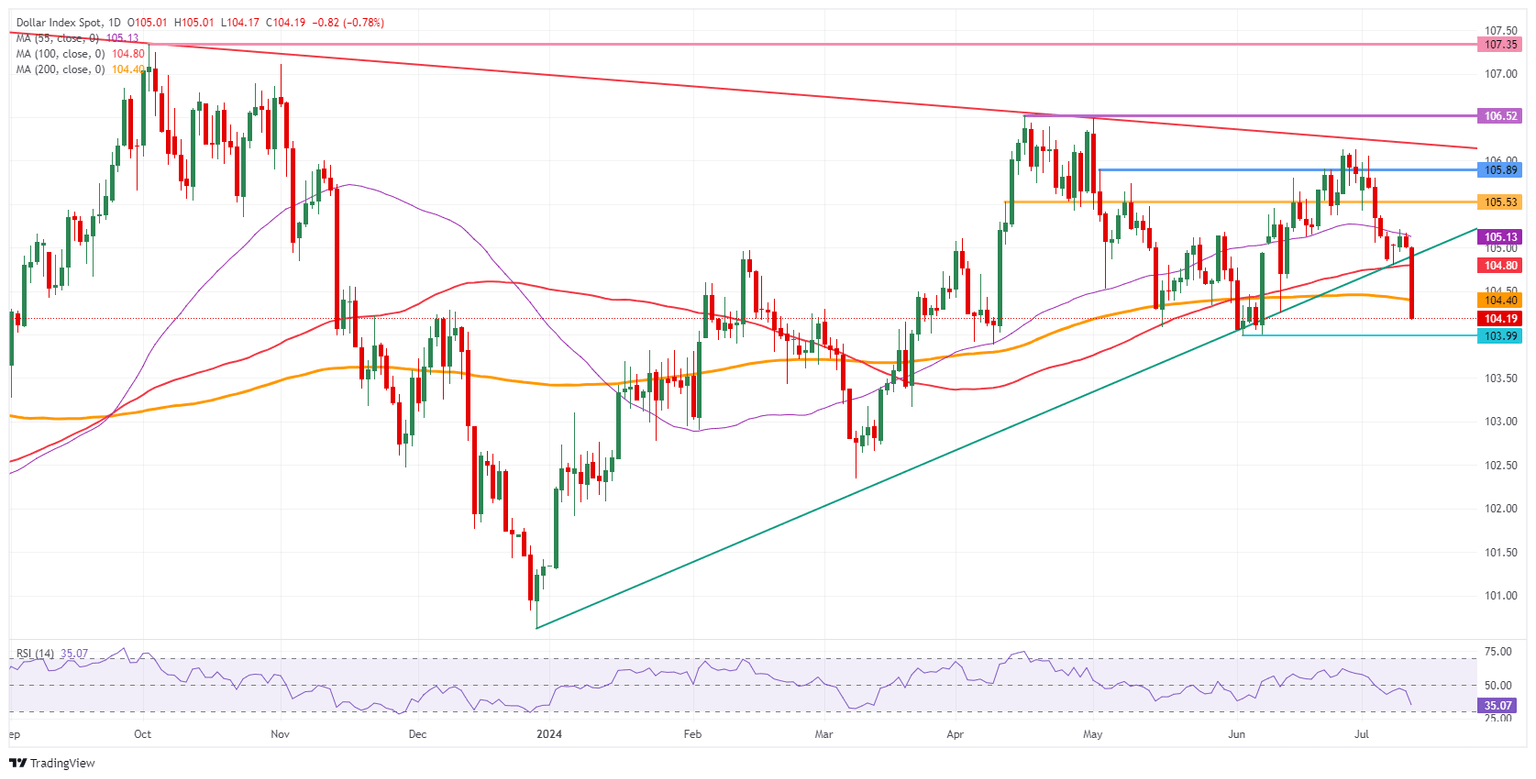

Análisis Técnico del Índice del Dólar estadounidense: IPC por debajo de las expectativas

El Índice del Dólar estadounidense (DXY) enfrenta un momento crucial con la publicación del Índice de Precios al Consumo de junio en EE.UU. Este es el momento decisivo para las perspectivas de un recorte de tasas en septiembre, con cualquier aumento rompiendo la trayectoria desinflacionaria que significaría que la reunión de septiembre está fuera de la mesa. Por lo tanto, se espera que los mercados den una probabilidad más significativa a una mayor relajación del DXY que a un Dólar estadounidense más fuerte.

Al alza, la media móvil simple (SMA) de 55 días en 105.14 sigue siendo la primera resistencia. Si ese nivel se recupera nuevamente, 105.53 y 105.89 son los siguientes niveles fundamentales cercanos. La línea de tendencia descendente roja en el gráfico a continuación en torno a 106.23 y el pico de abril en 106.52 podrían entrar en juego si el Dólar se recupera sustancialmente.

A la baja, el riesgo de un movimiento en picado está aumentando, con solo el doble soporte en 104.81, que es la confluencia de la SMA de 100 días y la línea de tendencia ascendente verde desde diciembre de 2023, aún en su lugar. Si esa doble capa cede, la SMA de 200 días en 104.41 es el guardián que debería atrapar al DXY y evitar más caídas. Más abajo, la corrección podría dirigirse a 104.00 como una etapa inicial.

Índice del Dólar estadounidense: Gráfico Diario

La inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.