¿Está llegando a su fin la era del excepcionalismo estadounidense? Es una posición incómoda para los inversores en renta variable, que durante mucho tiempo se han beneficiado de la aparentemente imparable racha alcista del mercado bursátil estadounidense y de la fortaleza del dólar. ¿Qué podría significar esto para los inversores en renta variable en 2025?

El concepto de excepcionalismo estadounidense tiene muchas interpretaciones. Para la mayoría, refleja la idea de un liderazgo indiscutible de Estados Unidos en diversos ámbitos interrelacionados, como la geopolítica, la potencia militar, el crecimiento económico, el gasto público, el estado de derecho, la tecnología y la inteligencia artificial, así como la rentabilidad de sus acciones. Para nosotros, como inversores en renta variable, el excepcionalismo estadounidense se traduce en una consistente rentabilidad superior de los mercados bursátiles de EE.UU. frente a sus homólogos globales. Cualquier cambio en los pilares que sustentan este excepcionalismo podría poner en entredicho muchas de las premisas que han respaldado la supremacía del dólar estadounidense, con implicaciones no solo para las divisas y los bonos del Tesoro, sino también para la renta variable estadounidense.

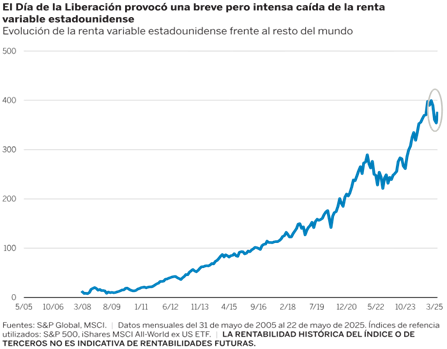

El Día de la Liberación marcó un punto de inflexión, pero el cambio de régimen ya había comenzado

Aunque la narrativa parece haber sido cuestionada recientemente, sobre todo tras el Día de la Liberación, consideramos que los aranceles anunciados por Trump son la señal más clara hasta ahora de un cambio que lleva casi una década gestándose. El régimen económico anterior, basado en una globalización en expansión, se caracterizó por un crecimiento global sincronizado, una baja dispersión, una inflación reducida y contenida y unos tipos de interés bajos. Comenzó con la caída del Muro de Berlín, se aceleró con el NAFTA en 1994 y alcanzó su punto álgido con la creación del euro en 2000 y la entrada de China en la OMC en 2001. En un entorno tan coordinado, los inversores se vieron incentivados a reducir la diversificación y concentrar su exposición en la clase de activos con mayor potencial de crecimiento. Durante este periodo, y especialmente desde la crisis financiera global (CFG), el liderazgo en crecimiento recayó en Estados Unidos, en particular en su sector tecnológico de gran capitalización, una percepción reforzada por la fortaleza sostenida del dólar.

Pero las primeras grietas en este régimen basado en el crecimiento y los precios moderados (conocido como «Goldilocks») comenzaron a aparecer ya entre 2015 y 2016. Desde la fuga de capitales en China en la segunda mitad de 2015, pasando por el Brexit en junio de 2016, el auge del populismo —incluida la elección del presidente Trump en noviembre de ese mismo año— y la imposición de aranceles entre Estados Unidos y China en 2018, los indicios apuntaban a un cambio de tendencia.

Aunque la irrupción de la pandemia eclipsó este panorama, cada uno de estos acontecimientos ya anticipaba una transición desde una globalización que beneficiaba a todos hacia un mundo más centrado en los intereses nacionales y con un carácter más de suma cero. Este giro se ha reflejado en las elecciones de Estados Unidos, Reino Unido, Alemania, Francia y Polonia, donde los partidos tradicionales han cedido terreno a movimientos antisistema que se sienten perjudicados por la globalización. También hemos visto un desplazamiento de la política monetaria hacia la política fiscal como herramienta para abordar estas tensiones.

La proclamación del Día de la Liberación por parte de Trump es el mayor exponente de un replanteamiento del papel internacional de EE.UU. En cuestión de minutos (gráfico 1), los mercados bursátiles estadounidenses se desplomaron para luego repuntar tras los anuncios arancelarios de Trump el 2 de abril. Los mercados anticiparon una recesión en EE.UU., pero luego la descartaron, dejando la confianza de los inversores en una posición frágil. Desde entonces, el mercado parece debatirse entre dos fuerzas contrapuestas: el pánico a corto plazo y el optimismo a largo plazo. Uno de los principales riesgos actuales es que el mercado reaccione de forma desproporcionada a los riesgos inmediatos y subestime amenazas más profundas a largo plazo.

¿Cómo podría afectar a la renta variable estadounidense?

El cambio de régimen y las actuaciones de Trump 2.0 empiezan a poner en duda la sostenibilidad de varios elementos del excepcionalismo estadounidense, en especial los relacionados con la geopolítica, el gasto fiscal, el estado de derecho y el trato al capital extranjero. Las consecuencias de un menor excepcionalismo estadounidense siguen siendo inciertas. Quizá la más evidente sea la debilidad del dólar, que afectará a todos los activos en USD, si bien su impacto se notará más en las divisas y la renta fija que en las acciones. En cualquier caso, un dólar más débil influye directamente en la exposición a la renta variable de EE.UU. y, sin duda, en la forma en que los inversores internacionales abordan la rentabilidad neta y la cobertura de divisa.

El simple hecho de dejar atrás una era de sincronización elevada y correlaciones estrechas tiene importantes implicaciones tanto en términos de oportunidades como de gestión del riesgo. Dado el contexto, no parece sensato tener todos los huevos en la misma cesta. Muchas carteras siguen estando muy concentradas en renta variable estadounidense y activos denominados en dólares, reflejando una tendencia del capital a dirigirse hacia donde históricamente ha sido mejor tratado. Pero la cuestión clave para los inversores es: ¿recibe ese capital el mismo trato ahora, y lo recibirá en el futuro?

Esto no implica que las grandes tecnológicas estadounidenses hayan perdido su excepcionalidad, pero el giro hacia menores correlaciones y mayor volatilidad vuelve a poner de relieve la importancia de la diversificación. Durante la última década, la diversificación —y la cobertura frente al dólar— habría lastrado la rentabilidad de una cartera centrada en renta variable estadounidense. Es poco probable que esta dinámica se repita, dado que se ha producido un descenso en la correlación entre países que no se veía desde hace décadas (gráfico 2).

Gráfico 2

Esto podría dar mayor margen de acción a los gestores activos, algo difícil de conseguir cuando la renta variable estadounidense de gran capitalización lleva 15 años al alza. Si el régimen anterior era todo beta alta y bajo alfa, en el futuro podríamos ver justo lo contrario: menor correlación, mayor dispersión y, con ello, más oportunidades para que los gestores activos aporten valor.

¿Dónde ampliar el enfoque?

La renta variable europea ha iniciado un cambio de régimen que se ha acelerado recientemente, lo que podría dar lugar a la mayor rotación desde la crisis financiera global y brindar una gran oportunidad.

Aunque, desde un enfoque táctico, la renta variable europea muestra un sesgo alcista debido a su rentabilidad superior en la primera mitad del año, aún presenta valoraciones atractivas en términos absolutos y relativos. Esto genera oportunidades interesantes de diversificación, ya que las perspectivas estructurales de Europa parecen haber mejorado.

Si bien esta transición no está exenta de retos, creemos que los principales beneficiados serán los valores del segmento Value, como bancos, telecos, empresas de defensa, compañías europeas de pequeña capitalización y actores clave en la transición energética con barreras de entrada elevadas, como los operadores de redes. Los principales perjudicados podrían ser los beneficiarios de la globalización y de un entorno de tipos bajos.

La renta variable japonesa se beneficia de varias dinámicas favorables: mayor inversión nacional, activismo accionarial, incrementos salariales y una transición hacia la automatización y la eficiencia. El aumento de los dividendos y las recompras, así como una inflación estructuralmente más alta, también están favoreciendo un entorno más positivo. Si bien esto genera oportunidades cada vez más atractivas en renta variable japonesa, conviene destacar que las reformas fiscales y las medidas de política económica benefician sobre todo a compañías nacionales de pequeña y mediana capitalización.

La prioridad del nuevo régimen por los objetivos nacionales ha favorecido a las empresas más pequeñas, lo que se refleja en el mejor comportamiento de la renta variable de pequeña capitalización en la mayoría de los países, salvo Estados Unidos. A medida que se moderen los efectos negativos de los aranceles sobre la inflación y el crecimiento, las compañías estadounidenses de pequeña capitalización podrían también beneficiarse, especialmente si el crecimiento se amplía. En este escenario, el análisis detallado puede marcar la diferencia, ya que la disparidad, la dispersión y una menor cobertura por parte del «sell side» podrían generar resultados positivos para la gestión activa.

También creemos que, en un entorno más volátil y con menor crecimiento, los llamados «generadores estables de interés compuesto» de calidad —empresas resilientes, con un crecimiento consistente y balances sólidos, ya sean del estilo Growth o Value— atraerán cada vez más a los inversores que buscan rentabilidades más estables.

¿Y ahora qué?

El debate sobre si estamos presenciando el final del excepcionalismo estadounidense podría hacer que los inversores pasen por alto los verdaderos cambios de régimen que ya están en marcha y que afectan directamente a sus carteras. Estamos dejando atrás un periodo caracterizado por una elevada sincronización y correlaciones estrechas, con implicaciones importantes tanto para la generación de oportunidades como para la gestión del riesgo. La debilidad del dólar podría afectar a los activos en USD, lo que acentúa la necesidad de diversificación. A su vez, la renta variable europea y japonesa puede ofrecer oportunidades interesantes. Y lo más importante: los inversores deberían plantearse si su exposición a la renta variable está evolucionando al mismo ritmo que el cambiante entorno de la inversión.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Última hora: El IPC general de Canadá subió un 2.3% interanual en enero frente al 2.4% esperado

La inflación de Canadá se suavizó ligeramente en enero, con el IPC subiendo un 2.3% interanual, ligeramente por debajo de lo que los mercados esperaban, tras un aumento del 2.4% en diciembre. En términos mensuales, los precios se mantuvieron planos

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Pronóstico del Bitcoin: El BTC cae por debajo de 68.000$, la postura defensiva limita la recuperación

El Bitcoin retrocede el martes, extendiendo la consolidación en un rango de negociación durante más de diez días. El panorama técnico sugiere que el BTC podría volver a visitar el mínimo de 60.000$ si rompe por debajo del límite inferior de consolidación.

Pronóstico del Precio del EUR/USD: Los vendedores salieron y buscan niveles inferiores a 1.1800

El Dólar estadounidense (USD) está en mejor forma el martes, avanzando frente a la mayoría de sus principales rivales en el mercado de divisas. El par EUR/USD cotiza en la región de 1.1820, cayendo a su nivel más bajo en más de una semana.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes