En nuestra opinión, los inversores suelen tener una visión demasiado cortoplacista al invertir en el mercado de bonos de high yield, abordando esta clase de activos como una operación táctica en lugar de una asignación estructural a largo plazo. Para nosotros, en cambio, la inversión en bonos de high yield se parece más a una carrera de fondo que a un sprint: el éxito no depende de quién consiga el mejor tiempo en los próximos 10 km, sino de quién logre completar el recorrido y cruzar la línea de meta en primer lugar.

Esta estrategia nos permite buscar ingresos sólidos y rentabilidades totales superiores en el crédito de alto rendimiento a través de empresas de alta calidad con buenas perspectivas de crecimiento a largo plazo. De esta forma, aprovechamos la experiencia acumulada a lo largo de distintos ciclos económicos y de mercado, y desconfiamos del entusiasmo desmedido en torno a desarrollos que podrían generar burbujas, como la inteligencia artificial (IA) generativa. A continuación, presentamos los elementos que consideramos esenciales de este enfoque a largo plazo.

Cuidado con la exageración

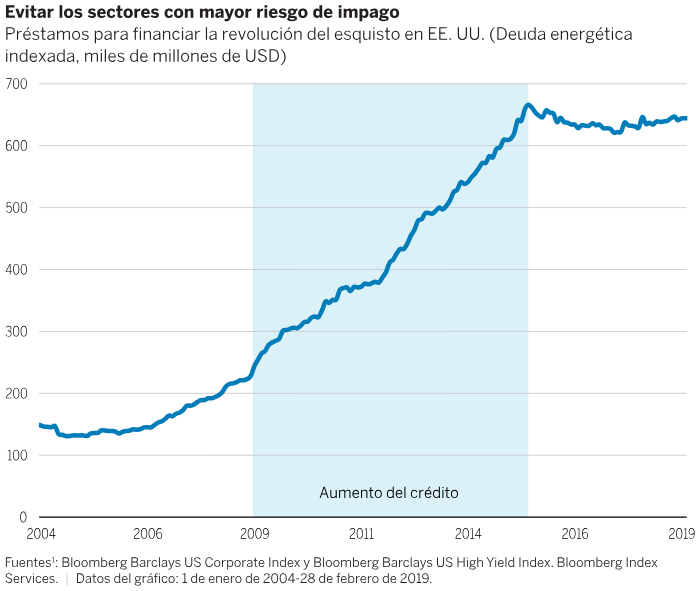

Como inversores en bonos de high yield, creemos que es fundamental mantener un sano escepticismo en momentos de euforia ante el riesgo de sufrir una pérdida permanente de capital si una empresa incumple sus pagos. Por consiguiente, consideramos que es importante evitar los sectores que experimentan una expansión masiva de su capacidad, donde es poco probable que los beneficios económicos cumplan las expectativas y, además, el riesgo de impago aumenta.

Dada la dificultad de prever con exactitud la demanda —ya que las tendencias pueden cambiar de un día para otro debido a múltiples factores—, nos enfocamos en observar cuándo la oferta crece por encima de la tendencia. Si echamos la vista atrás, veremos que, durante las recesiones, los impagos tienden a concentrarse en los sectores que experimentan un aumento de la oferta de capital y de la inversión; la crisis del petróleo por sobreproducción en la década de 2010 es un buen ejemplo de ello (gráfico 1). En los momentos previos a esta crisis, pudimos observar cómo el aumento de los beneficios y los precios en el sector llevó a una mayor inversión de capital y recrudeció la competencia, lo que finalmente se reveló al disminuir la demanda. Este ejemplo ilustra cómo el entusiasmo del mercado conlleva a menudo riesgos no deseados.

Gráfico 1

Los inversores más veteranos recordarán la burbuja de las puntocom de finales de los noventa; nosotros creemos que la irrupción de la IA podría ser un caso similar. Es evidente que la IA, cuyas aplicaciones son muy prometedoras para la sociedad, marca una nueva y emocionante fase en la actual revolución tecnológica. Sin embargo, resulta difícil predecir quiénes serán los ganadores y los perdedores en esta etapa, y, de manera inevitable, se producirán inversiones de capital mal orientadas. Nos preocupa el elevado nivel de inversión y gasto de capital por encima de la tendencia, así como la posibilidad de que se forme otra burbuja debido al enorme endeudamiento del sector (gráfico 2). Por este motivo, albergamos serias dudas sobre el potencial de las empresas con una elevada exposición a la temática de la IA, como, por ejemplo, en el sector del hardware tecnológico.

Gráfico 2

-638741848489554610.png)

Exigir la máxima calidad a los emisores

Nuestra filosofía de inversión se basa en la convicción de que el mercado de high yield es muy ineficiente a la hora de valorar el riesgo de impago.

Para aprovechar el potencial de estos errores de valoración y minimizar el riesgo de impago, es necesario realizar un exhaustivo análisis «bottom-up» del crédito que nos permita identificar las empresas de mayor calidad según sus fundamentales económicos subyacentes. Del mismo modo, como ya hemos señalado, también significa evitar empresas con riesgo de destrucción permanente de capital, así como sectores y regiones donde, en caso de no lograr un aterrizaje económico suave y debamos enfrentarnos a una recesión, sea probable que se concentren los impagos.

Nuestro método para descubrir emisores de alta calidad da prioridad a la búsqueda de empresas con ventajas competitivas, también conocidas como «moats». Por ejemplo, aunque somos prudentes con las empresas con una alta exposición a la temática de la IA en el sector tecnológico, identificamos diversas oportunidades entre los proveedores de servicios de pago y software que cuentan con sólidas ventajas competitivas, como el elevado coste asociado al cambio de proveedor. En el sector de la automoción, somos cautos respecto a los fabricantes de automóviles en mercados que han experimentado una notable expansión de la competencia y la entrada de nuevos actores. Sin embargo, mantenemos un optimismo moderado sobre el potencial de rendimiento de los proveedores de automóviles, que suelen beneficiarse de importantes barreras de entrada. Muchas de estas compañías están estrechamente interconectadas con los fabricantes de equipos originales (OEM), por lo que cambiar de proveedor implica enfrentarse a obstáculos financieros, técnicos y normativos, especialmente durante el ciclo de producción de un automóvil, que puede extenderse más de 10 años.

Una visión a largo plazo

En lo que respecta a los emisores, procuramos adoptar una visión a largo plazo, con un plazo medio de inversión de aproximadamente tres años. Además, mantener en cartera emisores de alta convicción durante un largo periodo evita que los elevados costes de transacción lastren la rentabilidad potencial de los inversores.

Conclusión

Nos enfrentamos a un entorno de mercado que evoluciona rápidamente. Mientras el ciclo de impago no se materialice — que es nuestra hipótesis de base— creemos que el high yield puede resultar muy atractivo para los inversores a largo plazo. Estos deben utilizar su alcance y conocimientos para realizar el análisis fundamental «bottom-up» necesario, y contar con la experiencia para establecer un marco riguroso por sectores y países que evite los emisores y sectores con mayor riesgo de impago.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

EE.UU.: El Índice CB de Confianza del Consumidor desciende 3.8 puntos en diciembre a 89.1

El sentimiento del consumidor en Estados Unidos se debilitó por quinto mes consecutivo en diciembre, con el Índice de Confianza del Consumidor del Conference Board bajando a 89.1 desde 92.9 en noviembre

El Banco de Inglaterra recorta los tipos de interés al 3.75%, según lo previsto

El Banco de Inglaterra ha anunciado este jueves una reducción de sus tipos de interés de 25 puntos básicos (BPS), hasta el 3.75%, tras la reunión de diciembre. Esta decisión se alineó con las expectativas del mercado.

USD/MXN: El Peso mexicano llega a las vacaciones de Navidad marcando otro máximo de 17 meses

El USD/MXN cae por tercer día consecutivo este miércoles, extendiendo las pérdidas a un nuevo mínimo de diecisiete meses en 17.88 antes de las vacaciones de Navidad. Al momento de escribir, el Dólar estadounidense se cotiza frente al Peso mexicano sobre 17.90, perdiendo un leve 0.04% en el día.

Pronóstico del Bitcoin: El BTC cae por debajo de 87.000$ mientras se intensifican las salidas del ETF y disminuye la participación de las ballenas

El precio del Bitcoin continúa cotizando alrededor de 86.770$ el miércoles, después de no lograr superar la resistencia de 90.000$. Los ETF al contado listados en EE.UU. registran una salida de 188,64 millones de dólares el martes, marcando el cuarto día consecutivo de retiros.

EUR/USD Pronóstico: El Euro se estabiliza por debajo de 1.1800 ante las reducidas condiciones de negociación

El par EUR/USD alcanzó un máximo de 1.1808 el miércoles, ahora cotizando en la región de 1.1780 durante la sesión americana.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes