Mientras nos adentramos en la segunda mitad de un año marcado por la incertidumbre, analizamos las dos grandes cuestiones que, en nuestra opinión, más inquietan a los inversores en renta fija.

En nuestra sección sobre el mercado de tipos, abordamos la gran pregunta que los inversores en renta fija llevan haciéndose desde que esta clase de activos vivió su «annus horribilis» en 2022: «¿Qué papel desempeñarán los bonos en las carteras a partir de ahora? ¿Podrán seguir actuando como activos refugio ante el creciente temor por la sostenibilidad de la deuda pública?».

Para los inversores en crédito, el gran reto consiste en evitar ser arrastrados por la fuerza de las corrientes cruzadas del mercado y trazar una ruta que les permita alcanzar rendimientos atractivos.

Visión sobre el mercado de tipos

Se aproxima una tormenta: ¿Podrán los bonos ofrecer un refugio?

A principios de año, se esperaba que los tipos se mantuvieran elevados, mientras aumentaban las señales de una mayor divergencia entre los mercados de renta fija, fruto de la reacción de los inversores y los bancos centrales ante una dinámica del crecimiento y la inflación cada vez más localizada. Desde la crisis inflacionista de 2021-2022, los mercados han barajado en varias ocasiones la posibilidad de que los tipos se mantuvieran «más altos durante más tiempo», para luego aferrarse a cualquier indicio de relajación que impulsara repuntes en los mercados, como ocurrió en el último trimestre de 2023 y durante el verano pasado. La pregunta es: ¿podría ser diferente esta vez? ¿Y qué puede aportar la renta fija en una cartera más amplia?

Los "vigilantes" han vuelto; los flujos de capital podrían seguirlos.

La primera mitad del año ha estado marcada por numerosas sacudidas externas. La política arancelaria del gobierno estadounidense se se fue endureciendo cada vez más hasta culminar con el anuncio del «Día de la Liberación» a principios de abril. Después, una nueva escalada acabó dinamitando décadas de política comercial, hasta que se declaró una tregua temporal. En este contexto, fueron los bonos de mayor duración —y no los mercados bursátiles— los que impusieron disciplina, obligando a las autoridades a replantearse su enfoque. Esto podría marcar el regreso de los «bond vigilantes», con los mercados de renta fija ejerciendo presión sobre los gobiernos cuyas perspectivas fiscales muestran un claro deterioro. Aunque algunos aranceles puedan deshacerse mediante acuerdos comerciales, aumenta la probabilidad de un auge del nacionalismo económico y de la repatriación de capitales. Este fenómeno podría derivar en salidas de capital desde activos financieros estadounidenses hacia la renta fija global, con el consiguiente aumento de las primas de riesgo y de los rendimientos de los bonos a largo plazo en EE.UU. En el resto de mundo, esta dinámica actuaría como un factor técnico de apoyo a los activos financieros no estadounidenses. La renta fija europea, japonesa y china podría verse beneficiada por las salidas de capital procedentes de Estados Unidos.

Los problemas se acumulan

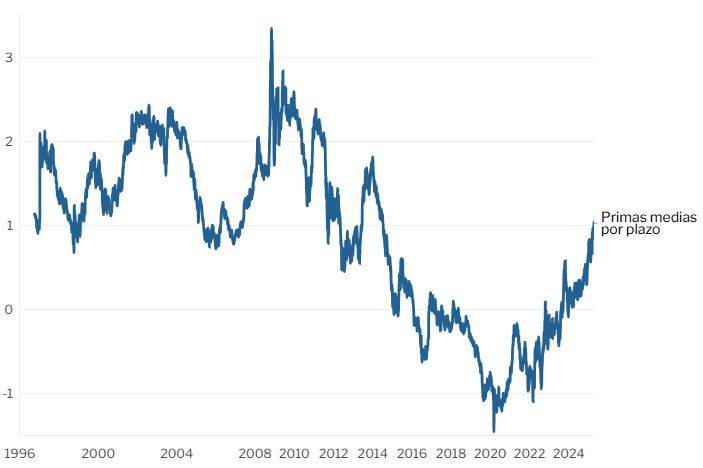

Seguimos esperando una mayor volatilidad en los mercados de tipos, sobre todo en los vencimientos a más largo plazo. Aunque las curvas de tipos de los mercados desarrollados se han normalizado, podrían continuar acentuándose debido a la persistencia de la inflación y al elevado gasto público. La creciente preocupación por la sostenibilidad de la deuda podría dar pie a un aumento de las primas de plazo en los mercados desarrollados, especialmente en Estados Unidos. Tal como muestra el gráfico 1, en el momento de redactar este artículo, la prima media por plazo en estos mercados superaba el 1,0% por primera vez en once años.

Gráfico 1: Las primas por plazo están empezando a aumentar en los mercados desarrollados

Fuente: Morgan Stanley y Wellington | Información a mayo de 2025.

La zona euro es un buen ejemplo de esta tensión: El Banco Central Europeo parece decidido a continuar con su ciclo de recortes, mientras que el incremento sostenido del gasto en defensa —especialmente en Alemania— y el deterioro fiscal en varios países (notablemente en Francia) podrían presionar al alza los rendimientos de los bonos a largo plazo. Del mismo modo, la curva de tipos japonesa se ha acentuado considerablemente durante el último año: los bonos a 30 años han alcanzado el rendimiento más alto en lo que va de siglo, pese a que la política monetaria sigue siendo notablemente laxa. A diferencia de otros mercados, prevemos que la curva japonesa podría aplanarse si el Banco de Japón decide subir sus tipos oficiales como respuesta a un posible acuerdo comercial con EE.UU. y a la inflación persistente a nivel interno.

¿Dónde está hoy el activo refugio?

En épocas de turbulencias macroeconómicas, los tipos de interés deberían actuar como ancla, apreciándose a medida que caen los activos más arriesgados. Desde 2022, los inversores han puesto en duda tanto el rendimiento total de los bonos como su capacidad de diversificación frente a la renta variable. La reciente inestabilidad sugiere, sin embargo, que la renta fija ha recuperado su papel tradicional: vuelve a ofrecer ingresos y cobertura frente a caídas dentro de las carteras. No obstante, es posible que esa ancla ya no se encuentre donde solía. Durante el mes de abril, muchos inversores comenzaron a cuestionar implícitamente el papel del mercado de bonos del Tesoro estadounidense como principal activo diversificador en momentos de crisis exógenas. La rebaja de calificación por parte de Moody’s podría reforzar aún más la idea de que otros activos —como la deuda pública europea, australiana o japonesa, además de determinadas divisas— pueden desempeñar esa función dentro de una cartera bien diversificada. En definitiva, los bonos siguen demostrando su capacidad para actuar como activo refugio en tiempos de elevada volatilidad, aunque probablemente hará falta un enfoque más activo, ya que las dinámicas locales tienen cada vez más peso en la evolución de los rendimientos frente al ciclo global.

Visión sobre el mercado de crédito

Cómo navegar en aguas turbulentas en un año de fuerzas cruzadas en los mercados

¿La primera mitad de 2025 te ha parecido una montaña rusa inesperada? Si es así, no está solo. Lo que parecía un tranquilo paseo por el río se ha convertido en un viaje salvaje que estuvo a punto de hacer tambalear los mercados y hundir la economía global. Sin embargo, la economía estadounidense ha logrado mantenerse a flote: el desempleo continúa en mínimos históricos y los consumidores no han dejado de remar. Los fundamentales de las empresas, tanto en EE.UU. como en otros países, se mantienen sólidos: los flujos de caja son abundantes, la emisión de nueva deuda es reducida y las fusiones están en un nivel moderado.

Dicho esto, las aguas siguen agitadas. La política monetaria de la Reserva Federal sigue siendo restrictiva, mientras que la mayoría de los demás bancos centrales ya han comenzado a relajarla. Aunque los diferenciales se han ampliado respecto a enero, aún no ofrecen una prima de riesgo atractiva. En este entorno, prefiero mantener una postura prudente y esperar mejores oportunidades de entrada.

La situación fuera de EE.UU.

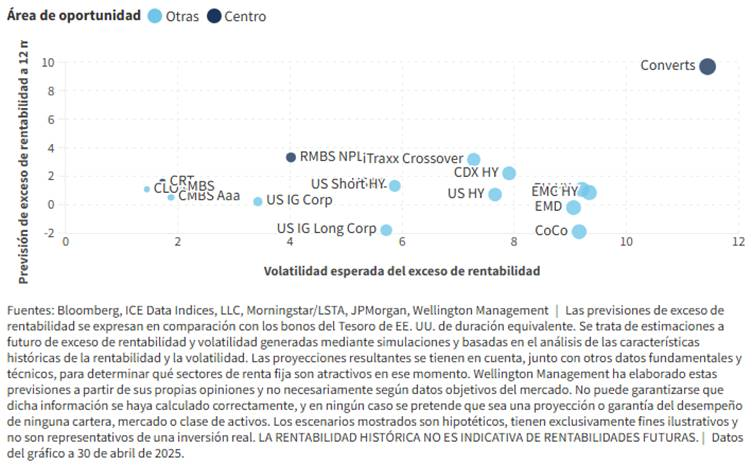

Aunque no anticipo una pérdida repentina de confianza en los mercados estadounidenses, sí podríamos empezar a ver cómo los inversores desplazan su atención hacia otras regiones con un mayor potencial (gráfico 2). Estoy aumentando mi exposición al crédito fuera de EE.UU., en concreto a deuda global de alto rendimiento y a empresas de mercados emergentes, para construir una cartera más resiliente en el entorno volátil actual.

Gráfico 2: Evaluación sectorial «top-down»: escenarios con previsión de exceso de rentabilidad

CDX HY: swaps de cobertura por incumplimiento crediticio de alto rendimiento. CLO Aaa: titulizaciones respaldadas por préstamos corporativos con calificación Aaa. CMBS Aaa: valores respaldados por hipotecas comerciales con calificación Aaa. CoCo: bonos convertibles contingentes europeos. Convertibles: bonos convertibles estadounidenses. CRT: bonos de transferencia del riesgo crediticio. EMC HY: bonos corporativos de alto rendimiento de mercados emergentes. EMD: deuda de mercados emergentes. EU HY: crédito europeo de alto rendimiento. iTraxx Crossover: derivados de crédito de alto rendimiento. MBS: valores respaldados por hipotecas RMBS NPL: valores improductivos respaldados por hipotecas residenciales. US BL: préstamos bancarios estadounidenses. US HY: crédito estadounidense de alto rendimiento. US short HY: crédito estadounidense de alto rendimiento de menor duración.US IG corp: bonos corporativos estadounidenses con grado de inversión.US IG long corp: bonos corporativos estadounidenses con grado de inversión de mayor duración.

¿Dónde observamos condiciones más favorables?

- Valores financieros europeos: bien capitalizados, prácticamente aislados de la dinámica comercial estadounidense y preparados para beneficiarse del gasto fiscal alemán, los bancos europeos muestran solidez en medio de la incertidumbre.

- Deuda corporativa de mercados emergentes: las compañías con escasa exposición a Estados Unidos —como las de servicios públicos y telecomunicaciones— presentan flujos de caja estables y un bajo nivel de apalancamiento. Vemos en este segmento una base sólida.

- Bonos convertibles: con unos diferenciales de alto rendimiento más ajustados, los bonos convertibles ofrecen un potencial alcista asimétrico. Al contar con un suelo, estos bonos brindan protección en entornos de aversión al riesgo, mientras que su vinculación con la renta variable les confiere un importante potencial en escenarios alcistas. Además, permiten ganar exposición a los sectores de tecnología y ciencias biológicas, infrarrepresentados en la mayoría de las carteras de renta fija.

¿Dónde preferimos optar por la prudencia (por ahora)?

Deuda corporativa a corto plazo con grado de inversión: los diferenciales son estrechos, y el aumento de las primas de plazo —debido a la mayor emisión de bonos del Tesoro estadounidense— podría lastrar la rentabilidad. Esta situación, junto con las tensiones arancelarias que podrían afectar a los márgenes, nos lleva a optar por la prudencia.

Deuda soberana de mercados emergentes: aunque los fundamentales son sólidos, el potencial alcista parece limitado. Nos centramos en un grupo selecto de emisores de alta convicción y perspectivas de mejora.

CMBS: el mercado de CMBS sigue mostrando gran volatilidad. Evitamos riesgos conocidos —como oficinas de baja calidad o centros comerciales regionales—, pero en algunos segmentos bien posicionados, como oficinas de gama alta u hoteles de lujo en Nueva York, detectamos oportunidades claras.

Cómo sortear las aguas turbulentas que se avecinan

Este año requiere las habilidades de un guía experto en rafting: adaptarse rápidamente a los cambios, leer bien las corrientes y saber aprovechar la oportunidad en cuanto aparezca el cauce adecuado. Una estrategia flexible y global puede ayudar a afrontar los retos y convertir la incertidumbre en una ventaja. Si los inversores actúan con agilidad y amplían su campo de visión, no solo lograrán mantenerse a flote, sino avanzar con determinación durante la segunda mitad de 2025.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Se espera que el IPC de Canadá muestre una inflación persistente en enero

La publicación de las cifras del Índice de Precios al Consumo (IPC) de enero de Canadá el martes será el centro de atención

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Pronóstico del Bitcoin: El BTC cae por debajo de 68.000$, la postura defensiva limita la recuperación

El Bitcoin retrocede el martes, extendiendo la consolidación en un rango de negociación durante más de diez días. El panorama técnico sugiere que el BTC podría volver a visitar el mínimo de 60.000$ si rompe por debajo del límite inferior de consolidación.

El EUR/USD languidece por debajo de 1.1850 tras los decepcionantes datos ZEW de la Eurozona

El Euro (EUR) sigue estando ofrecido frente al Dólar estadounidense (USD) por segundo día consecutivo el martes. El intento de recuperación del par desde nuevos mínimos de una semana en 1.1828 sigue estando limitado por debajo de la línea de 1.1850 hasta ahora, en medio de una tendencia general a la baja desde los máximos de 1.1925 de la semana pasada

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes