Este artículo ha sido escrito por Kenneth McMillan, Investment Director de Diversified Assets en abrdn

Vivimos una época en la que la inflación ha alcanzado niveles nunca vistos en décadas, por lo que los inversores han buscado activos que ofrezcan rendimientos atractivos capaces de ayudar a mitigar sus efectos corrosivos.

Los activos reales -activos físicos que tienen un valor tangible, como las infraestructuras, los bienes inmuebles, las materias primas o los metales preciosos- se han promocionado como inversiones ideales para momentos como los actuales.

Estos activos ofrecen flujos de ingresos vinculados a la inflación (por ejemplo, el sector inmobiliario y las infraestructuras) o constituyen por sí mismos un motor clave de la subida de precios (por ejemplo, las materias primas).

Aunque la inflación sigue estando muy por encima de los objetivos de los bancos centrales, los últimos 18 meses han proporcionado un entorno ideal para revisar la eficacia real de estos activos a la hora de ayudar a compensar su impacto.

Rendimiento de los activos reales

El último año y medio ha sido traicionero para los inversores. Si la inflación puede caracterizarse como una enfermedad que afecta a la economía mundial, tanto los mercados financieros como los bancos centrales se mostraron inicialmente reacios a diagnosticar y tratar esta dolencia.

Podemos ver el rendimiento de los activos reales en tres etapas distintas durante este periodo a través del mismo prisma.

1. Análisis y diagnóstico: la inflación es alta, pero ¿desaparecerá por sí sola?

En un principio, los activos reales obtuvieron buenos resultados. Como los mercados seguían creyendo que la inflación era transitoria, la demanda de flujos de caja ligados a la inflación fue elevada, mientras que se prestó poca atención al impacto del aumento de los rendimientos en las valoraciones de los activos. Sin embargo, cuando los bancos centrales y los mercados comenzaron a darse cuenta de que la inflación no era transitoria, se abrieron las primeras grietas en los mercados y en los activos reales.

El sector inmobiliario fue el ejemplo más evidente. El aumento del rendimiento de los bonos llevó a los inversores a preguntarse qué impacto podría tener en las valoraciones, a pesar de que los arrendamientos suelen estar vinculados a la inflación. Los fondos cotizados de inversión inmobiliaria (REIT) experimentaron un aumento de sus descuentos con respecto a las valoraciones de los activos.

En el caso de activos como las infraestructuras, los "colchones" en las valoraciones de los activos para el aumento de los rendimientos de los bonos proporcionaron la tranquilidad de saber que, incluso si los tipos subían, los inversores estaban siendo compensados, mientras que los ingresos ligados a la inflación respaldaron el rendimiento. Algunas áreas del mercado, como las infraestructuras renovables, obtuvieron buenos resultados, reflejando tanto los flujos de caja ligados a la inflación como su exposición a la subida de los precios de la energía.

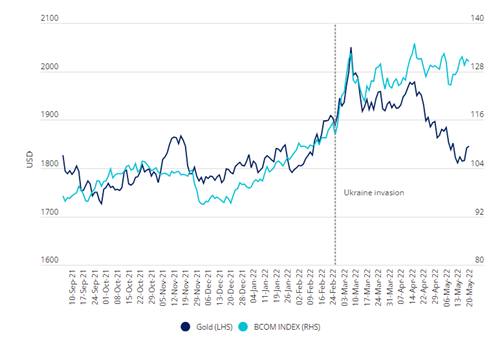

Las materias primas, uno de los principales motores de la subida de los precios, también registraron buenos resultados, especialmente en los meses posteriores a la invasión rusa de Ucrania a principios de 2022. El oro tuvo un comportamiento más heterogéneo, con buenos resultados por los mismos acontecimientos geopolíticos, pero debilitándose al fortalecerse el dólar estadounidense en previsión de subidas de tipos de interés (véase el gráfico 1).

Gráfico 1 Evolución de las materias primas y el oro antes y después de Ucrania

Fuente: Bloomberg, junio de 2023. Sólo con fines ilustrativos. No deben hacerse suposiciones sobre rendimientos futuros.

2. La medicina de las subidas de tipos: cuidado con los desagradables efectos secundarios

Los bancos centrales proporcionaron múltiples dosis de subidas de tipos para luchar contra la inflación. Sin embargo, nadie tenía la seguridad de que su funcionamiento sería efectivo, ni de en qué momento lo sería. La volatilidad del mercado aumentó en casi todas las clases de activos. Pero la víctima más obvia fue el mercado de bonos, que sufrió debido a la subida de tipos a escala mundial. Los activos reales siguieron registrando resultados divergentes.

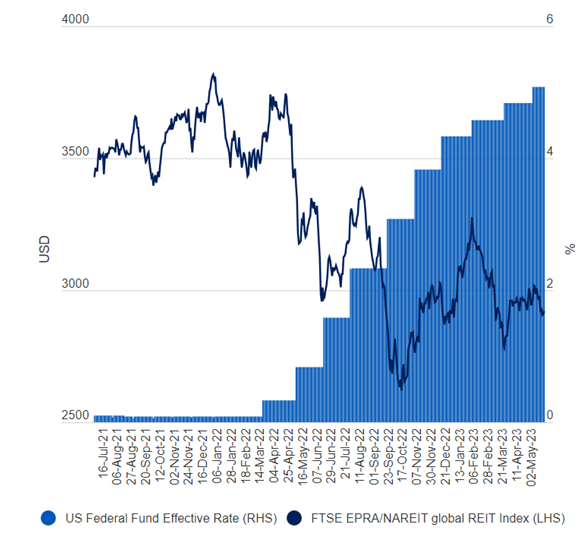

El sector inmobiliario sufrió aún más, ya que los inversores no sólo tuvieron que pensar en las valoraciones, sino también en los riesgos para los balances, al dispararse los costes de la deuda. Además, los inversores también comenzaron a preguntarse hasta qué punto serían sostenibles esos codiciados flujos de caja ligados a la inflación si el crecimiento económico se debilitara (véase el Gráfico 2).

Gráfico 2: El sector inmobiliario cae por la subida de tipos

Fuente: Bloomberg, junio de 2023. Sólo con fines ilustrativos. No deben hacerse suposiciones sobre rendimientos futuros.

Las valoraciones subyacentes de las infraestructuras siguieron mostrando solidez, aunque los inversores se volvieron más exigentes con los activos: los más demandados fueron los vinculados a la inflación y con flujos de caja defensivos.

Sin embargo, tras nuevas dosis de subidas de tipos, los inversores comenzaron a preguntarse si estos flujos de efectivo ligados a la inflación podrían seguir compensando el impacto del aumento de los rendimientos de los bonos en las valoraciones de los activos. Los precios de las materias primas y del oro siguieron siendo dispares, ya que la sacudida inicial que impulsó al alza los precios de las materias primas comenzó a remitir, mientras que el oro acusó el impacto de nuevas subidas de tipos y de la fortaleza del dólar estadounidense.

3. Si se necesitan más dosis, ¿podrían empeorar los efectos secundarios?

Al principio, los inversores consideraron que lo peor había pasado, ya que la cura de las subidas de tipos empezaba a hacer efecto. Sin embargo, pronto se hizo evidente que esto era demasiado optimista, ya que la inflación se resistía obstinadamente. Siguieron nuevas subidas de tipos, y muchos inversores se centraron en la gravedad de los efectos secundarios.

El oro tuvo un buen comportamiento, reflejo del optimismo ante la proximidad del fin de las subidas de tipos, mientras aumentaba el riesgo de recesión. Las materias primas siguieron experimentando un comportamiento, ya que la preocupación por una menor demanda futura influyó en los precios.

También comenzó a desarrollarse una nueva dinámica. Los activos reales vinculados a la inflación parecían muy atractivos cuando los rendimientos de los bonos eran bajos durante la mayor parte de la década pasada. Sin embargo, con el aumento de los rendimientos de los bonos, el interés relativo de los activos reales fue más moderado para muchos inversores, que comenzaron a pensar que lo peor de este episodio inflacionista había quedado atrás. El reposicionamiento de las carteras provocó cierta indigestión en los sectores de infraestructuras e inmobiliario.

¿Reducen los activos reales los riesgos de inflación?

La inflación ha resultado más persistente de lo que la mayoría esperaba y aún tenemos que averiguar si los bancos centrales han llevado a cabo suficientes subidas de tipos para curarla. Sin embargo, este periodo nos permite analizar hasta qué punto los activos reales han sido eficaces a la hora de proporcionar rendimientos ligados a la inflación. Para nosotros, la conclusión evidente es que no todos los activos reales están vinculados a la inflación de la misma manera:

Sector Inmobiliario

Esta clase de activo se ha enfrentado a múltiples retos. Los ingresos ligados a la inflación por sí solos han sido ineficaces cuando se han visto contrarrestados por la caída de las valoraciones y el aumento de los costes de la deuda. Los REIT cotizados se negocian ahora con descuentos relativamente grandes respecto al valor de los activos, lo que refleja al menos parte de este sufrimiento. Sin embargo, esta clase de activos aún tiene mucho que mejorar. Por lo tanto, aunque puede que comiencen a surgir oportunidades en activos con motores estructurales, como los logísticos y residenciales, se requiere una buena dosis de cautela.

Infraestructuras

Esta clase de activo hizo lo que muchos inversores esperaban durante gran parte de este periodo de elevada inflación. Los ingresos ligados a la inflación protegieron los ingresos, mientras que las valoraciones y la demanda de estos activos se mantuvieron sólidos. Aunque hay más competencia por parte de la renta fija dentro de las carteras (lo que ha lastrado el rendimiento reciente), el riesgo de inflación persistente sigue siendo elevado. Por lo tanto, creemos que sigue habiendo razones claras para que los inversores mantengan una asignación.

Metales preciosos y materias primas

Ninguna de las dos clases de activo ha proporcionado una protección consistente frente a las presiones inflacionistas o frente a los efectos de segundo orden de la inflación. Sin embargo, vemos razones por las que una asignación a oro o metales preciosos en las carteras sigue teniendo lógica, con una inflación elevada y un mayor riesgo de recesión en las perspectivas a medio plazo.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.