Minutas del FOMC: “Probablemente sería apropiado un proceso de reducción gradual”

La Fed publicó sus Minutas de la reunión de política monetaria de septiembre.

Declaraciones clave:

Los participantes reafirmaron que el estándar de "progreso sustancial adicional" del comité con respecto a sus compras de activos era distinto de los criterios dados en su orientación futura sobre la tasa de fondos federales.

El comité ha articulado una prueba diferente y más estricta con respecto a las condiciones que deberían cumplirse antes de comenzar a aumentar el rango objetivo para la tasa de fondos federales.

En general, los participantes evaluaron que, siempre que la recuperación económica se mantuviera en general bien encaminada, probablemente sería apropiado un proceso de reducción gradual que concluyera a mediados del próximo año.

Varios integrantes destacaron que las condiciones económicas probablemente justificarían mantener la tasa en su límite inferior o cerca de él durante los próximos dos años.

Los participantes señalaron que si se tomaba la decisión de comenzar a reducir las compras en la próxima reunión, el proceso de reducción podría comenzar con los calendarios de compras mensuales a partir de mediados de noviembre o mediados de diciembre.

Algunos miembros plantearon la posibilidad de comenzar a aumentar el rango objetivo para fines del próximo año porque esperaban que para entonces se cumplieran los resultados del mercado laboral y la inflación especificados en la guía del comité.

Algunos de estos participantes vieron que la inflación probablemente se mantendrá elevada en 2022 con riesgos al alza.

Los integrantes de la Fed mencionaron los riesgos al alza de que la inflación continúe por más tiempo de lo esperado, especialmente si la escasez de mano de obra y otros suministros resultara más persistente de lo previsto actualmente.

La mayoría de los participantes señalaron que se había cumplido el estándar de "progreso sustancial adicional" con respecto al objetivo de estabilidad de precios del comité o que era probable que se cumpliera pronto.

Varios miembros expresaron preocupación porque el alto grado de acomodación que ofrece la política monetaria, incluso mediante la compra continua de activos, podría aumentar los riesgos para la estabilidad financiera.

Varios participantes evaluaron que aún no se había alcanzado el estándar de progreso sustancial adicional hacia la meta del máximo empleo, pero que, si la economía avanzaba aproximadamente como lo anticiparon, pronto podría alcanzarse.

Varios otros participantes indicaron que creían que se había cumplido la prueba del "progreso sustancial adicional" hacia el empleo máximo.

Algunos de estos participantes también sugirieron que las limitaciones de la oferta laboral eran los principales impedimentos para seguir mejorando las condiciones del mercado laboral en lugar de la falta de demanda.

Todos los miembros estuvieron de acuerdo en que sería apropiado que la declaración posterior a la reunión de la reunión en curso transmitiera que, si el progreso continúa en general como se esperaba, pronto se justificará una moderación en el ritmo de las compras de activos.

En general, los participantes comentaron que el "camino ilustrativo" de la puesta a punto desarrollado por el personal de la Fed proporcionó un modelo sencillo y apropiado que los responsables de la formulación de políticas podrían seguir.

Los responsables políticos señalaron que la incertidumbre seguía siendo alta.

Los participantes consideraron que la orientación actual de la política monetaria seguía siendo adecuada para promover el empleo máximo, así como para lograr una inflación promedio de 2% a lo largo del tiempo y expectativas de inflación a más largo plazo que están bien ancladas en 2%.

El camino ilustrativo abarcó reducciones mensuales de 10 mil millones de dólares en bonos del tesoro y 5 mil millones de dólares en MBS.

La mayoría de los participantes vieron los riesgos de inflación ponderados al alza.

Un par de integrantes observaron que avisar con anticipación al público en general de un plan en este sentido puede reducir el riesgo de una reacción adversa del mercado a la moderación en las compras de activos.

Varios miembros indicaron que preferían proceder con una moderación de compras más rápida que la descrita en los ejemplos ilustrativos.

Muchos participantes notaron el aumento sustancial en las medidas de las expectativas de inflación de uno y tres años en la encuesta de expectativas del consumidor de la Fed de Nueva York o en la medida de un año en la encuesta de la Universidad de Michigan.

Los participantes observaron que la tasa de inflación era elevada y esperaban que probablemente se mantendría así en los próximos meses antes de moderarse.

Los participantes mejoraron sus proyecciones de inflación y algunos expresaron su preocupación de que las tasas elevadas de inflación podrían repercutir en las expectativas de inflación a largo plazo de los hogares y las empresas.

Varios participantes indicaron que un aumento en la tasa de participación de la fuerza laboral podría retrasar las mejoras en otros indicadores como la tasa de desempleo, un patrón consistente con recuperaciones de ciclos económicos anteriores.

Varios participantes sugirieron que era poco probable que se volviera por completo a las condiciones del mercado laboral prepandémicas.

Varios otros participantes sugirieron que la presión alcista sobre los precios disminuiría a medida que disminuyesen los desequilibrios de oferta y demanda relacionados con el covid.

Los miembros acordaron que la declaración posterior a la reunión era un medio apropiado para reconocer que, en un futuro próximo, el comité probablemente evaluaría que se había cumplido con el estándar para reducir el ritmo de las compras netas de activos.

Varios otros evaluaron que una vez que pasaran las preocupaciones relacionadas con el covid que actualmente pesan sobre la participación de la fuerza laboral, la tasa de participación y la proporción de EPOP podrían volver a los niveles prepandémicos o incluso superarlos.

Algunos participantes señalaron que todavía no había pruebas de que el sólido crecimiento de los salarios estuviera ejerciendo una presión al alza sobre los precios en un grado significativo, pero también que la posibilidad merecía un seguimiento más detenido.

Implicaciones de mercado

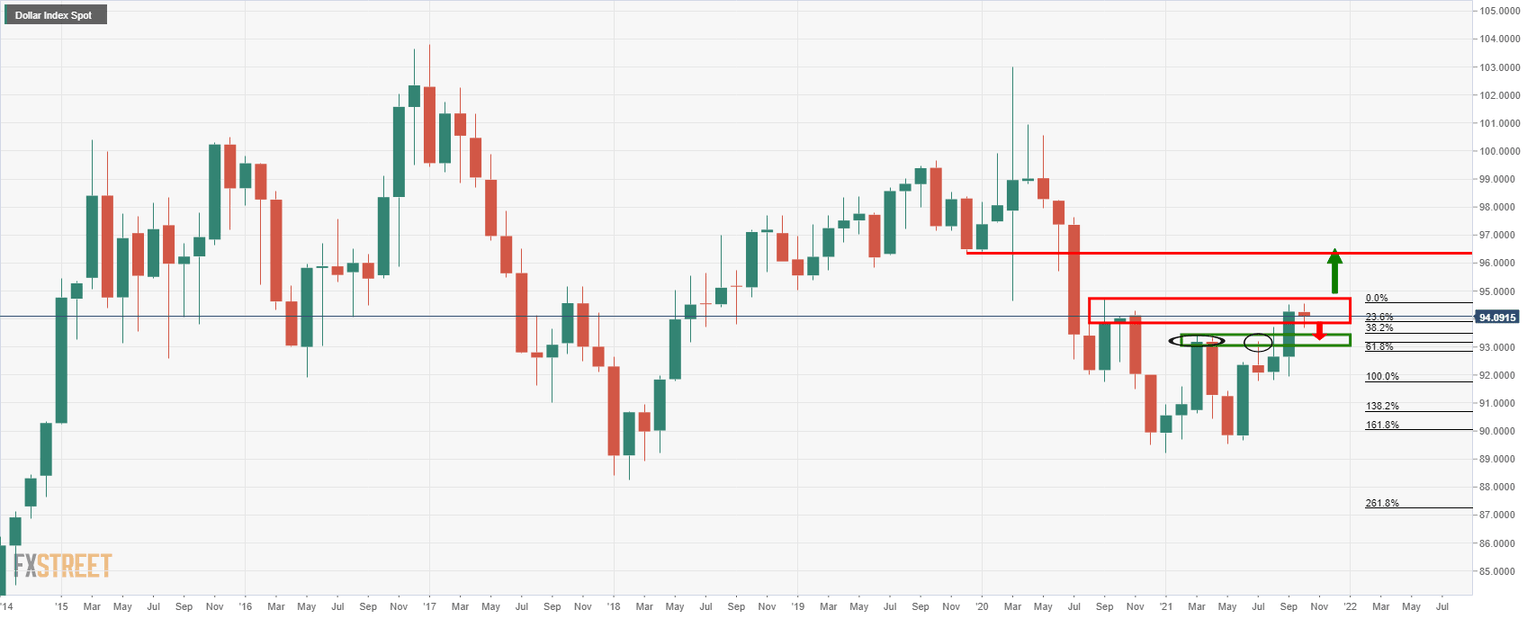

El dólar está subiendo modestamente desde los mínimos diarios en el lanzamiento. Antes de las Minutas, el dólar estadounidense había retrocedido desde un máximo anual debido a que los rendimientos de los bonos del Tesoro a más largo plazo cayeron después de los datos de inflación de EE.UU., a pesar de que mostraban que los precios subieron sólidamente en septiembre, lo que adelantó las expectativas de ajuste de la Reserva Federal. Sin embargo, el dólar ha estado listo para las elecciones bajistas considerando lo lejos que ha llegado en solo un par de semanas, subiendo un 1.7% y chocando con un muro de resistencia según los máximos de septiembre de 2020.

Gráfico mensual - (USD)

Mientras tanto, los futuros de los fondos de la Fed indican> 95% de probabilidad para el 22 de diciembre, ~ 70% de probabilidad de una subida de tipos el 22 de noviembre. Eso es un gran aumento en comparación con la semana pasada.

Autor

Equipo FXStreet

FXStreet