- El rendimiento del bono a 10 años de EE.UU. sube al 4.473% mientras los inversores digieren las preocupaciones de la Fed sobre la inflación y los aranceles.

- La subasta de 5 años de 70.000 millones de dólares se cierra en 4.071%, ligeramente por debajo del promedio reciente antes de la venta de 7 años del jueves.

- Los débiles datos de la Fed de Richmond subrayan la desaceleración económica; todas las miradas puestas en el PIB y el PCE subyacente más adelante esta semana.

Los rendimientos de los bonos del Tesoro de EE.UU. subieron el miércoles tras la publicación de las últimas actas de la reunión de la Reserva Federal (Fed) del 6-7 de mayo, que revelaron las preocupaciones del banco central de EE.UU. sobre los aranceles y su impacto en la inflación y la actividad económica.

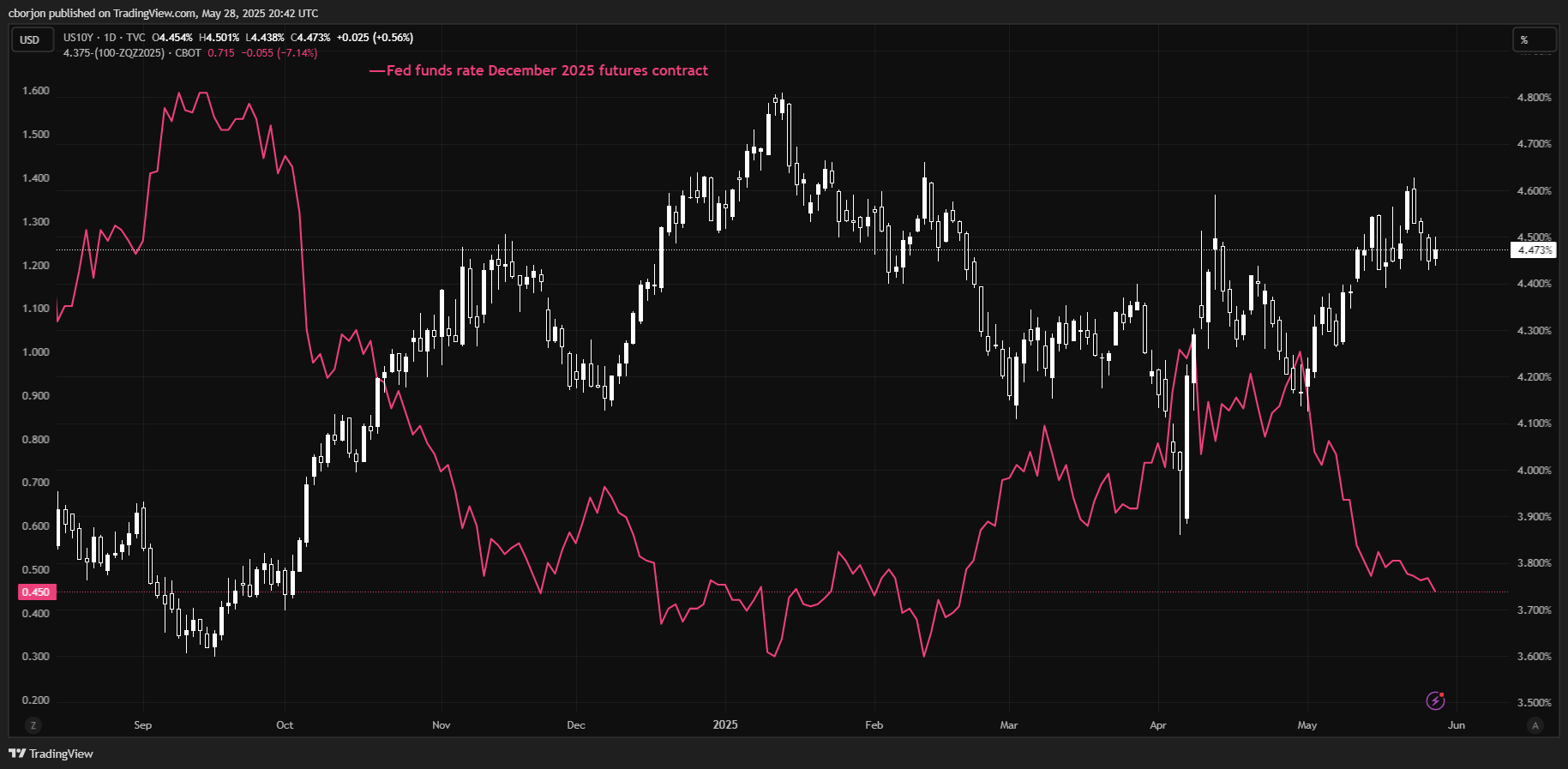

Los rendimientos del Tesoro suben en toda la curva tras las señales de cautela de la Fed; los mercados descuentan 45 puntos básicos en recortes para fin de año

Las últimas actas de la Reserva Federal revelaron que los funcionarios apoyan un enfoque cauteloso para los ajustes de tasas en medio de una elevada incertidumbre económica y crecientes riesgos de estanflación.

En respuesta, los mercados monetarios descontaron 45 puntos básicos de recortes de tasas para finales de año.

El rendimiento del bono a 2 años de EE.UU., el más sensible a los cambios en las tasas de interés, sube un punto y medio básico (bps) a 3.994%.

El rendimiento del bono del Tesoro a 10 años de EE.UU. se dispara tres puntos básicos a 4.473%, ya que los participantes del mercado siguen siendo escépticos de que la Fed bajará las tasas en la segunda mitad del año.

La subasta de notas a 5 años de 70.000 millones de dólares alcanzó un rendimiento máximo de 4.071%, superando el rendimiento de la subasta anterior de 3.995%, aunque se mantuvo por debajo del promedio de seis subastas de 4.204%. El jueves, se espera que el Tesoro de EE.UU. ofrezca 44.000 millones de dólares en notas a 7 años.

Los datos económicos de EE.UU. fueron escasos, aunque la Fed de Richmond informó que la actividad manufacturera y de servicios continuó mostrando una desaceleración económica en ambos sectores.

De cara a esta semana, los inversores están atentos a la publicación del PIB y los indicadores laborales el jueves. Para el viernes, se espera que la publicación del Índice de Precios del Gasto en Consumo Personal (PCE), el indicador de inflación preferido de la Fed, baje ligeramente.

Rendimiento del bono a 10 años de EE.UU. vs. tasa de fondos federales diciembre 2025

(Esta historia fue corregida el 28 de mayo a las 21:13 GMT para decir que los participantes del mercado siguen siendo escépticos de que la Fed bajará las tasas en la segunda mitad del año, no en la primera)

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

ÚLTIMAS NOTICIAS

Contenido recomendado

EUR/USD Pronóstico Semanal: Parece que se avecina una consolidación adicional

El Euro registró pérdidas semanales, limitado por la zona de 1.1400. El Dólar estadounidense rebotó ligeramente en el gráfico semanal. El BCE podría reducir su tasa de política por última vez este año la próxima semana.

GBP/USD Pronóstico Semanal: La Libra esterlina retrocede antes de reanudar el impulso alcista

La Libra corrigió frente al Dólar estadounidense desde máximos de tres años en 1.3593.

USD/JPY Pronóstico del Precio: Los bajistas toman ventaja ante las apuestas de subida de tasas del BoJ

El USD/JPY atrae a algunos compradores intradía cerca de la zona de 143.45-143.40 el viernes.

Oro Semanal: Los compradores permanecen indecisos mientras navegan por las negociaciones arancelarias

Las perspectivas técnicas sugieren que el Oro se está acercando a la próxima ruptura.

Bitcoin Semanal: El BTC registra caídas mientras la toma de beneficios se dispara, la demanda institucional se mantiene fuerte

El precio del Bitcoin se estabiliza alrededor de 106.000$ después de caer cerca del 3% esta semana. Los datos muestran que la actividad de toma de beneficios del BTC ha alcanzado un máximo de tres meses, señalando una creciente presión de venta.