La bolsa estadounidense sigue marcando nuevos máximos históricos. Esto ha puesto nerviosos a muchos inversores ante la posibilidad de una caída. Pero ¿deberían los inversores sentirse incómodos invirtiendo cuando el mercado bursátil está en máximos? La conclusión de nuestro análisis de las rentabilidades obtenidas en bolsa desde 1926 es inequívoca: no.

De hecho, el mercado se encuentra en máximos históricos con más frecuencia de lo que podría pensarse. De los 1.176 meses transcurridos desde enero de 1926, el mercado alcanzó máximos históricos en 354 de ellos, el 30% de las veces. Y, de media, la rentabilidad en los 12 meses siguientes a un máximo histórico ha sido mejor que en otros momentos: Un 10.3% por encima de la inflación, frente a un 8.6% cuando el mercado no estaba en máximos. Las rentabilidades en un horizonte de dos o tres años también han sido ligeramente mejores por término medio (Gráfico 1).

Gráfico 1: La rentabilidad ha sido mayor si se ha invertido cuando la bolsa estaba en máximos históricos que cuando no lo estaba

Rentabilidad media ajustada a la inflación de la renta variable estadounidense de gran capitalización, con carácter anual.

-638653692481459248.png)

Las diferencias se acumulan con el tiempo

100 dólares invertidos en el mercado bursátil estadounidense en enero de 1926 tendrían un valor de 85.008 dólares a finales de 2023 en términos ajustados a la inflación, lo que supone un crecimiento del 7.1% anual.

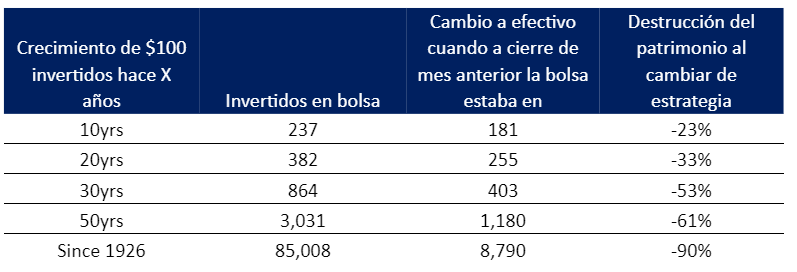

En cambio, una estrategia que saliera del mercado y entrara en efectivo durante el mes siguiente cada vez que el mercado alcanzara un máximo histórico (y volviera a entrar cuando el mercado no estuviese en máximos) solo valdría 8.790 dólares (Gráfico 2). ¡Un 90% menos! La rentabilidad de esta cartera habría sido del 4.7% en términos ajustados a la inflación. A largo plazo, las diferencias de rentabilidad pueden acumularse.

Gráfico 2: Vender acciones cuando el mercado estaba en máximos históricos habría destruido el 90% de su patrimonio a muy largo plazo

Crecimiento de 100 dólares, términos ajustados a la inflación.

-638653693004808557.png)

Este análisis abarca un horizonte temporal de casi 100 años, más de lo que la mayoría de la gente planifica. No obstante, incluso en horizontes más cortos, los inversores habrían perdido mucha riqueza potencial si se hubieran asustado cuando el mercado estaba en alza (Gráfico 3).

Gráfico 3: Vender acciones cuando el mercado estaba en máximos históricos habría destruido el 90% de su patrimonio a muy largo plazo

Crecimiento de 100 $, ajustado a la inflación.

Datos de enero de 1926 a diciembre de 2023. La estrategia de cambio se mueve a efectivo para el mes siguiente siempre que el final del mes anterior haya sido un máximo histórico nominal, y se invierte en acciones siempre que no lo haya sido. Los resultados excluyen los costes de transacción. Fuente: Base de datos de Acciones, Bonos, Letras e Inflación (SBBI®) del CFA Institute y Schroders.

No hay que preocuparse por los máximos históricos

Es normal sentir nerviosismo por el futuro cuando la bolsa está en máximos históricos, pero ceder a ese sentimiento habría sido muy perjudicial para el patrimonio. Puede haber razones válidas para no decantarse por las acciones, pero que el mercado esté en máximos históricos no debería ser una de ellas.

Hay vida más allá de los 7 Magníficos

Lo que sí estamos presenciando es que la idea de que los 7 magníficos (el grupo de compañías formado por Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla) son los únicos impulsores de la rentabilidad de los mercados bursátiles ha quedado caduca. Una proporción significativa de valores ha obtenido mejores resultados, tanto en EE.UU. como a escala internacional y, de hecho, el sector estadounidense de servicios públicos es el más rentable en 2024.

Ya no es sólo un puñado de empresas estadounidenses las que se prevé que ofrezcan un elevado crecimiento de los beneficios. Las perspectivas de beneficios se han ampliado y ahora la perspectiva es que casi la mitad de las compañías estadounidenses obtengan un crecimiento de beneficios de dos dígitos en los próximos 12 meses.

Además, la inflación de EE.UU. ha caído por debajo del 3%, el punto óptimo histórico para la renta variable, pues las probabilidades de superar la inflación han sido mayores cuando se ha situado en el intervalo del 1-3%. En este sentido, las empresas de pequeña capitalización han disfrutado especialmente de este entorno en el pasado y ahora cotizan en niveles récord de abaratamiento frente a las empresas de gran capitalización. También el estilo de calidad tiende a funcionar bien en todos los entornos de recortes de tipos, como el que se ha iniciado ya, mientras que los valores de crecimiento lo hacen mejor si se evita una recesión, como prevemos.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Primero Venezuela, ahora Irán: La guerra energética entre EE.UU. y China se intensifica

A primera vista, la última escalada que involucra a Estados Unidos con Irán y Venezuela parece ser otro capítulo en una larga historia geopolítica. Pero visto a través de un lente estratégico más amplio, puede que algo más esté desarrollándose: Energía.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano recupera terreno frente al Dólar tras el fuerte retroceso del martes

Tras cerrar la jornada del martes con una ganancia del 2.17% diaria, el USD/MXN ha retrocedido este miércoles, cayendo de un máximo del día en 17.77 a un mínimo de 17.53. Al momento de escribir, el par cotiza sobre 17.56, perdiendo un 0.74% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

Pronóstico del precio del EUR/USD: La caída podría extenderse por debajo de la SMA de 200 días

Desde el rechazo de los máximos anuales en el nivel de 1.2100 a finales de enero, las perspectivas a corto plazo para el EUR/USD han ido empeorando. La reciente ruptura por debajo de la importante SMA de 200 días también abre la posibilidad de más retrocesos en el horizonte a corto plazo.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes