Este artículo ha sido escrito por Nanette Abuhoff Jacobson, estratega de inversión global y multiactivos

Ahora que el rendimiento de los bonos estadounidenses a 10 años ronda el 5 %, podría ser el momento de sustituir liquidez por títulos de deuda. En agosto describí los potenciales beneficios de las inversiones en bonos, aun a pesar de la incertidumbre sobre cuánto se prolongará el ciclo de subidas de tipos de interés de la Reserva Federal de Estados Unidos (Fed). Hoy el panorama está algo más despejado, pues, mientras escribo este artículo, los mercados prevén que el banco central se mantendrá a la espera hasta mediados de 2024 y entonces empezarán los recortes. En todo caso, como no estamos seguros de que la Fed haya concluido la fase de alzas, me gustaría explicar, desde una perspectiva novedosa, por qué podría ser conveniente invertir en bonos tras la última subida.

Lecciones de los últimos ciclos de subidas de tipos

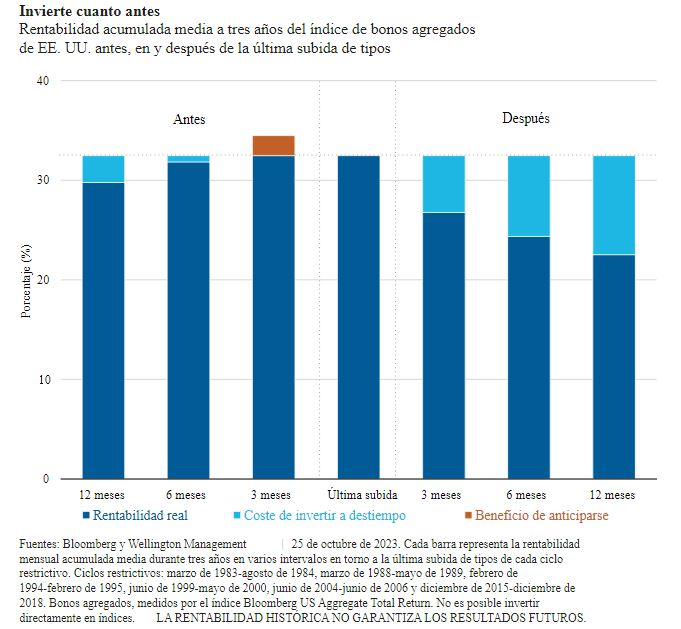

A partir de los datos de los seis últimos ciclos alcistas de la Fed, el gráfico 1 muestra el beneficio medio en la rentabilidad total a tres años de invertir en el índice US Aggregate Bond 3, 6 o 12 meses antes (a la izquierda) y después (a la derecha) de la última alza del precio del dinero. Las zonas sombreadas en azul claro representan la rentabilidad total perdida respecto a una sincronización perfecta con la última subida (en el centro) o el «coste de invertir a destiempo», mientras que la zona naranja es la rentabilidad total adicional obtenida, igualmente frente a la sincronización perfecta mencionada.

A la vista del gráfico, la principal conclusión es que adelantarse fue mejor que llegar tarde, y se explica en que las previsiones no son perfectas, por lo cual los inversores tienden a descontar las expectativas antes de que el evento sea una realidad. Anticiparse tres meses reportó la máxima rentabilidad, si bien la diferencia con hacerlo seis meses antes tampoco es enorme, fue similar a llegar «a tiempo». Llegar tarde, en cambio, salió caro. El coste de oportunidad de esa demora de apenas tres meses fue, en promedio, de seis puntos porcentuales y aumentó con el tiempo.

Gráfico 1

Por qué la Fed podría frenar las subidas

El alza de los rendimientos de la deuda no dejó de sorprender a los mercados durante el año pasado. Entonces, ¿por qué creo que el final del ciclo está cerca y que invertir en bonos puede ser ahora una estrategia prudente? En primer lugar, la inflación está disminuyendo, como demuestra que la variación del índice de precios al consumo subyacente haya bajado de forma continua del 6,6 % al 4,4 % en los últimos 12 meses. Además, el repunte de los rendimientos de los bonos está endureciendo las condiciones financieras, al encarecer el endeudamiento. De hecho, en una declaración reciente, la Fed afirmaba que los mayores rendimientos de la deuda le ayudan en sus esfuerzos por restringir la oferta monetaria, y esta perspectiva seguramente influirá en sus decisiones sobre los tipos de los próximos meses. En último lugar, hemos constatado que las subidas de tipos acumuladas de la Fed, de 550 puntos básicos, están repercutiendo en la economía real, pero con un mayor desfase de lo habitual. En resumen, el acceso al crédito se ha complicado, las bolsas estadounidenses han perdido vigor y los salarios se han deteriorado.

Sin embargo, esta previsión podría no cumplirse. Los mercados laborales siguen muy tensionados y, pese a haber disminuido, los salarios aún no son compatibles con una inflación del 2 %. Es posible que se deba superar con creces la tasa de desempleo del 4 % prevista por la Fed para que los salarios y la inflación bajen lo suficiente de forma sostenida hasta alcanzar el objetivo, haciendo necesaria una mayor contracción monetaria. Aun así, en un horizonte de inversión de tres años, los bonos podrían seguir reportando un beneficio en la rentabilidad total respecto al efectivo, pues el mayor endurecimiento también reavivaría los temores a la recesión, lo que, al obligar a la Fed a centrarse en bajar los tipos, favorecería a los bonos. Por último, otro foco de inquietud de cara al futuro es la prima a plazo —es decir, el rendimiento adicional que los inversores exigen como compensación a mantener un bono durante más tiempo—, que en los últimos tiempos ha subido a causa de innumerables factores. Si la prima de los bonos del Tesoro de Estados Unidos siguiera ascendiendo por el aumento de los déficits públicos y de la oferta de deuda, podría desbaratar cualquier repunte significativo en el precio de estos activos.

Implicaciones para la inversión

- Es posible que los inversores quieran plantearse sustituir efectivo por títulos de deuda con vencimientos más largos cuanto antes (dando por hecho que pueden asumir el mayor riesgo relativo de los bonos). Actualmente, los rendimientos de la deuda son similares a los del efectivo y, aunque los resultados pasados no garantizan los resultados futuros, ha sacado mucho más partido de los últimos seis ciclos de subidas de tipos de la Fed que el efectivo en un horizonte medio de inversión de tres años. En la medida en que el mercado tiende a anticiparse a la última subida, buena parte de la rentabilidad se acumula antes de que dicha subida se concrete.

- Aumentar los bonos en detrimento del efectivo no tiene por qué ser un riesgo tan grande como cabría suponer para tu cartera. Incluso si la Fed continúa con las subidas de tipos, el mercado es incapaz de predecir con precisión cuándo será la última. La clave, pues, es que el ciclo restrictivo probablemente ha finalizado o está próximo a su fin, en cuyo caso los rendimientos podrían estabilizarse o repuntar.

- Los inversores pueden llevar a cabo esta operación de forma gradual, empezando por el tramo intermedio de la curva de rendimientos. La pendiente aumentará a medida que los mercados anticipen el final del ciclo restrictivo de la Fed, y de ello se beneficiará esa zona intermedia tanto o más que los títulos con vencimientos más largos.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.