2. Los Principales Actores en el Mercado de Divisas

Bancos Comerciales y de Inversión

Comenzamos a analizar a los participantes del mercado más grandes: los bancos. A pesar de que su tamaño es enorme en comparación con el trader de divisas medio, sus preocupaciones no son diferentes a las de los pequeños especuladores. Ya sea un creador o un tomador de precios, ambos intentan obtener un beneficio de su participación en el mercado Forex.

Los creadores de mercado obtienen su beneficio de la diferencia entre el precio de compra y el precio de venta ofrecido, denominada horquilla o spread. También reciben una compensación por su capacidad para gestionar sus riesgos globales en Forex utilizando no sólo los mencionados ingresos de las horquillas, sino también por otros ingresos por liquidación, swaps y conversiones de beneficios y pérdidas residuales.

Es posible acceder a los tipos de cambio cotizados a través de brokers de todo el mundo, por teléfono o electrónicamente a través de plataformas de negociación.

Hay cientos de bancos que participan en Forex. Ya sea a gran o a pequeña escala, los bancos participan en los mercados de divisas no sólo para compensar sus propios riesgos de divisa y los de sus clientes, sino también para aumentar la riqueza de sus accionistas. Cada banco, aunque organizándose de manera diferente, tiene una mesa de operaciones responsable de la ejecución de órdenes, la creación de mercado y la gestión de riesgos. La mesa de divisas también puede ocuparse de obtener beneficios directamente a través de coberturas, arbitraje u otro conjunto diferente de estrategias.

Muchas veces los bancos también se posicionan por su cuenta en los mercados de divisas guiados por su visión particular de los precios de mercado. Lo que probablemente les distingue de los participantes no bancarios es su acceso exclusivo a los intereses de compra y venta de sus clientes. Esta información "interna" puede ofrecer al banco una visión sobre las probables presiones compradoras y vendedoras sobre los tipos de cambio en un momento dado. Si bien esto es una ventaja, su valor es relativo: ningún banco es más grande que el mercado - ni siquiera los mayores bancos del mundo pueden decir que sean capaces de dominar el mercado. De hecho, los bancos, al igual que el resto de participantes, son vulnerables a los movimientos del mercado y también están sujetos a la volatilidad del mercado.

Del mismo modo que tenemos una cuenta de margen con un broker, los bancos han establecido acuerdos del tipo deudor-acreedor entre sí, que hacen posible la compra-venta de divisas. Para compensar los riesgos de mantener posiciones en divisas asumidos como resultado de las transacciones de los clientes, los bancos realizan acuerdos recíprocos para cotizarse entre sí durante todo el día cantidades predeterminadas.

Los acuerdos de negociación directa pueden incluir condiciones tales como, por ejemplo, una horquilla máxima, que deberá ser mantenida salvo bajo condiciones extremas, por ejemplo. Además puede incluir que el tipo de cambio sea ofrecido dentro de un plazo razonable de tiempo.

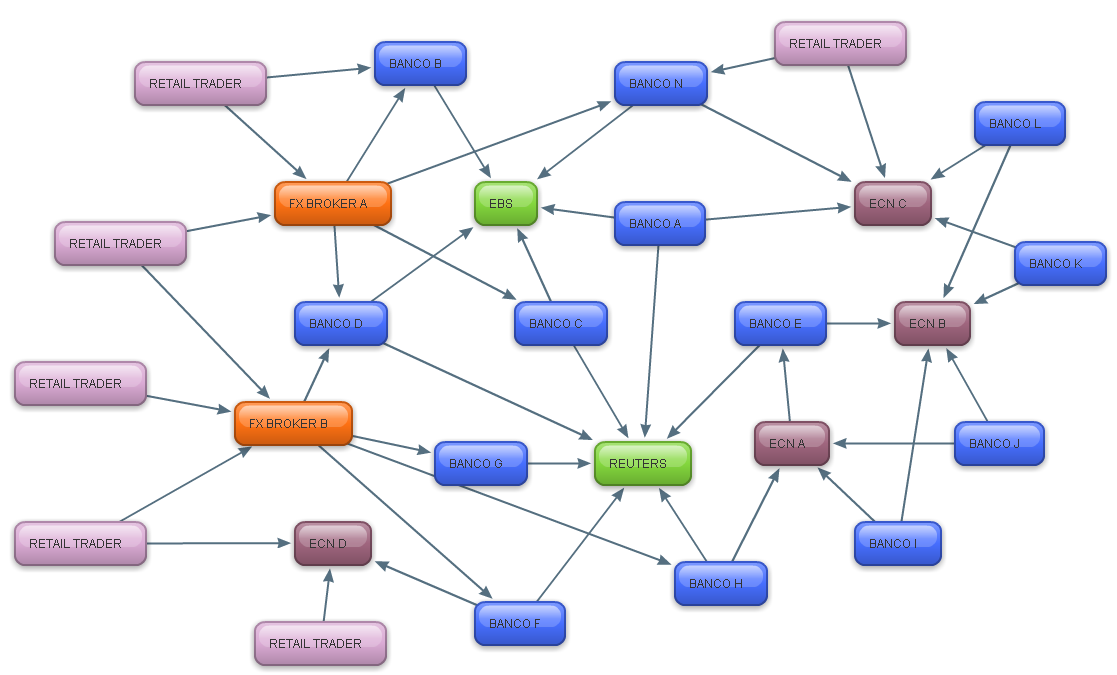

El mercado interbancario por lo tanto se puede entender en términos de una red, formada por bancos e instituciones financieras los cuales, conectados a través de sus mesas, negocien los tipos de cambio. Dichos tipos no son sólo indicativos, son precios reales de negociación. Para entender la uniformidad de los precios, tenemos que imaginar precios recopilados de forma instantánea a partir de precios cruzados por cientos de instituciones a través de una red agregada.

Además de la tecnología disponible, la competencia entre bancos también contribuye a unas horquillas y precios ajustados.

Bancos Centrales

La mayoría de las economías de mercado desarrolladas tienen un banco central en calidad de autoridad monetaria principal. El papel de los bancos centrales tiende a ser diverso y puede diferir de un país a otro, pero su deber como bancos del gobierno no es operar para obtener beneficios, sino facilitar las políticas monetarias del gobierno (suministrar y mantener la disponibilidad del dinero) y ayudar a suavizar las fluctuaciones del valor de su divisa (a través de los tipos de interés, por ejemplo).

Los bancos centrales mantienen depósitos en moneda extranjera denominados "reservas", también conocidos como "reservas oficiales" o "reservas internacionales". Esta forma de activos de los bancos centrales se utiliza en política de relaciones exteriores y nos aporta mucha información acerca de la capacidad de los países para reparar su deuda externa y también acerca de la calificación crediticia del país.

Mientras que en el pasado las reservas se mantenían sobre todo en oro, hoy son principalmente están constituidas por dólares estadounidenses. Sin embargo, es habitual hoy en día que los bancos centrales tengan varias monedas a la vez. En todo caso, no importa las monedas que posean los bancos, el dólar estadounidense sigue siendo la moneda de reserva más importante. Las diferentes monedas de reserva que los bancos centrales poseen como activos pueden ser dólares, euros, yenes japoneses, francos suizos, etc. Ellos pueden usar estas reservas como un medio para estabilizar su propia moneda. En la práctica esto significa la vigilancia y el control de la integridad de los precios negociados en el mercado y, eventualmente, la utilización de estas reservas para poner a prueba los precios de mercado negociando en el mercado interbancario. Se puede hacer esto cuando se piensa que los precios están demasiado alejados de las valoraciones fundamentales económicas.

La intervención puede adoptar la forma de compra directa para presionar los precios al alza o vender para bajar los precios. Otra táctica utilizada por las autoridades monetarias es entrar en el mercado y señalar que una intervención es posible, comentando en los medios de comunicación cuál es el nivel ideal para su divisa. Esta estrategia también se conoce como "jawboning" (persuasión) y se puede interpretar como un precursor de la acción oficial.

La mayoría de los bancos centrales preferirían dejar que las fuerzas del mercado movieran los tipos de cambio, en este caso convenciendo a los participantes del mercado para invertir la tendencia en una determinada divisa.

En esos momentos los bancos centrales pueden intervenir con el fin de generar una reacción específica. Ellos saben que los participantes del mercado les prestan mucha atención y respetan sus comentarios y acciones. Su enorme poder financiero para prestar o imprimir dinero les concede una gran importancia a la hora de decidir el valor de una divisa. Las opiniones y comentarios de un banco central nunca deben ser ignorados y es siempre una buena práctica seguir sus comentarios, ya sea en los medios de comunicación o en su página web.

Empresas y Corporaciones

No todos los participantes tienen la facultad de fijar los precios como creadores de mercado. Algunos simplemente compran y venden de acuerdo con el tipo de cambio vigente, pero constituyen un importante volumen del total negociado en el mercado.

Este es el caso de las empresas y negocios de cualquier tamaño, desde un pequeño negocio de importación/exportación hasta una empresa que genera flujos de caja de billones de dólares en efectivo. Ellos están obligados por la naturaleza de su negocio -recibir o hacer pagos por bienes o servicios que hubieran prestado- a participar en operaciones comerciales o de capital que les obligan a realizar transacciones de compra-venta de divisas. Este tipo de participantes denominados "traders comerciales" utilizan los mercados financieros para compensar riesgos y cubrir sus operaciones. Los traders no comerciales, en cambio, son los considerados especuladores. En ese grupo se incluye a los grandes inversores institucionales, hedge funds y otras entidades que estén negociando en los mercados financieros para obtener ganancias de capital.

El Trader Individual

Hasta la popularización del trading en Internet, Forex era principalmente dominio de los bancos centrales y de los bancos comerciales y de inversión. Con la disponibilidad cada vez más extendida de las redes electrónicas de negociación y de los sistemas de casado de órdenes, el trading en el mercado de divisas es ahora más accesible que nunca.

Acceder al mercado se ha vuelto factible para las corporaciones internacionales no bancarias como los hedge funds, que ahora puede operar a través de intermediarios, gracias a las redes electrónicas. Ellos son el nivel superior que realmente mueve el mercado de divisas comprando o vendiendo grandes cantidades en el medio y largo plazo: su horizonte de inversión es generalmente de semanas a meses, posiblemente años. Sus operaciones desequilibran el mercado, lo que exige un ajuste de precios para reequilibrar la oferta y la demanda.

La presencia de tales entidades de gran peso puede parecer bastante desalentadora para cualquier aspirante a trader. Pero el hecho es que la presencia de estas grandes entidades y su gran volumen de transacciones también pueden servir para beneficiarnos como traders.

Los traders individuales, por el contrario, no mueven el mercado de divisas en el largo plazo. Su escala temporal es generalmente mucho más baja y también lo es su horizonte de inversión. Por lo tanto, no afectan al equilibrio entre oferta y demanda de la misma manera, ni sus posiciones tienen un efecto duradero en los precios de las divisas. Pero por otro lado, sus modelos de trading y los menores volúmenes que manejan les permite tener una mayor flexibilidad para entrar y salir del mercado.

Brokers Online Minoristas

En las secciones anteriores hemos visto cómo funciona el mercado de divisas. Ahora vamos a ver cómo su funcionamiento interno puede afectar a nuestra operativa aprendiendo más acerca de los brokers minoristas de Forex.

Si Vd. desea intercambiar una divisa por otra y obtener ganancias, igual que el resto de la gente, no podrá acceder a los precios disponibles en el mercado interbancario. Simplemente no podemos irrumpir en Citigroup o Deutsche Bank y empezar a tirar Euros y Yenes alrededor, a menos que sea un hedge fund o una multinacional con millones de dólares. Para participar en Forex, Vd. necesita un broker minorista, mediante el cual operar con cantidades mucho más pequeñas.

Los brokers son generalmente empresas muy grandes con una elevada facturación derivada del trading, que proporcionan la infraestructura a los inversores individuales para operar en el mercado interbancario. La mayoría de ellos son creadores de mercado para el trader minorista, y con el fin de ofrecer precios competitivos en ambas direcciones, tienen que adaptarse a los cambios tecnológicos que tienen lugar en la industria, como veremos a continuación.

¿Qué significa operar directamente con un creador de mercado? La mayoría de los creadores de mercado tienen una mesa de operaciones, el cual es el método tradicional que la mayoría de los bancos e instituciones financieras utilizan.

El creador de mercado interactúa con otros bancos creadores de mercado para gestionar su exposición a la posición y al riesgo. Cada creador de mercado ofrece un precio ligeramente diferente en un par de divisas en función de su libro de órdenes y de los precios recibidos.

Como trader, Vd. debe ser capaz de generar beneficios independientemente de si está utilizando un creador de mercado o un acceso más directo a través de un broker sin mesa de dinero (Non-Dealing Desk o, abreviado, NDD) o una red electrónica de negociación (Electronic Communications Network o, abreviado, ECN). Pero, sin embargo, siempre será imprescindible saber qué es lo que sucede en el lado contrario de sus operaciones. Para ello, primero tiene que entender la función de intermediario de un broker.

El mercado interbancario es el lugar en el que los brokers de Forex compensan sus posiciones, pero no exactamente de la misma manera que los bancos. Los brokers minoristas de divisas por lo general no tienen acceso a la cotización en el mercado interbancario a través de plataformas de trading como EBS o Reuters Dealing, pero pueden utilizar sus datos para alimentar sus servidores de precios o pueden negociar a través de un broker primario. Una integridad mejorada de los precios es un factor importante que los traders tienen en cuenta cuando se trata operar en productos negociados fuera de un mercado organizado, ya que la mayoría de los precios provienen de redes interbancarias descentralizadas.

Con el fin de cotizar precios a sus clientes y compensar sus posiciones en el mercado interbancario, los brokers requieren un cierto nivel de capitalización, acuerdos comerciales y disponer de contacto electrónico directo con uno o varios bancos creadores de mercado. Los bancos que deseen participar como creadores de mercado primarios exigen las relaciones de crédito con otros bancos, en función de su capitalización y solvencia.

Cuantas más relaciones de crédito tenga, mejor precio recibirán. Lo mismo sucede con los brokers de divisas minoristas: según el tamaño del broker en términos de capital disponible, mejores serán los precios y mayor eficacia podrá proporcionar a sus clientes. Generalmente esto es así porque los brokers son capaces de agregar varios proveedores de datos y cotizar siempre la horquilla media más estrecha para sus clientes.

A continuación se presenta un ejemplo simplificado de cómo un broker cotiza un precio para el par GBP/USD:

El broker selecciona el mayor precio de venta (Banco D) y el menor precio de compra (Banco C) y los combina obteniendo la mejor cotización disponible:

En realidad, el broker agrega su margen a la mejor cotización de mercado a fin de obtener un beneficio. El precio finalmente cotizado a los clientes sería algo como:

Al abrir la denominada "cuenta de margen", con un broker, estamos firmando un acuerdo similar a un contrato de crédito, en el que nos convertimos en acreedor del broker y él, a su vez, en su prestatario.

¿Qué sucede en el momento de abrir una posición? ¿Envía el broker la cantidad a negociar al mercado interbancario? Sí, puede hacerlo. Pero también puede decidir que coincida con otra orden por la misma cantidad de otro de sus clientes, ya que pasar la orden a través del interbancario significa pagar una comisión u horquilla.

De esta forma, el broker actúa como un creador de mercado. A través de complejos sistemas de casado de órdenes, el broker es capaz de compensar órdenes de todos los tamaños y de todos sus clientes entre sí. Pero dado que el flujo de órdenes no es una ecuación de suma cero - puede haber más compradores que vendedores en un momento dado - el broker ha de compensar este desequilibrio en su libro de órdenes abriendo una posición en el mercado interbancario. Obviamente, muchas de estas funciones de intermediación han sido significativamente automatizadas, eliminando la necesidad de intervención humana.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Contenido recomendado

Malas noticias para los bonos: Una crisis petrolera podría romper la estrategia de refugio seguro

Una escalada dramática de las tensiones geopolíticas en Oriente Medio pone a los inversores en bonos en un dilema.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se desploma a mínimos de casi siete semanas ante la fuerte subida del Dólar

El USD/MXN está registrando un fuerte repunte este martes tras haberse disparado de un mínimo diario en 17.29 a un máximo de casi siete semanas en 17.82. Al momento de escribir, el par cotiza sobre 17.81, ganando un impactante 2.83% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

EUR/USD Pronóstico: El sentimiento sigue frágil a pesar del debilitamiento del Dólar

El par EUR/USD finalmente encontró un suelo a corto plazo, cotizando actualmente alrededor de 1.1640 después de caer a 1.1530 el martes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes