Cuando se trata de productos financieros que ofrecen potencial de crecimiento, los inversores particulares suelen estar familiarizados con la renta variable. Sin embargo, con un horizonte de inversión a largo plazo, no todas las oportunidades de inversión quedan cubiertas invirtiendo únicamente en acciones. El inversor que busca rentabilidad suele descartar la renta fija como fuente de mayores rendimientos dado su carácter defensivo. En este artículo, analizaremos en qué se diferencian la renta variable y la renta fija en sus características y las ventajas de combinar ambas clases de activos.

En qué se diferencian los bonos de las acciones

La principal diferencia entre acciones y bonos es que las acciones son inversiones sobre el potencial de crecimiento de una empresa, mientras que los bonos son inversiones sobre la solvencia de una compañía.

Este hecho representa una diferencia fundamental en cuanto al riesgo que asumen los inversores. Lo que es positivo desde la perspectiva de la renta fija no tiene por qué serlo necesariamente para el poseedor de acciones, y viceversa.

En el caso de la renta variable, el crecimiento de los beneficios aumenta el valor de la compañía y el precio de sus acciones. Las recompras de acciones, las fusiones y adquisiciones y los gastos de capital pueden ser factores positivos que lleven a una subida de los precios de las acciones. Por otra parte, las empresas pueden recortar los dividendos, reducir el gasto de capital (capex) o vender un negocio para reforzar su balance.

Estas últimas actividades no son necesariamente factores positivos para las acciones, pero pueden serlo para los inversores en renta fija. Al invertir tanto en renta variable como en renta fija, los inversores pueden ampliar sus oportunidades de inversión y, potencialmente, obtener rendimientos a través de una gama más amplia de actividades empresariales.

Otra ventaja de los bonos es la forma en que reaccionan a la volatilidad del mercado. Los precios de los bonos suelen recuperarse más rápidamente que los de la renta variable. Esto es bastante intuitivo. Durante los periodos de ventas de los mercados, los inversores se centran más en la supervivencia de las compañías que en su potencial de crecimiento futuro. Por lo tanto, antes de que los precios de las acciones empiecen a recuperarse, los bonos tienden a subir antes y más rápido.

Combinar renta variable con bonos de mayor rendimiento

Los inversores que desean reducir la volatilidad de su cartera suelen combinar la exposición a la renta variable con inversiones de renta fija de menor riesgo. Sin embargo, nuestro análisis muestra que éste quizás no es el único enfoque, sobre todo porque a menudo puede implicar sacrificar la rentabilidad.

Para los inversores que se sienten cómodos con una mayor volatilidad a cambio de mayores rendimientos, existe otro enfoque posible. En lugar de limitar la exposición a inversiones defensivas en renta fija, podría recurrirse a la exposición a activos de renta fija con una mayor rentabilidad esperada. Asignar activos de renta fija de mayor rentabilidad puede aportar beneficios de diversificación, dada la variedad de factores de riesgo a los que están expuestos.

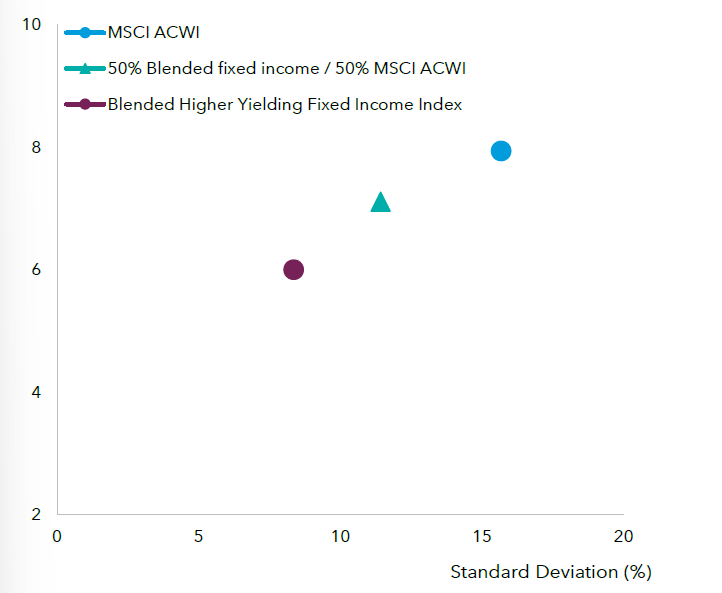

Tras examinar los datos de 20 años de riesgo/rentabilidad, analizamos los resultados de combinar la renta variable mundial (representada por el índice MSCI ACWI) con índices de renta fija mixtos de alto rendimiento (una combinación de índices de alto rendimiento de EE.UU. y de deuda de mercados emergentes). Combinando estos dos tipos de activos, los inversores podrían obtener un mayor nivel de rentabilidad que una estrategia de renta fija pura, con una menor volatilidad en comparación con una asignación exclusiva a la renta variable.

Una asignación a la renta fija de mayor rentabilidad puede seguir reduciendo la volatilidad de una cartera

Comparación riesgo/rentabilidad histórica a 20 años

Rentabilidad (%)

Los resultados pasados no garantizan los resultados futuros.

Basado en los rendimientos mensuales desde mayo de 2004 hasta mayo de 2024, en USD. Índices: MSCI ACWI (dividendos netos), Blended Higher Yielding Fixed Income: 50% Bloomberg US Corporate High Yield 2% Issuer Capped Total Return Index, 20% JPMorgan EMBI Global Total Return Index, 20% JPM GBI-EM Global Diversified Total Return Index y 10% JPM CEMBI Broad Diversified Total Return Index, en USD. Fuente: Morningstar

Quienes buscan altos rendimientos a menudo descartan la renta fija como método de asignación de activos. Sin embargo, el gráfico anterior muestra que la diferente exposición al riesgo entre la renta variable y la renta fija hace que los inversores que buscan rentabilidad puedan beneficiarse de la combinación de renta variable y renta fija en sus carteras.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Contenido recomendado

Primero Venezuela, ahora Irán: La guerra energética entre EE.UU. y China se intensifica

A primera vista, la última escalada que involucra a Estados Unidos con Irán y Venezuela parece ser otro capítulo en una larga historia geopolítica. Pero visto a través de un lente estratégico más amplio, puede que algo más esté desarrollándose: Energía.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano recupera terreno frente al Dólar tras el fuerte retroceso del martes

Tras cerrar la jornada del martes con una ganancia del 2.17% diaria, el USD/MXN ha retrocedido este miércoles, cayendo de un máximo del día en 17.77 a un mínimo de 17.53. Al momento de escribir, el par cotiza sobre 17.56, perdiendo un 0.74% en el día.

Pronóstico del Bitcoin: El BTC extiende sus ganancias ante la persistencia de los flujos de ETF y la ampliación de la guerra entre EE.UU. e Irán

El Bitcoin ronda los 73.000$ el jueves, impulsado por la recuperación del mercado bursátil estadounidense, lo que aumenta el apetito por el riesgo. Los datos muestran que los analistas son en su mayoría optimistas sobre el BTC.

EUR/USD Pronóstico: El Dólar reanuda su avance impulsado por los datos de empleo de EE.UU. y la guerra en Oriente Medio

El Dólar estadounidense (USD) cotiza con un tono más firme el jueves, ya que la escalada de la guerra en Oriente Medio empuja a los inversores hacia la seguridad.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes