Este artículo ha sido escrito por André Stagge, gestor de cuentas

Con solo 4 posiciones al año, use esta simple estrategia estacional mensualmente.

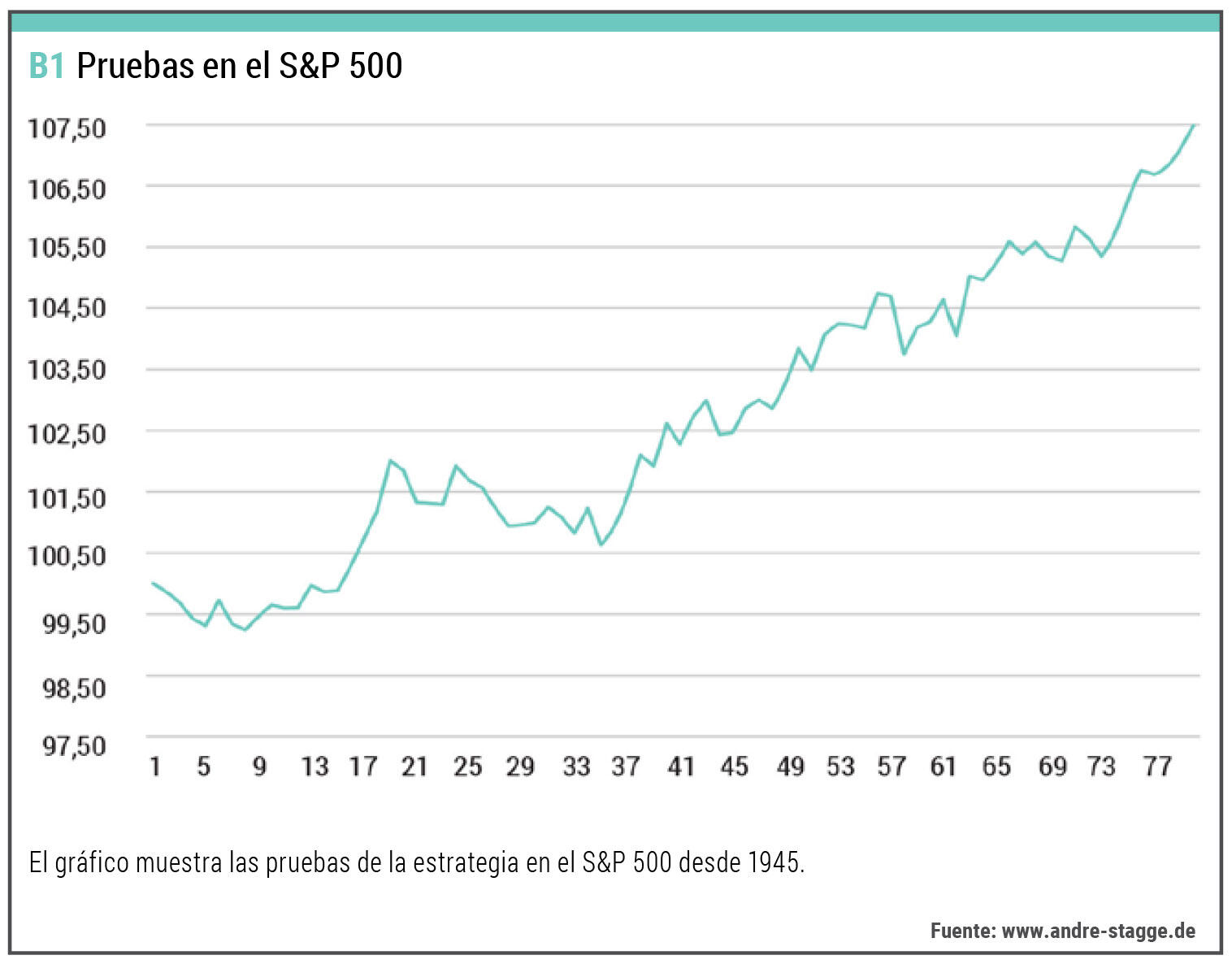

El primer mes de un nuevo trimestre supera regularmente a los 3 meses restantes. Por lo tanto, los inversores inteligentes pueden utilizar el llamado truco trimestral e invertir más su dinero al comienzo del trimestre. A la mitad, y al final, de un trimestre, en promedio, hay menos que ganar y el mercado de valores es más volátil. Para beneficiarse del truco trimestral, debe invertir su dinero solamente o de manera más pronunciada en el primer mes del trimestre. Con esta estrategia pura, usted estará largo durante un mes entre enero, abril, julio y octubre y, por lo tanto, solo invertirá en el S&P 500 o el Dow Jones durante un total de 4 meses al año. En la práctica, por ejemplo, podrá comprar un ETF S&P 500 por 10.000 euros al comienzo de un trimestre y luego mantener esta posición hasta el final del mes. Al comienzo del siguiente trimestre se volvería a invertir. Nuevamente, mantenga esta posición durante un mes y véndala después de que termine el primer mes del trimestre. Alternativamente, se podría tener una cartera de acciones en el primer trimestre del año. Por lo tanto, cada año hay un total de 8 ocasiones en las que hay que actuar. Con esta estrategia no se invierte durante la mitad y final del trimestre. No límite de pérdidas ni de ganancias.

Por qué funciona

En administración de empresas, a menudo hablamos de un mercado perfecto para poder explicar modelos simples y porque se necesitan ciertos supuestos para explicar un tema complejo como el mercado de valores de una manera modelo y simple. Las siguientes condiciones se aplican a un mercado perfecto:

- Total transparencia, sin costes de transacción e impuestos

- Expectativas homogéneas (todos tienen las mismas suposiciones sobre el mercado)

- Participantes del mercado que actúan racionalmente y maximizan la utilidad.

En realidad, sin embargo, el mercado de valores es mucho más complejo y, por lo tanto, no puede explicarse completamente a partir de la idea de un mercado perfecto. Esto crea oportunidades para inversores activos. Con una ventaja de información simple y la implementación consistente de la ventaja, es posible un rendimiento superior, incluso con enfoques simples como hace el truco trimestral. Pero, ¿por qué ha funcionado esta anomalía durante más de 75 años? Al comienzo de un trimestre, los inversores institucionales suelen tener nuevos presupuestos de riesgo. Han podido adquirir fondos para sus clientes. Suelen crearse al inicio del trimestre para permitir delimitar la actuación en los trimestres. Especialmente cuando tenemos un buen año para las acciones y el mercado de valores muestra ganancias de precios, los grandes administradores de activos y las compañías de fondos tienen la oportunidad de asignar más capital a las posiciones de riesgo al comienzo de un trimestre y así reforzar las tendencias. Otra razón importante de la rentabilidad superior durante el primer mes del trimestre es el anuncio de recompra de acciones por parte de las empresas. Tradicionalmente también tienen lugar al comienzo del trimestre. Antes de que las empresas recompren sus propias acciones, ya que deben pasar por procesos internos, necesitan la aprobación de la junta general y deben informar a la autoridad supervisora. Esto lleva algún tiempo, por lo que tanto el anuncio de una recompra como la implementación real suelen tener lugar al comienzo de un nuevo trimestre. Y esa demanda de acciones aumenta su precio.

Conclusión

Hay buenas explicaciones de por qué una estrategia tan simple puede funcionar a largo plazo. Pero como siempre ocurre con las estrategias estacionales, las operaciones individuales pueden desviarse significativamente de su patrón estadístico si se visualiza en trimestres o años individuales.

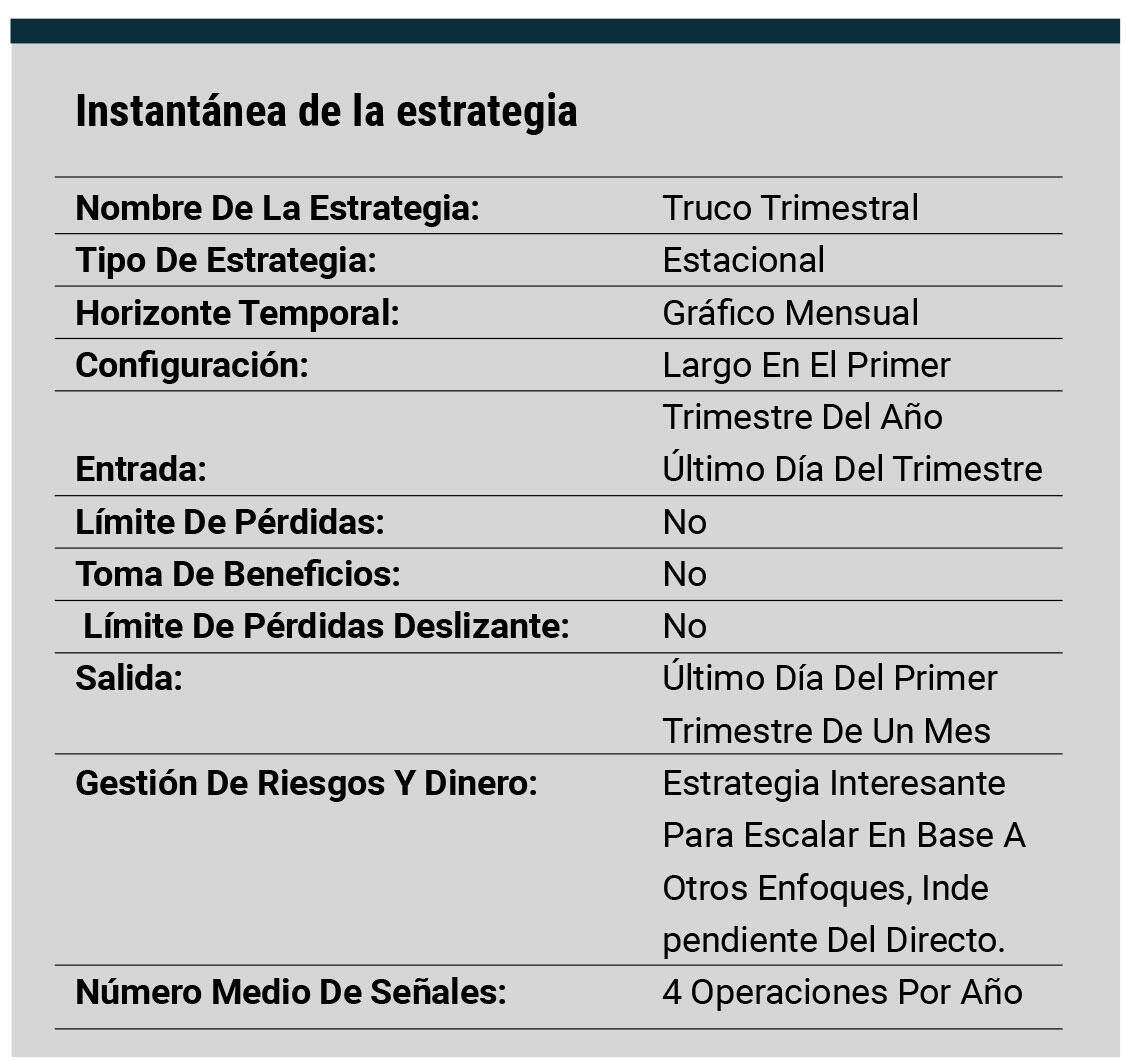

Instantánea de la estrategia

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Primero Venezuela, ahora Irán: La guerra energética entre EE.UU. y China se intensifica

A primera vista, la última escalada que involucra a Estados Unidos con Irán y Venezuela parece ser otro capítulo en una larga historia geopolítica. Pero visto a través de un lente estratégico más amplio, puede que algo más esté desarrollándose: Energía.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se deprecia frente al Dólar ante la mejora de los datos de empleo de EE.UU.

El USD/MXN registra ganancias el jueves tras el descenso del miércoles, que le llevó a cerrar la jornada en 17.57, perdiendo un 0.69% diario.

Pronóstico del Bitcoin: El BTC extiende sus ganancias ante la persistencia de los flujos de ETF y la ampliación de la guerra entre EE.UU. e Irán

El Bitcoin ronda los 73.000$ el jueves, impulsado por la recuperación del mercado bursátil estadounidense, lo que aumenta el apetito por el riesgo. Los datos muestran que los analistas son en su mayoría optimistas sobre el BTC.

Pronóstico del Precio del EUR/USD: El Dólar estadounidense aún marca el tono

Desde el rechazo de los máximos anuales cerca de la barrera de 1.2100 a finales de enero, la perspectiva a corto plazo para el EUR/USD ha estado deteriorándose ininterrumpidamente.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes