Este artículo ha sido escrito por Raphael Olszyna-Marzys, economista internacional en J. Safra Sarasin Sustainable AM

La quiebra de varios bancos regionales estadounidenses ha llevado a los inversores a reevaluar a la baja sus perspectivas sobre el tipo de los fondos federales, a pesar de que la mayoría de los datos macroeconómicos apuntan a un recalentamiento de la economía. Las medidas que se pusieron en marcha el pasado fin de semana para garantizar que los bancos no se queden sin liquidez deberían permitir a la Fed "liberar" su tipo de interés oficial para su objetivo de inflación. Al mismo tiempo, la actual orientación monetaria tendrá un impulso deflacionista mayor de lo previsto, ya que los bancos endurecerán aún más las normas de concesión de préstamos. Por lo tanto, es poco probable que los miembros de la Fed eleven su previsión de tipo terminal. Aun así, esperamos otra subida de 25 pb en la reunión de esta semana, pero también claros indicios de que el endurecimiento cuantitativo podría terminar antes.

Las quiebras de Silicon Valley Bank (SVB) y Signature Bank y, la quiebra de Silvergate Bank, en el espacio de 48 horas han alterado significativamente las perspectivas de los inversores sobre la Reserva Federal. La semana pasada, los mercados preveían un tipo terminal en torno al 5,75%, una subida de tipos de 50 pb en la reunión del FOMC de la próxima semana y prácticamente ningún recorte este año. En el momento de redactar estas líneas, la noticia de nuevos problemas en Credit Suisse ha provocado otro ataque de pánico, con una caída de las acciones de los bancos europeos de alrededor del 15% durante la semana pasada, y los mercados de renta fija valorando en algún momento en casi 100 puntos básicos los recortes de tipos para finales de año.

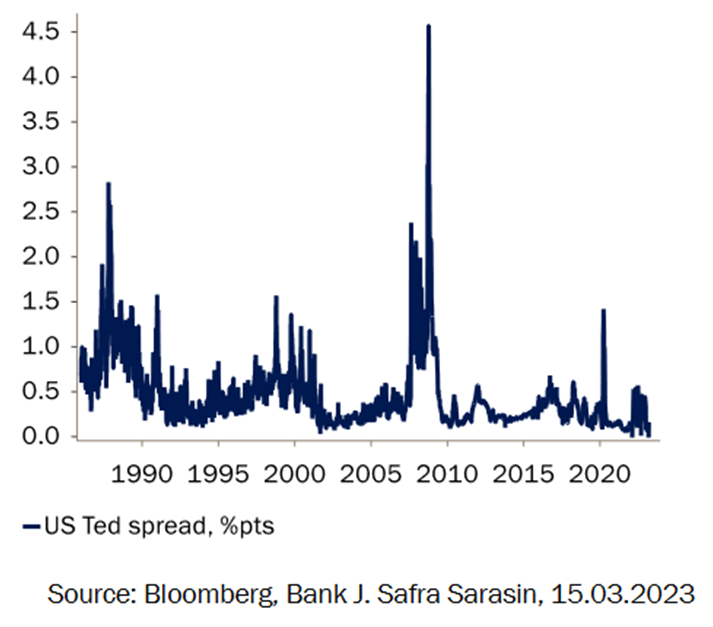

Decir que la situación es muy volátil es probablemente un eufemismo y cualquier previsión puede verse rápidamente superada por los acontecimientos. Pero siempre que no se produzcan más retiradas de fondos de los bancos regionales estadounidenses de aquí a la reunión del FOMC del 21 y 22 de marzo, es probable que la Fed suba otros 25 pb, pero también que insinúe que está cerca del final de su ciclo de subidas. La limitada ampliación, hasta ahora, del diferencial entre el tipo interbancario y el rendimiento de los bonos del Tesoro (Gráfico 1) apunta a la probabilidad de que esta crisis de confianza sea en gran medida de liquidez y no de solvencia. En ese caso, los distintos planes puestos en marcha durante el fin de semana deberían conseguir cercar a los bancos regionales y limitar la fuga de depósitos de los mismos. Podría decirse que, si la tensión bancaria mundial aumentara aún más, sería muy probable que la Fed decidiera hacer una pausa en esta reunión, con el fin de darse tiempo para evaluar la situación, pero ello indicaría que aún no ha terminado de endurecer su política.

Gráfico 1: Aún no hay señales de tensión generalizada

Asimismo, prevemos que la Fed señale un final anticipado del endurecimiento cuantitativo. Por último, los últimos acontecimientos refuerzan nuestra opinión de que es probable que la economía estadounidense entre en recesión a finales de año. Será difícil, si no falso, que la Fed no muestre cierto deterioro en sus previsiones de PIB y desempleo en su nuevo Resumen de Proyecciones Económicas.

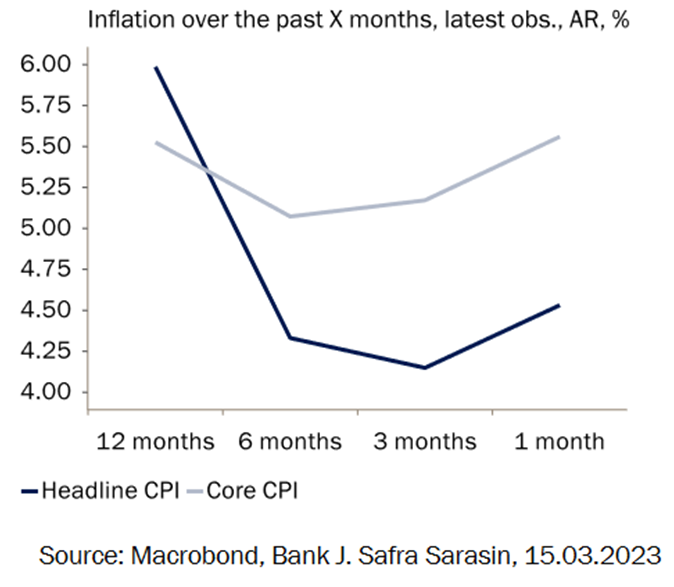

Veamos con más detalle lo que ha motivado nuestra valoración. En primer lugar, los datos macroeconómicos de febrero apuntan de forma abrumadora a una economía que sigue recalentada. El informe sobre el empleo muestra que las rentas del trabajo nominales crecen a un ritmo anual cercano al 8%, el doble de lo que sería coherente con una tasa de crecimiento del PIB nominal del 4% (2% PIB real, 2% inflación). El IPC de febrero muestra un nuevo repunte de la inflación de los servicios y la desaparición de cualquier tendencia desinflacionista que pudiera haberse observado hace un par de meses (Gráfico 2). Aunque las ventas retail cayeron el mes pasado, las cifras de enero se revisaron al alza. Las ventas minoristas básicas (excluidos los gastos en automóviles, gasolina, materiales de construcción y servicios alimentarios), que se consideran una mejor medida del gasto subyacente de los consumidores en bienes, aumentaron un 0,5% mensual (la cifra de enero se revisó al alza, del 1,7% al 2,3%). En resumen, el gasto de los consumidores se ha reacelerado en los dos primeros meses del año, en consonancia con el repunte de las rentas del trabajo. La única buena noticia en el frente de la inflación fue el descenso mayor de lo previsto de los precios de producción, lo que significa que la inflación subyacente del IPC de febrero será probablemente inferior a la del IPC.

Gráfico 2: Inversión de la tendencia desinflacionista

Al mismo tiempo, es poco probable que la Reserva Federal trate estas quiebras bancarias simplemente como acontecimientos idiosincrásicos. Es cierto que podrían considerarse "casos especiales" debido a las vulnerabilidades arraigadas en sus modelos de financiación y de negocio (grandes desajustes entre activos y pasivos, depósitos que en su inmensa mayoría no estaban asegurados, depositantes y prestatarios muy "correlacionados" en el espacio de la tecnología y las criptomonedas). Aun así, estas quiebras son el síntoma de la restricción monetaria, así como del ritmo extremadamente rápido al que se ha endurecido la política en el último año. En pocas palabras, estos fracasos son una indicación de que la Fed está empezando a "romper" las cosas.

Además, es probable que los criterios de concesión de préstamos se endurezcan aún más. En igualdad de condiciones, la Reserva Federal tendría que hacer menos de lo que pensaba hace sólo dos semanas para lograr el mismo objetivo. Los costes de financiación de los bancos aumentarán, ya que tendrán que pagar más para atraer depósitos y captar fondos en los mercados mayoristas y de capitales. El coste del rescate de los depósitos no asegurados (>250.000 dólares) de estos bancos en quiebra, y de otros posibles más adelante, correrá a cargo de los demás prestamistas a través de mayores gravámenes de seguro al Fondo de Seguro de Depósitos de la FDIC. El aumento del coste del capital y los nubarrones que se ciernen sobre las perspectivas económicas deberían actuar como un impulso deflacionista sobre la economía real.

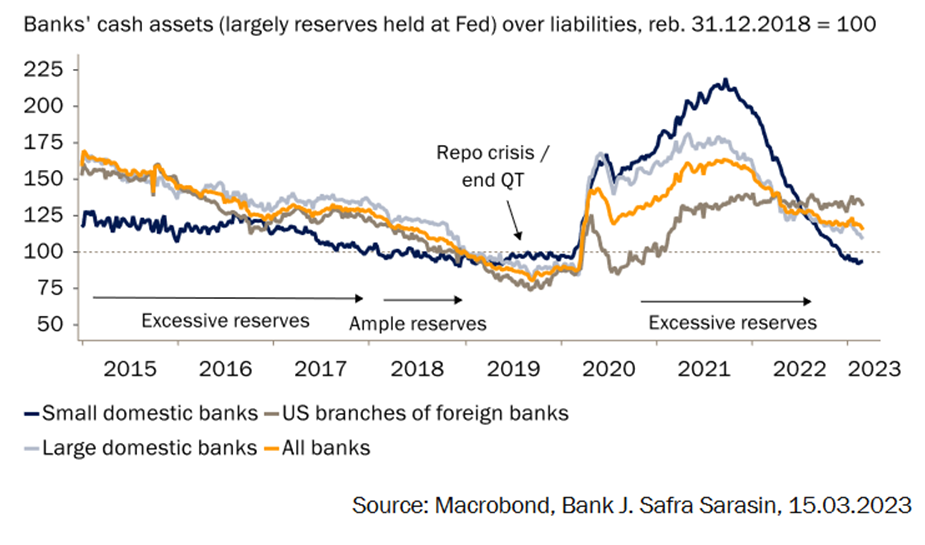

Por último, es probable que la presión siga afectando a los bancos más pequeños. Aunque las reservas del sistema bancario en su conjunto siguen siendo "abundantes", no ocurre lo mismo con los bancos pequeños. De hecho, han disminuido rápidamente desde que la Fed empezó a subir con rapidez su tipo de interés oficial y los clientes han trasladado parte de sus depósitos a activos seguros de mayor rentabilidad, como las letras del Tesoro. Y el endurecimiento cuantitativo ha retirado reservas adicionales del sistema. El nuevo Programa de Financiación Bancaria a Plazos (BTFP, por sus siglas en inglés) de la Reserva Federal -al que las instituciones depositarias pueden acceder para obtener préstamos a un plazo de hasta un año contra bonos de alta calidad como garantía, depositados a su valor nominal-, así como la garantía implícita de todos los depósitos bancarios por parte de la FDIC, deberían respaldar el sentimiento a corto plazo y reducir cualquier fuga de depósitos no asegurados. No obstante, no hay garantía de que los depósitos no salgan del sistema bancario o se vayan a bancos más grandes.

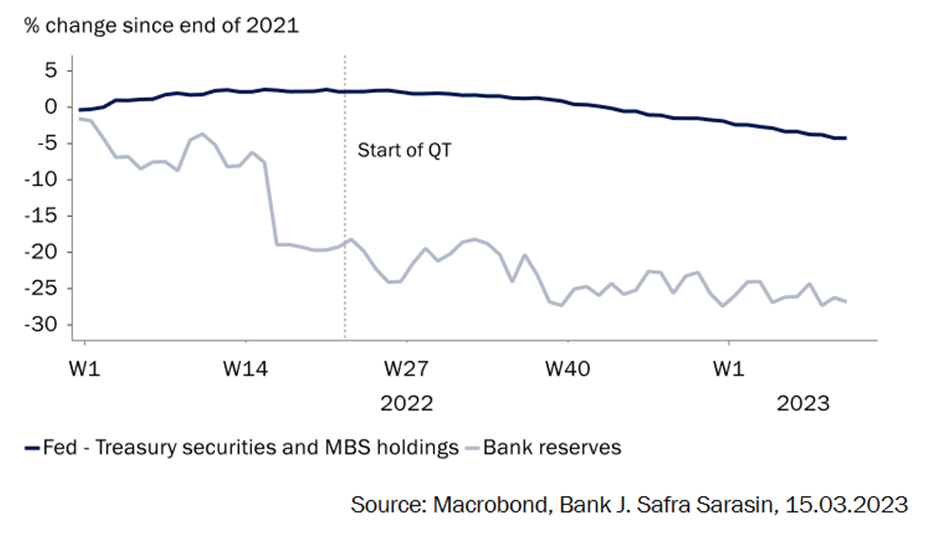

Gráfico 3: Las reservas bancarias han caído un 25% desde finales de 2021

Gráfico 4: Los pequeños bancos han sufrido una enorme caída de los depósitos

Entonces, ¿qué hará la Reserva Federal? Su nuevo mecanismo de emergencia se diseñó en parte para que pudiera utilizar sus distintas herramientas con el fin de perseguir sus diferentes objetivos: la estabilidad financiera, por un lado, y la estabilidad de precios, por otro. Al utilizar su balance para ayudar a contener las tensiones bancarias, libera su herramienta de tipos de interés para abordar la inflación.

Si estamos en lo cierto, es poco probable que la Fed persista con el endurecimiento cuantitativo durante mucho más tiempo. Su nuevo mecanismo creará reservas adicionales en el sistema bancario para evitar tensiones de financiación, mientras que el endurecimiento cuantitativo retira reservas y depósitos del sistema. En el mejor de los casos, hacer ambas cosas al mismo tiempo plantea problemas de comunicación. En el peor de los casos, socava el impacto previsto de cada uno de los programas.

La opción más limpia sería que el FOMC pusiera fin a su programa de endurecimiento cuantitativo, pero subiendo un poco más su tipo de interés oficial. Pausar la lucha ahora o, peor aún, recortar los tipos antes de tener el control sobre la inflación subyacente posiblemente minaría la confianza de los inversores en la capacidad de la Fed para devolver la inflación al 2%. Tal fracaso podría entonces allanar el camino para un retorno más permanente de la prima de riesgo de inflación. Por lo tanto, esperamos que la Fed suba los tipos 25 pb y que al menos señale su intención de revisar su programa de endurecimiento cuantitativo.

Como ya se ha señalado, el aumento previsto de los criterios de concesión de préstamos y el deterioro de las condiciones crediticias significan que la actual política monetaria tendrá mayores repercusiones en la economía real de lo que se pensaba. Por ello, es poco probable que las nuevas proyecciones muestren un tipo terminal mucho más alto, si acaso, que el publicado en sus proyecciones de diciembre (5,125%). Al mismo tiempo, es probable que la proyección de inflación para 2023 se revise al alza, habida cuenta de las revisiones de los datos anteriores y de los recientes números calientes. Pero mantener el tipo terminal sin cambios y elevar al mismo tiempo la previsión de inflación enviaría una señal equivocada, ya que indicaría que está dispuesto a dejar que la inflación suba durante más tiempo. Una forma de cuadrar el círculo sería rebajar la previsión de crecimiento del PIB para el 4Q/4Q de 2023 y 2024 y elevar su previsión de tasa de desempleo para 2024. De este modo, indicaría que la atonía económica acabaría por reducir la inflación hacia el objetivo. Con ello no haría sino reconocer que su política está surtiendo el efecto deseado, y que implica poner nerviosos a los prestamistas, encarecer los préstamos y hacer que las empresas tengan aversión al riesgo. Pero también sería un reconocimiento de que el camino hacia un "aterrizaje suave" que ha impulsado se está estrechando cada vez más.

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Se acerca un desafío importante en 1.1000

El Euro colapsó a mínimos de varias semanas cerca de 1.1070. El Dólar estadounidense se recuperó en medio de las conversaciones comerciales entre EE.UU. y China. Los inversores ahora seguirán de cerca los datos de inflación de Estados Unidos.

GBP/USD Pronóstico: La Libra pone a prueba un soporte clave mientras el USD se recupera por noticias del comercio entre EE.UU. y China

El GBP/USD cotiza en territorio negativo por debajo de 1.3200 el lunes.

El Yen japonés se desploma a mínimos de un mes frente al Dólar tras el acuerdo entre EE.UU. y China para reducir aranceles

El Yen japonés toca un nuevo mínimo de un mes frente a su contraparte estadounidense el lunes..

La Fed no tiene prisa por cambiar las tasas, ya que la incertidumbre económica sigue siendo elevada

La Fed está preocupada por los riesgos de estanflación y se mantiene firme en modo de espera y ver.

Cinco datos fundamentales de la semana: Mercados listos para temblar por el comercio, la Fed y más

Otro fuerte informe de Nóminas no Agrícolas (NFP) en abril, pero las dudas sobre el comercio siguen siendo prevalentes. La atención ahora se desplaza temporalmente a la Reserva Federal (Fed), pero los acuerdos comerciales podrían acaparar la atención.