- Las relaciones comerciales entre China y EE.UU. y otros acuerdos siguen siendo la prioridad de la agenda.

- Un acuerdo entre EE.UU. e Irán y las conversaciones Rusia-Ucrania podrían desestabilizar los mercados del petróleo.

- Las ventas minoristas de EE.UU., la inflación y el sentimiento del consumidor pueden desencadenar movimientos significativos.

El incansable consumidor estadounidense está en el punto de mira en lo que respecta a los datos. Sin embargo, un torbellino de diplomacia, especialmente en materia comercial, podría desencadenar acciones más importantes.

1) Deshielo chino-estadounidense

Con una reducción del 115% – EE.UU. impondrá solo un 30% de aranceles sobre los productos chinos, mientras que Pekín solo aplicará un 10% de impuestos sobre los estadounidenses. Aunque el acuerdo es solo por 90 días, la noticia proporciona un gran alivio para el comercio y puede contribuir a evitar una recesión.

Además, ambas partes han establecido un marco para negociaciones para resolver diferencias. Una de las opciones sobre la mesa es alcanzar acuerdos de compra, donde China se compromete a comprar productos estadounidenses para reducir el déficit comercial.

Los aranceles actuales siguen siendo más altos que antes de la era 2.0 del presidente estadounidense Donald Trump, y podrían aumentar después de 90 días. Sin embargo, las buenas vibras que provienen de Suiza, donde los dos países se reunieron durante el fin de semana, podrían llevar a más acuerdos. Además, los canales de discusión se han restablecido. Los mercados podrían celebrar estos movimientos durante largos días.

Aparte de las relaciones chino-estadounidenses, los mercados querrán ver avances en otros acuerdos, como con India, Japón y también Suiza. Cuantos más, mejor, pero el gran premio sigue siendo China.

2) Guerra la semana pasada, ¿paz ahora?

India y Pakistán, dos naciones armadas con armas nucleares, parecían alejarse del borde de una guerra total. Sin embargo, ese es un frente geopolítico que el mundo estará observando.

Por otro lado, el presidente estadounidense Donald Trump visitará el Medio Oriente, y uno de sus objetivos es alcanzar un acuerdo con Irán. Ambas partes informaron avances, y el alto el fuego entre EE.UU. y los hutíes de Yemen se considera un paso hacia un acuerdo sobre las instalaciones nucleares de Irán.

Si Washington y Teherán anuncian un intercambio de embajadores, los precios del petróleo se resentirían. Si bien la República Islámica exporta crudo, su capacidad está por debajo de su capacidad, sufriendo una subinversión crónica.

El tercer y último frente geopolítico está en Europa. El presidente ruso Vladimir Putin pidió conversaciones directas con Ucrania, mientras que Kyiv insiste en un alto el fuego de 30 días primero. Cualquiera de los movimientos sería una buena noticia para Europa y añadiría presión sobre los precios del petróleo. Liberar el petróleo ruso hacia Europa también aumentaría la producción.

3) La inflación subyacente de EE.UU. podría aumentar, manteniendo alejados los recortes de tasas de interés

Martes, 12:30 GMT. Finalmente, después de varios años, el Índice de Precios al Consumidor subyacente de EE.UU. (IPC subyacente) cayó por debajo del 3% interanual en marzo. Mientras que la Reserva Federal (Fed) rastrea otro indicador de inflación, el informe del IPC se publica antes y otro descenso proporcionaría optimismo para el banco central.

Sin embargo, los datos de abril pueden comenzar a reflejar el anuncio de aranceles de Trump a principios del mes pasado. Los economistas esperan un aumento del 0.3% en el IPC subyacente intermensual, frente al 0.1% registrado en marzo.

Los inversores se irritaron por la negativa del presidente de la Fed, Jerome Powell, a insinuar un recorte de tasas de interés en junio, y no les gustará ningún aumento en los precios. Una sorpresa a la baja reabriría las esperanzas de costos de endeudamiento más bajos.

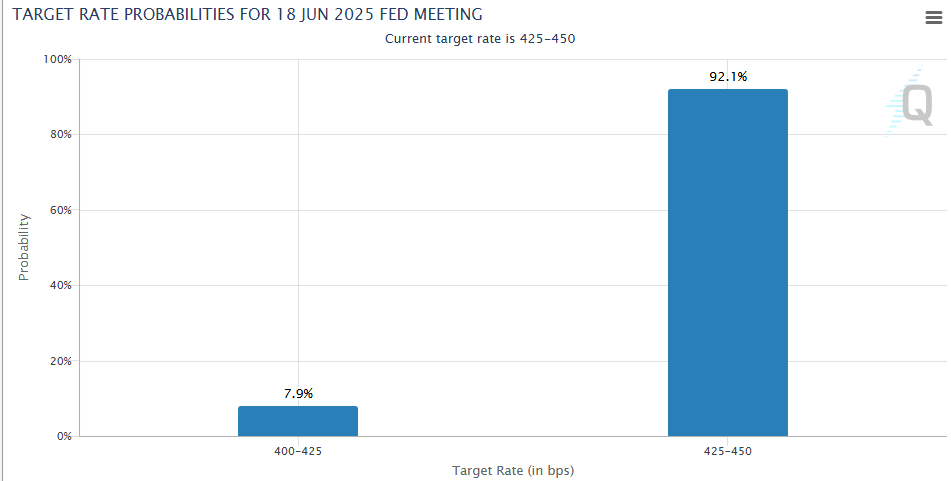

Actualmente, hay bajas probabilidades de un aumento de tasas en junio, según la herramienta FedWatch de CME:

Probabilidades de tasas de interés. Fuente: CMEGroup.

4) Las ventas minoristas de EE.UU. pueden ser una carta comodín

Jueves, 12:30 GMT. ¿El consumidor estadounidense está transmitiendo una actitud de "seguir como siempre" en el contexto de los aranceles? ¿Están aumentando las compras anticipando la subida de precios? ¿O ya han bajado?

Después de un salto del 1.5% en las ventas minoristas generales en marzo, el calendario económico apunta a un avance modesto del 0.1%. Sin embargo, hay espacio para sorpresas en ambos lados.

Los inversores también estarán atentos al Grupo de Control de Ventas Minoristas, que aumentó un 0.4% en marzo.

Si bien tales cifras son volátiles, proporcionan una dosis de datos duros sobre cómo está funcionando la economía de EE.UU.

5) El sentimiento del consumidor de EE.UU. podría extender su recuperación

Viernes, 14:00 GMT. El Índice de Sentimiento del Consumidor de la Universidad de Michigan casi cayó por debajo del nivel 50 en abril, marcando un mínimo no visto en muchos años. El miedo a los aranceles y también a despidos en el Departamento de Eficiencia Gubernamental (DOGE) hizo que el sentimiento cayera. Aún así, después de la demora en los aranceles recíprocos y otras exenciones que anunció el presidente Trump, la confianza se recuperó.

Hasta el momento, este sentimiento de caída no se ha reflejado en datos concretos, como las ventas minoristas, o en la evidencia de compañías de tarjetas de crédito como Visa.

Sin embargo, la magnitud del colapso en la confianza ha hecho que estos datos suaves sean importantes. La próxima publicación es la lectura preliminar de mayo.

Reflexiones finales

El frenético ritmo de los titulares – y el hecho de que pueden aparecer en cualquier momento – significa que adaptarse rápidamente a nuevas condiciones es una necesidad.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: Una corrección técnica sigue siendo probable

El Euro subió a nuevos máximos más allá de 1.1800 el martes. El Dólar estadounidense se recuperó de mínimos de varios años anteriores. La presidenta del BCE, Lagarde, dijo que el banco necesita mantenerse extremadamente vigilante sobre la inflación.

GBP/USD Pronóstico: La Libra podría extender su caída si falla el soporte de 1.3650

El GBP/USD corrige a la baja y cotiza en torno a 1.3700 el lunes después de ganar alrededor del 2% la semana pasada. La perspectiva técnica del par apunta a una pérdida de impulso alcista a corto plazo

El Yen sube a máximos de dos semanas mientras el Dólar se debilita ante la persistencia de las tensiones comerciales

El USD/JPY cae hacia 143.00 a medida que la debilidad general del Dólar estadounidense impulsa las ganancias del Yen.

Siete datos fundamentales para la semana: Foco en el empleo de EE.UU. y en las conversaciones comerciales

Las Nóminas no Agrícolas de EE.UU. se adelantan al jueves y compiten con los acuerdos comerciales y el Foro de Bancos Centrales.

Previa del Foro del BCE: Se espera que los principales banqueros centrales del mundo arrojen luz sobre las tasas de interés

La divergencia en la política monetaria reciente entre la Fed, el BCE, el BoE y el BoJ hace que el evento sea particularmente interesante.