Previsión de la inflación en el Reino Unido: La libra esterlina necesita que el IPC avance a condiciones favorables antes del BoE

- La inflación del Reino Unido probablemente ha extendido su caída al 0.5% interanual en mayo.

- 24 horas antes del BoE, el tamaño del QE y el tono sobre las tasas negativas pueden cambiar.

- El GBP/USD es sensible a cualquier desarrollo en medio de la incertidumbre actual sobre el Brexit y el coronavirus.

Se acabó la prisa por comprar papel higiénico, y es poco probable que incluso el repunte de los precios del petróleo haya elevado la inflación. Se prevé que las cifras del índice de precios al consumidor IPC de mayo muestren otra caída, y el Banco de Inglaterra lo está observando de cerca antes de su decisión del jueves.

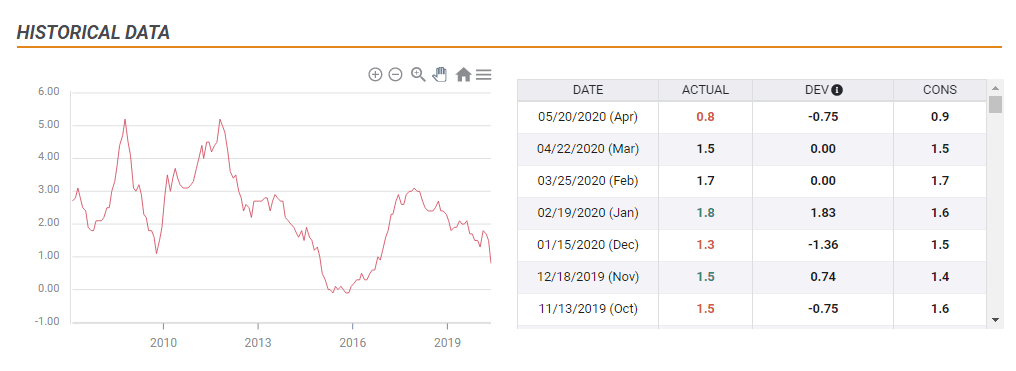

El calendario económico muestra una posible caída del 0.8% de abril al 0.5% en mayo. El IPC se mantenía muy por encima del 1% en la era previa a la pandemia. El colapso de la demanda debido a los esfuerzos por limitar el coronavirus ha superado los problemas de suministro.

Una caída al 0.5% enviaría la inflación a su nivel más bajo desde 2016, antes de que la caída de la libra esterlina después del referéndum del Brexit la volviera a subir. El objetivo del BoE es del 1% al 3% y es probable que lo pierda no solo en abril y mayo de este año, sino también en los próximos meses.

Reacción potencial: Todo depende del BoE

El IPC se publica el miércoles, antes de la decisión del BoE el jueves. La "Vieja Dama" está en camino de expandir su programa de flexibilización cuantitativa entre 100 y 150 mil millones de libras, además de los actuales 645 mil millones.

Al contrario de los días anteriores al coronavirus, los inversores celebran la impresión de dinero, ya que permite a los gobiernos estimular la economía. Las preocupaciones sobre la devaluación parecen pertenecer a la historia.

Seguir esta lógica significa que una inflación más baja provocaría más acciones del BoE, convirtiendo las malas noticias en buenas noticias para la libra esterlina.

Sin embargo, la institución con sede en Londres también está considerando establecer tasas de interés negativas, y eso ya deprimiría a la libra. Andrew Bailey, gobernador del Banco de Inglaterra, dijo en mayo que el tema está "bajo consideración activa". Otros funcionarios también jugaron públicamente con la idea. Si bien la mayoría de ellos insinuó que el movimiento no es inminente, establecer costes de endeudamiento por debajo de cero sigue siendo una opción.

Si la inflación cae demasiado rápido, las tasas de interés reales dejarían de ser acomodaticias, y los costes de los préstamos excederían las subidas de los precios. Eso podría llevar al BoE a moverse en esa dirección.

Para que la libra aumente, el IPC necesitaría alcanzar un punto óptimo entre alrededor del 0.3% y el 1%, lo que demostraría que la inflación es baja y que más QE ayudaría.

Si la inflación sorprende por encima del 1%, podría dar lugar a menos estímulo por parte del BoE, quizás por debajo de 100 mil millones de libras en nuevos fondos, enviando así a la libra esterlina a la baja.

En el otro extremo, un IPC cerca del 0%, y especialmente el IPC negativo, la deflación, ya elevaría el fantasma de las tasas negativas, lo que podría castigar a la libra esterlina.

Además del BoE, el GBP/USD también se ha movido por nuevas esperanzas alrededor del Brexit después de una videollamada entre el primer ministro Boris Johnson y varios funcionarios de la UE. Sin embargo, la falta de detalles genera dudas entre los inversores.

Otras preocupaciones son el coronavirus, con casos que permanecen obstinadamente altos tanto en EE.UU. como en el Reino Unido. La volatilidad sigue siendo alta y el GBP/USD es sensible a cualquier desarrollo.

Conclusión

El IPC está preparado para mover a la libra esterlina. Sin embargo, un aumento en el par GBP/USD depende de cumplir con las expectativas, una inflación ni demasiado caliente ni demasiado fría. Los inversores tendrán en mente al BoE.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.