La economía rusa se contraerá más de un 10% por la guerra y las sanciones

La economía rusa podría contraerse más de un 10% este año debido al aumento de la inflación, el endurecimiento de las condiciones financieras, las salidas de capital y las sanciones. Las repercusiones de la guerra en Ucrania provocarán una recesión mucho más profunda que durante la pandemia de Covid-19.

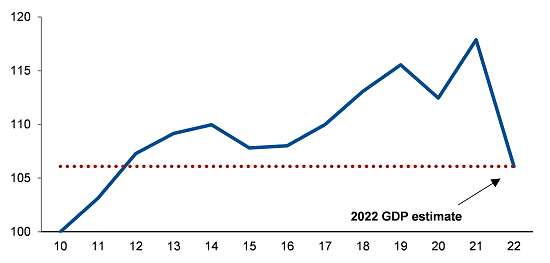

La rápida contracción de la economía del país refleja un dramático cambio de las perspectivas económicas previas a la guerra, cuando los boyantes precios de la energía y el repunte tras la crisis del Covid-19 hacían prever un sólido crecimiento. En diciembre preveíamos un crecimiento del 2,7% para este año. Sin embargo, nuestra estimación actual apunta a una contracción en torno al 10%, sujeta además a una gran incertidumbre, en función de la duración y las consecuencias más amplias de la guerra, la magnitud de la crisis financiera de Rusia y la probabilidad de nuevas sanciones internacionales.

Crecimiento económico de Rusia 2010-22 - Rusia, PIB real 2010=100

Fuente: Rosstat, Scope Ratings GmbH

La rapidez, la profundidad y la amplitud de las sanciones internacionales impuestas a Rusia han perjudicado gravemente la producción económica, al tiempo que han aumentado las posibilidades de un default selectivo a corto plazo, como expresamos en nuestra rebaja del rating de Rusia a C la semana pasada (si observamos que una obligación de deuda se ha pagado en rublos en vez de en la moneda original y los contratos subyacentes no prevén tales conversiones de moneda, podemos considerar que el pago constituye un cambio de las condiciones contractuales y determinar el cambio como un impago selectivo, según nuestros criterios, y sujeto, por supuesto, al periodo de gracia de 30 días).

El Banco de Rusia elevó su tipo de interés oficial al 20% el 28 de febrero de 2022, desde el 9,5%, para proteger el rublo, que ha perdido más de la mitad de su valor frente al dólar estadounidense desde principios de este año.

Esperamos una aceleración significativa de la inflación a corto plazo y un grave impacto en la confianza de las empresas y consumidores, la creación de empleo y la inversión. La inflación alcanzó un elevado 9,2% interanual en febrero, incluso antes de la fuerte caída del valor del rublo. Esperamos que la inflación se sitúe en una media del 15% en 2022.

A más largo plazo, las repercusiones de la guerra y las sanciones socavan el ya escaso potencial de crecimiento a medio plazo del país, que estimábamos en torno al 1,5-2% antes de la escalada del conflicto (un nivel modesto para una economía con una renta per cápita comparativamente baja, de unos 12.000 dólares en 2021).

Es probable que el crecimiento se tambalee por el aumento de la inestabilidad financiera, la disminución de la credibilidad institucional y el deterioro de las condiciones de inversión. El Gobierno y las empresas privadas deben hacer frente a un acceso muy restringido a los mercados financieros y de capitales extranjeros, a las salidas de capital, al endurecimiento de las condiciones financieras nacionales y al debilitamiento del sistema financiero y de las reservas del sector exterior.

La salida neta de capital privado de Rusia se ha acelerado, aumentando a 72.000 millones de dólares en 2021 desde los 50.300 millones de dólares en 2020 y los 22.500 millones de dólares en 2019. La salida de los flujos de inversión obstaculiza la transformación del modelo económico de Rusia hacia una reducción de la participación del Estado en la economía que ha desalentado la competencia y la inversión privada. Se calcula que el Estado ruso representa alrededor del 40% del valor añadido del sector formal y la mitad del empleo.

Independientemente del diseño de las nuevas sanciones, que probablemente se apliquen al sector energético ruso, es factible que la intensificación de las iniciativas europeas para reducir su dependencia del petróleo y el gas rusos agrave los problemas a medio plazo de la economía rusa, dada la falta de ambición del Gobierno en el pasado para abordar la dependencia estructural de la economía de las exportaciones de energía.

Rusia podría contrarrestar las medidas europeas en parte mediante una mayor cooperación energética con otros países, como China e India, siempre que se amplíen las infraestructuras necesarias. La UE es el mayor socio comercial de Rusia, con importaciones de petróleo, gas natural y carbón rusos por valor de unos 100.000 millones de euros en 2021, lo que equivale a casi dos tercios de todas las importaciones procedentes de Rusia.

Actualmente, los altos precios de la energía sustentan el importante superávit por cuenta corriente de Rusia, estimado en 39.200 millones de dólares en enero y febrero de este año, y son una fuente fundamental de ingresos en divisas, especialmente desde que las sanciones han congelado alrededor de la mitad de las reservas internacionales de Rusia.

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.