- El Dólar estadounidense sigue siendo el principal refugio seguro, pero su fortaleza puede hacer una pausa.

- La semana que viene se publicarán en EE.UU. datos cruciales sobre el empleo.

- El GBP/USD muestra signos de un suelo provisional, pero la tendencia general es bajista.

El par GBP/USD experimentó un rebote tras alcanzar su nivel más bajo desde marzo, cerca de la zona de 1.2100. Tras un prolongado repunte, el Dólar estadounidense finalmente se detuvo, lo que provocó un rebote en el par. Este movimiento se vio favorecido por un retroceso de los rendimientos estadounidenses y una mejora de la confianza del mercado. Sin embargo, el rebote es solamente una corrección saludable en este momento. En la próxima semana, la atención se centrará en los datos de EE.UU., todos los informes que el cierre del Gobierno de EE.UU. permite.

La economía del Reino Unido es más fuerte de lo que se pensaba, pero ¿importa?

La Oficina Nacional de Estadística del Reino Unido (ONS) informó el viernes de que, en los tres meses anteriores a finales de junio, el Producto Interior Bruto (PIB) creció un 0.2%, en línea con la estimación anterior, mientras que las cifras del primer trimestre se revisaron al alza, del 0.1% al 0.3%.

Según la ONS, hasta junio, la economía era un 1.8% mayor que antes de la pandemia de COVID-19 (último trimestre de 2019), lo que supone una revisión al alza respecto al informe anterior, que afirmaba que era un 0.2% menor tras las nuevas estimaciones para 2020 y 2021. Con el último informe, el rendimiento de la economía del Reino Unido ha sido más fuerte, mostrando un crecimiento más rápido que Alemania, pero muy por debajo de la expansión del 6.1% en los Estados Unidos. Sin embargo, estos cambios reflejan el pasado y no alteran las perspectivas actuales, ya que los mercados prevén que el Reino Unido entre en recesión tanto en el tercer como en el cuarto trimestre.

El Banco de Inglaterra ha empezado a trabajar en un mecanismo de apoyo crediticio a aseguradoras y fondos de pensiones, con el objetivo de evitar turbulencias en los mercados similares a las que se produjeron hace un año tras el "mini-presupuesto".

La inflación en Europa muestra signos de relajación, lo que contribuye a mejorar la confianza de los mercados. El índice armonizado de precios al consumo (IPCA) de la zona euro bajó al 4.3% en septiembre, marcando el nivel más bajo en casi dos años.

En EE.UU., las cifras de confianza de los consumidores se debilitaron, junto con los datos débiles del sector inmobiliario. Además, el indicador de inflación preferido por la Reserva Federal, el Índice de Precios del Consumo Personal (PCE) subyacente, subió un 0.1% en agosto, ligeramente por debajo del consenso del mercado del 0.2%. La tasa anual bajó del 4.3% al 3.9%, lo que indica una trayectoria descendente de la inflación, pero aún por encima del objetivo de la Reserva Federal. Sin embargo, estos datos no influyeron significativamente en la confianza del mercado. En conjunto, las cifras reflejan una economía robusta, lo que suscita debates sobre la compatibilidad de tal fortaleza con la vuelta de la inflación al objetivo del 2%.

La próxima semana

Durante el fin de semana, China publicará indicadores PMI relevantes para la confianza del mercado. Unos datos positivos probablemente repercutirían positivamente en la Libra esterlina, sobre todo porque proporcionarían nuevas señales positivas de la economía china.

El calendario económico para el Reino Unido no muestra informes de importancia significativa para la próxima semana. La atención se centrará en los oradores del Banco de Inglaterra, entre ellos Catherine Mann, miembro externo del Comité de Política Monetaria (MPC), el lunes, y Ben Broadbent, vicegobernador, el jueves. Entre los datos que se publicarán figuran los precios de la vivienda el lunes y el PMI de la construcción el jueves. El Banco de Inglaterra también publicará la encuesta del Panel de Responsables de la Toma de Decisiones (DMP), que recoge información de pequeñas, medianas y grandes empresas británicas. El banco central utiliza esta encuesta para supervisar la evolución económica y hacer un seguimiento de las expectativas.

El siguiente informe de primer nivel, el Producto Interior Bruto (PIB) mensual, se publicará el 12 de octubre. La decisión del Banco de Inglaterra está fijada para el 2 de noviembre, y antes de esa reunión, los miembros del Comité de Política Monetaria recibirán un nuevo informe sobre la inflación, que se espera sea crucial en las votaciones.

Según el mercado de tipos de interés, la probabilidad de una subida de tipos en la próxima reunión del BoE se sitúa actualmente en torno al 40%. Sin embargo, las expectativas del mercado aumentan hasta casi el 90% para una subida de tipos durante el primer trimestre del próximo año. Las decisiones se basarán en los datos, teniendo en cuenta la inflación, las tendencias salariales y la actividad económica general.

El calendario económico en EE.UU. es atractivo y se centra en los datos de empleo. Sin embargo, debido a un posible cierre del Gobierno estadounidense, es posible que el mercado no reciba todos los informes. Si se produce un cierre, no se publicarán los datos oficiales de la semana que viene, como el JOLTS de agosto y las nóminas no agrícolas.

Los informes que se publicarán independientemente de la situación del gobierno incluyen el PMI manufacturero ISM el lunes, el informe de empleo ADP (con un aumento esperado de 150.000 en las nóminas privadas) y el PMI de servicios ISM el miércoles. Si se alcanza una resolución y el Gobierno sigue funcionando, se espera que el esperado informe de empleo estadounidense del viernes muestre un aumento de 150.000 puestos de trabajo y un descenso de la tasa de desempleo del 3.8% al 3.7%.

Las cifras del mercado laboral serán cruciales para las expectativas de política monetaria de la Reserva Federal y podrían tener un impacto decisivo en la dirección del Dólar estadounidense. Los datos que indiquen un mercado laboral ajustado podrían aumentar las probabilidades de una nueva subida de los tipos de interés, lo que podría fortalecer aún más al Dólar estadounidense. Por el contrario, la evidencia de una ralentización del mercado laboral haría menos probable otra subida de tipos, pesando sobre el Dólar estadounidense.

El Dólar ofrece por fin algunos signos de agotamiento, no de retroceso

Fundamentalmente, el Dólar estadounidense sigue gozando del favor del mercado. La solidez de la economía, el descenso de la inflación y el mantenimiento de los rendimientos de los bonos del Tesoro en máximos de varios años han impulsado el repunte del índice del Dólar estadounidense DXY, que ha registrado once subidas semanales consecutivas. Sin embargo, el rally ha mostrado signos de agotamiento al retroceder desde sus máximos.

La probabilidad de una corrección bajista para el Dólar estadounidense aumenta si continúa la mejora del sentimiento del mercado y se estabilizan los rendimientos estadounidenses. Sin embargo, si los precios de las acciones bajan y los rendimientos del Tesoro se mantienen en torno a los niveles actuales, el Dólar podría retomar su impulso alcista.

Incluso en el caso de una corrección, no significa necesariamente que la tendencia alcista del Dólar haya terminado. La cuestión fundamental sería hasta dónde puede llegar la corrección. Si los datos estadounidenses muestran un impulso alcista de la economía, el GBP/USD podría volver a los mínimos recientes.

La caída del GBP/USD no se ha caracterizado por el pánico, sino más bien por la continuación de la fortaleza del Dólar. Una corrección en el par puede tomar una forma diferente, ofreciendo repuntes y retrocesos bruscos. Otro escenario podría ser la consolidación, probablemente si el par encuentra una resistencia técnica significativa, como la media móvil simple de 20 días en 1.2380 o una línea de tendencia bajista.

La Libra se encuentra en un momento en el que las noticias positivas para la economía británica, como la caída de la inflación y la mejora de la actividad económica, beneficiarán a la divisa. Sin embargo, incluso si la inflación repunta, aumentando las probabilidades de una subida de tipos por parte del Banco de Inglaterra, puede que sólo proporcione un apoyo temporal, ya que unas condiciones monetarias más estrictas añadirían complejidad a las perspectivas económicas, lo que afectaría a la Libra esterlina.

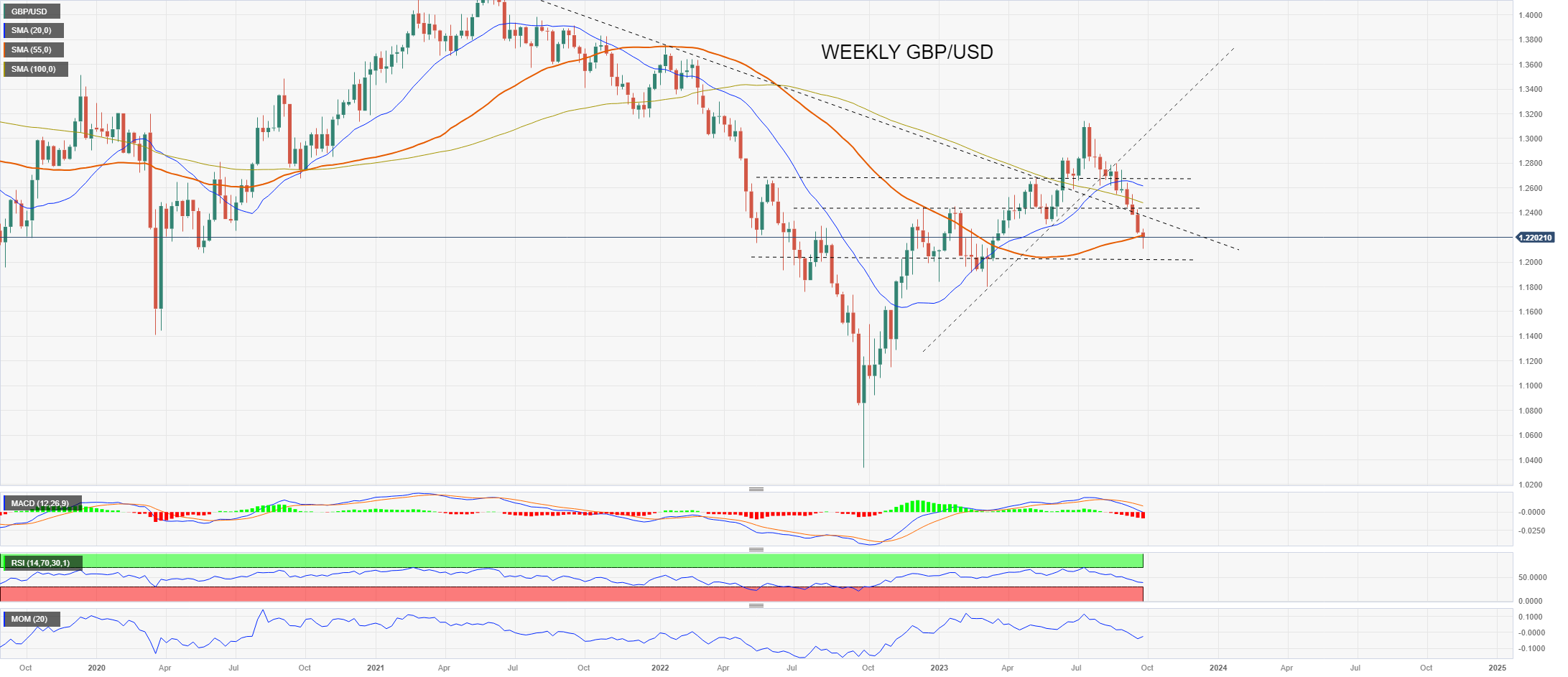

GBP/USD Perspectiva técnica

El gráfico semanal muestra al GBP/USD rondando la media móvil simple (SMA) de 55 semanas en la zona de 1.2200. Si se mantiene por encima de este nivel, parece probable una corrección alcista, mientras que un cierre por debajo, mantendría las puertas abiertas a nuevas pérdidas. Incluso si el par supera 1.2350, el movimiento seguirá considerándose correctivo. La Libra necesita superar la SMA de 20 días en 1.2380 y una línea de tendencia bajista cerca de 1.2400 para cambiar la perspectiva a corto plazo a neutral.

A pesar del reciente rebote, la tendencia sigue siendo bajista y prevalecen los riesgos a la baja. La zona de soporte más fuerte se sitúa entre 1.2050 y 1.2080. Una ruptura por debajo de esa zona expondría a 1.2000, con el siguiente soporte en 1.1920. Por el lado alcista, la corrección se estancó en la línea de tendencia bajista de 1.2275, por lo que mientras el par se mantenga por debajo de esa zona, las ganancias podrían ser limitadas. Una ruptura al alza fortalecería a la Libra.

GBP/USD gráfico semanal

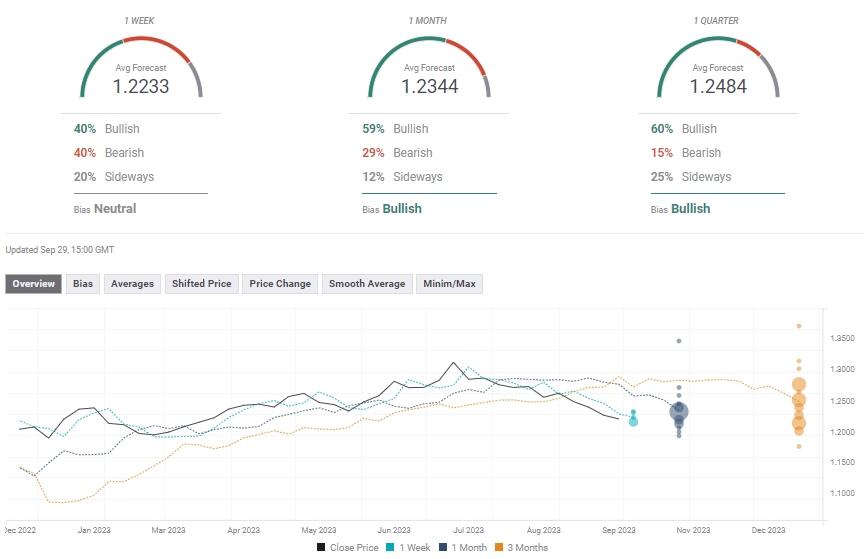

Sentimiento en torno al GBP/USD

Según la encuesta de previsión de divisas de FXStreet, los expertos prevén que el par GBP/USD se encuentre cerca de un mínimo y que pueda experimentar una recuperación en las próximas semanas. La media de una semana se sitúa en torno a 1.2230. Sin embargo, se espera que la recuperación cobre impulso, y las predicciones indican que el par podría acercarse a 1.2350 en el plazo de un mes. De cara al próximo trimestre, las previsiones siguen siendo alcistas, con la media en 1.2480.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Semanal: El par está bajo presión mientras el tono de la Fed y los avances comerciales impulsan el Dólar estadounidense

El EUR/USD cayó por debajo de 1.1200 el viernes, alcanzando mínimos de cuatro semanas.

Pronóstico Semanal del GBP/USD : La Libra no logra beneficiarse de un BoE cauteloso ni de un acuerdo comercial entre EE. UU. y el Reino Unido

La Fed y el BoE se mantuvieron en su retórica cautelosa en medio de las incertidumbres sobre los aranceles en EE.UU.

El Yen japonés sigue recuperándose de su mínimo de varias semanas frente a un Dólar ligeramente más débil

El Yen japonés atrae a algunos compradores intradía el viernes, aunque el potencial alcista parece limitado.

La Fed no tiene prisa por cambiar las tasas, ya que la incertidumbre económica sigue siendo elevada

La Fed está preocupada por los riesgos de estanflación y se mantiene firme en modo de espera y ver.

Cinco datos fundamentales de la semana: Mercados listos para temblar por el comercio, la Fed y más

Otro fuerte informe de Nóminas no Agrícolas (NFP) en abril, pero las dudas sobre el comercio siguen siendo prevalentes. La atención ahora se desplaza temporalmente a la Reserva Federal (Fed), pero los acuerdos comerciales podrían acaparar la atención.