En lo que llevamos de 2024, los inversores en renta fija han estado ocupados con el exitosísimo calendario de nuevas emisiones, el cambio de postura del Banco de Japón y el incremento de las tensiones geopolíticas en Oriente Medio; todos estos factores han competido por la atención del mercado. Sin embargo, la inflación —manteniéndose por encima de su objetivo— ha seguido siendo el tema dominante y como consecuencia, se ha intensificado la volatilidad en los rendimientos de los bonos soberanos al rectificar el mercado sus expectativas de que los bancos centrales bajarían los tipos antes de fin de año.

Por su parte, los mercados de crédito ofrecen un panorama diferente y, especialmente en Europa, han exhibido una fortaleza notable. Los diferenciales se han estrechado, impulsados por los robustos balances empresariales, la resistencia del consumo y unos aspectos técnicos del mercado favorables. Pese a esta contracción de los diferenciales, el segmento de crédito europeo de alta calidad crediticia mantiene su atractivo, ya que ofrece unos rendimientos totales históricos del 3,9%, lo cual permite a los inversores beneficiarse de unos ingresos atractivos sin asumir excesivos riesgos. Pero ¿qué oportunidades brinda el crédito europeo a los inversores y qué nos deparará el resto del año?

El ciclo crediticio actual

Entender cómo funciona el ciclo crediticio, es decir, las fases recurrentes de expansión y contracción del crédito disponible, es esencial para lograr buenos resultados en una cartera de crédito europeo Investment Grade. En concreto, anticipando los cambios en el ciclo y gestionando de forma dinámica el conjunto de la exposición al crédito, nos proponemos aprovechar las rachas alcistas y preservar el capital en las bajistas. En pocas palabras, en unas ocasiones es deseable una mayor exposición al crédito y en otras que sea menor. Por medio de nuestra estrategia activa de gestión del riesgo de crédito, tratamos de proteger a los clientes de la volatilidad del ciclo crediticio, con el objetivo de ofrecerles un flujo regular y estable de rentabilidades relativas superiores.

Con ese propósito, concentramos los esfuerzos en captar el momento del ciclo prestando una especial atención a la solidez de los balances de las empresas, a la fortaleza del consumo y a la velocidad con que se transmiten los cambios en los tipos de interés a la economía. En este sentido, pese a haber emprendido uno de los ciclos de subidas de tipos más agresivos de su historia, la política monetaria del Banco Central Europeo (BCE) parece estar dando frutos, si bien con un retraso mayor que en ciclos anteriores. Si a esto le sumamos la recuperación del crecimiento, apostamos por que el desempeño del crédito seguirá respaldado a corto plazo.

Hemos detectado tres posibles factores que explican la ampliación del ciclo crediticio:

1. Los saneados balances de los hogares prestan apoyo al consumo

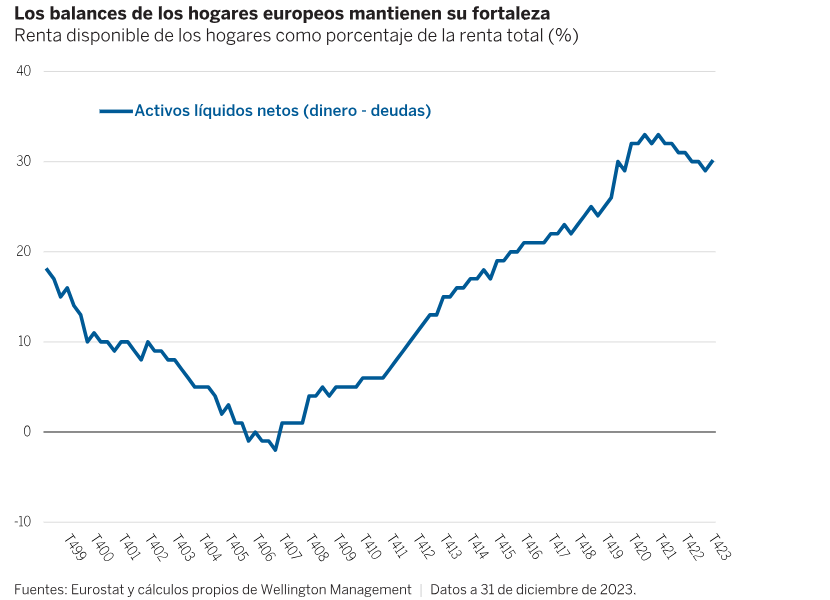

En primer lugar, en Europa, los balances de las familias siguen saneados y la renta disponible alcanza máximos en 25 años (gráfico 1). Esto se produce, en parte, porque, desde la Gran Recesión, los consumidores europeos han modificado su comportamiento drásticamente en la medida en que ahorran más y evitan las formas de préstamo más arriesgadas. Además, la pandemia provocó dos cambios adicionales: que muchos consumidores acumularan ahorros y que los propietarios europeos de viviendas optaran por hipotecas a tipo fijo en lugar de variable. Por lo que, actualmente el hogar europeo medio mantiene una posición mucho más robusta que nunca y es menos sensible a la variación de los tipos de interés.

Por otra parte, a medida que la inflación ha descendido desde su máximo, un crecimiento en los salarios y una política fiscal proactiva han propiciado un aumento de los ingresos reales. Precisamente esa sobresaliente solidez de los balances de los consumidores, frente a sus medias históricas, debería apuntalar la prolongación del gasto —y con ello los resultados empresariales— a corto plazo.

Gráfico 1

2. El cambio en la dinámica de la deuda corporativa ha desplazado la refinanciación hacia el futuro

En segundo lugar, la dinámica de la deuda en Europa no solo ha cambiado para los consumidores, sino también que las empresas europeas son hoy más resistentes a las subidas de tipos. Desde la Gran Recesión, la mayor parte de las empresas europeas han evitado la deuda a tipo variable como principal mecanismo de financiación, Si no que se han decantado por tipos fijos y normalmente por los plazos de vencimiento más largos, en un intento de asegurarse los reducidos tipos de financiación que sucedieron a la pandemia.

Como resultado de ese proceso, las empresas europeas han logrado aplazar su refinanciación, por lo que se han beneficiado de una menor sensibilidad a las subidas de tipos respecto a su trayectoria histórica. Así, en el gráfico 2 puede verse como el coste medio de los intereses que pagan actualmente los emisores corporativos europeos (rendimiento actual) es menor a la tasa de refinanciación que se les exigiría si acudieran hoy al mercado (rendimiento más desfavorable).

Gráfico 2

-638567271275734417.png)

3. La estabilidad en el nivel de depósitos de los bancos europeos ha protegido a los consumidores y a las empresas de las subidas de tipos

En último lugar, creemos que el gran volumen y estabilidad del nivel de depósitos de los bancos ha contribuido a la extensión del ciclo crediticio en Europa.

A diferencia de lo que ocurre en Estados Unidos, las empresas y los consumidores europeos son, en términos generales, menos sensibles al interés que reciben por su efectivo y, por ello, no suelen cambiar los depósitos bancarios por otras clases de activos en busca de rendimientos. Esto permite a los bancos pagar a los ahorradores un interés menor al que fija la política monetaria del banco central y, a su vez, ser más flexibles con los tipos de interés que cobran por conceder préstamos. Es decir, la subida de los tipos oficiales no se transmite por completo a las empresas y los consumidores europeos. Este fenómeno se traduce en que los prestatarios del sector privado pueden financiar sus gastos y su expansión a unas tasas relativamente bajas; y es, bajo nuestro punto de vista, un factor clave para que se prolongue el ciclo en Europa.

Implicaciones para los inversores

Tenemos razones para pensar que todos los cambios descritos han mitigado los efectos de las subidas de tipos del BCE y han retrasado los posibles perjuicios de estas. Pensamos, asimismo, que este proceso ha motivado la ampliación del ciclo crediticio y, en consecuencia, esperamos que los diferenciales se mantengan dentro de unos límites fijos a corto plazo. Ante este panorama, los inversores podrán aprovechar los interesantes ingresos que brinda el segmento europeo de crédito con grado de inversión. Del mismo modo, los gestores activos pueden mejorar la rentabilidad anticipándose a los cambios del ciclo y gestionando de forma dinámica el riesgo de crédito global.

No obstante, de cara a la segunda mitad de 2024, no ignoramos los riesgos del mercado. A medio plazo, consideramos probable que los tipos elevados provoquen un endurecimiento de las condiciones de acceso al crédito. Igualmente, sigue presente el riesgo de que se produzca un shock geopolítico o la volatilidad del mercado crediticio si un repunte significativo del crecimiento europeo obliga al mercado a volver a plantearse la posibilidad de subidas de tipos. A medida que esa política monetaria más restrictiva se traslade a la economía, surgirán ganadores y perdedores, por lo que estimamos necesario que los inversores complementen sus conocimientos macro con análisis fundamentales de los sectores y los emisores individuales.

A fin de aprovechar este entorno de mercado y cualquier corrección que surja, estamos convencidos de que una estrategia activa, ágil y líquida es la mejor opción para gestionar el crédito europeo con grado de inversión.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.