Los informes de los bancos de la UE sobre los activos ponderados por riesgo (RWA) estandarizados y plenamente implantados en virtud del CRR3 (Reglamento sobre Requisitos de Capital III) tras la finalización de Basilea III muestran una variación significativa en el impacto sobre el ratio CET1: desde cero hasta 367 puntos básicos. Esperamos que los bancos tengan tiempo para adaptarse.

“Los grandes bancos europeos mantienen colchones de capital adecuados sobre requerimientos regulatorios, tienen capacidad para generar beneficios no distribuidos y han adoptado diversas estrategias de mitigación de riesgos”, afirma Magnus T. Rising, analista del equipo de instituciones financieras de Scope.

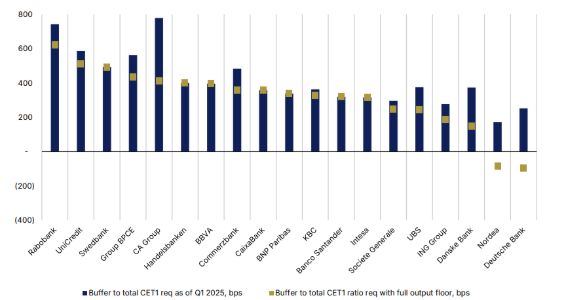

El mayor impacto en el CET1 se observa en el grupo Crédit Agricole, aunque, dada la considerable reserva del grupo con respecto a su requisito total de ratio CET1, el impacto a nivel de grupo debería absorberse fácilmente. De los bancos de nuestra muestra, solo Deutsche Bank y Nordea no cumplirían sus respectivos requisitos de ratio CET1 si se aplicaran de la noche a la mañana el nivel mínimo de fondos propios y pasivos y todos los cambios en los enfoques estandarizados. Sin embargo, en escenarios de actividad normal, esperamos que ambos bancos sean capaces de generar muy rápidamente los aumentos de capital necesarios a través de los beneficios no distribuidos, la optimización de la cartera y otras medidas.

Gráfico 1: Impactos del nivel mínimo de fondos propios y pasivos en virtud del CRR3

Balances estáticos del primer trimestre de 2025 y base del suelo de producción totalmente normalizada

Fuentes: resultados de bancos, Scope Ratings

Propuesta suiza sobre las entidades demasiado grandes para quebrar: Un arma de doble filo

Las modificaciones propuestas al régimen suizo sobre las entidades demasiado grandes para quebrar, incluida la deducción total del valor contable de las filiales extranjeras de los bancos suizos de importancia sistémica del capital básico (CET1), tienen por objeto mejorar el margen de maniobra en caso de crisis, incluida la posibilidad de desprenderse de filiales extranjeras sin comprometer la capacidad del banco matriz para cumplir los requisitos de capital. Sin embargo, esto tendrá profundas implicaciones para UBS.

Para que el coeficiente CET1 de UBS alcance el límite inferior del objetivo del 12.5%-13.0%, sería necesario acumular un capital CET1 de 24.000 millones de dólares estadounidenses. Esto limitaría las oportunidades de crecimiento y podría tener repercusiones en el modelo de negocio. La propuesta suiza es severa en comparación con el tratamiento del capital de las filiales financieras de los bancos de la UE y situaría a UBS en una posición aún más desigual.

“Dicho esto, la propuesta eliminaría el doble apalancamiento y debería evitar que las pérdidas de valoración de las filiales extranjeras afectaran al capital CET1 del banco matriz, al aislar técnicamente la posición de capital regulatorio del grupo de los problemas en el extranjero. Como tal, representaría una importante fortaleza crediticia para UBS en relación con otros grandes grupos bancarios europeos. Sin embargo, a corto y medio plazo, podría haber implicaciones negativas derivadas de un posible debilitamiento de la posición competitiva del grupo, debido al aumento del coste del capital en términos nominales y a unas oportunidades de crecimiento más limitadas”, afirmó Rising.

Retrasos en la FRTB

En la UE y el Reino Unido se han propuesto retrasos en la aplicación de la Revisión Fundamental de la Cartera de Negociación (FRTB) de Basilea III para el riesgo de mercado. La Comisión Europea ha adoptado un acto delegado para posponer la fecha de aplicación un año más, hasta el 1 de enero de 2027.

La Autoridad de Regulación Prudencial del Reino Unido propuso retrasar aún más el enfoque del modelo interno (IMA) definitivo de la FRTB hasta principios de 2028, destacando que el IMA es la parte más relevante de la FRTB para la coordinación transfronteriza, dado el coste y la complejidad de ejecutar diferentes modelos. Otros elementos de la FRTB, incluidos los enfoques alternativos y simplificados estandarizados, se seguirán aplicando el 1 de enero de 2027, junto con otras partes de la finalización de Basilea III.

“Los retrasos de la UE y el Reino Unido en la aplicación de la revisión fundamental de la cartera de negociación (FRTB, por sus siglas en inglés) se debieron a la incertidumbre sobre cómo se aplicaría en otros lugares y a la preocupación por la igualdad de condiciones a nivel internacional”, señaló Rising.

EE.UU. se alinea con Basilea

Los reguladores estadounidenses aún no han adoptado la fase final de Basilea III, a pesar de que inicialmente se había previsto que la implantación gradual comenzara el 1 de julio de 2025. “El énfasis se ha desplazado hacia perspectivas más amplias, que incluyen preocupaciones sobre el crecimiento económico, la complejidad normativa y la capacidad de los bancos estadounidenses para competir a nivel mundial y frente a las entidades financieras no bancaria”, afirmó Rising.

Es probable que la propuesta de EE.UU. se revise de forma significativa y que, muy probablemente, se haga al menos neutra en términos de capital, en lugar de aumentar los requisitos de capital CET1 entre un 16 % y un 19 %, como se preveía en la propuesta original. “Esto no implica necesariamente una menor alineación con las normas de Basilea. Los desacuerdos sobre la propuesta se han centrado en gran medida en la sobreregulación estadounidense de las normas internacionales que imponen mayores requisitos de capital a los bancos estadounidenses” explicó Rising. “De hecho, los acontecimientos apuntan a una posible mayor alineación de Estados Unidos con el marco de Basilea”.

Por ejemplo, los reguladores estadounidenses han propuesto una norma para reducir el requisito de colchón del coeficiente de apalancamiento suplementario mejorado (eSLR) para las G-SIB estadounidenses, lo que alineará sus requisitos de coeficiente con los de Basilea y los de sus homólogos de la UE.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Se espera que el IPC de Canadá muestre una inflación persistente en enero

La publicación de las cifras del Índice de Precios al Consumo (IPC) de enero de Canadá el martes será el centro de atención

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Ethereum Pronóstico: Las ballenas se mantienen firmes a pesar de la venta sostenida

Las ballenas han acumulado 840.000 ETH desde el 4 de febrero, reanudando la acumulación ante la caída de los precios. Ethereum se detiene nuevamente en la resistencia de 2.100$, en medio de una persistente presión bajista.

EUR/USD Pronóstico: El Euro se debilita ante el deterioro del apetito por el riesgo

El EUR/USD lucha por encontrar un punto de apoyo y cotiza en un nuevo mínimo semanal por debajo de 1.1850 después de cerrar en territorio negativo el lunes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes