¿Cómo afecta el cambiante entorno de mercado (tipos de interés e inflación elevados, mayor volatilidad y ciclos más frecuentes) a la inversión en rentas?

Aspectos destacados:

- En un entorno de mercado con mayor incertidumbre, las rentas se mantienen como un componente crucial de la rentabilidad.

- Si bien la liquidez puede generar actualmente un nivel de rentas interesante, los análisis demuestran que, a largo plazo, los bonos ofrecen una mayor rentabilidad a los inversores, especialmente si la inversión se realiza con suficiente antelación para aprovechar la tendencia del mercado a descontar prematuramente los recortes de tipos.

- Sin embargo, el nuevo entorno económico, caracterizado por una mayor volatilidad y una inflación estructuralmente más elevada, podría llevar a los inversores a diversificar entre varias clases de activos en busca de rentas.

- Adaptarse y actuar de manera proactiva en función de las condiciones cambiantes del mercado puede ser beneficioso para capturar oportunidades de inversión.

Por qué las rentas son más importantes de lo que uno imagina

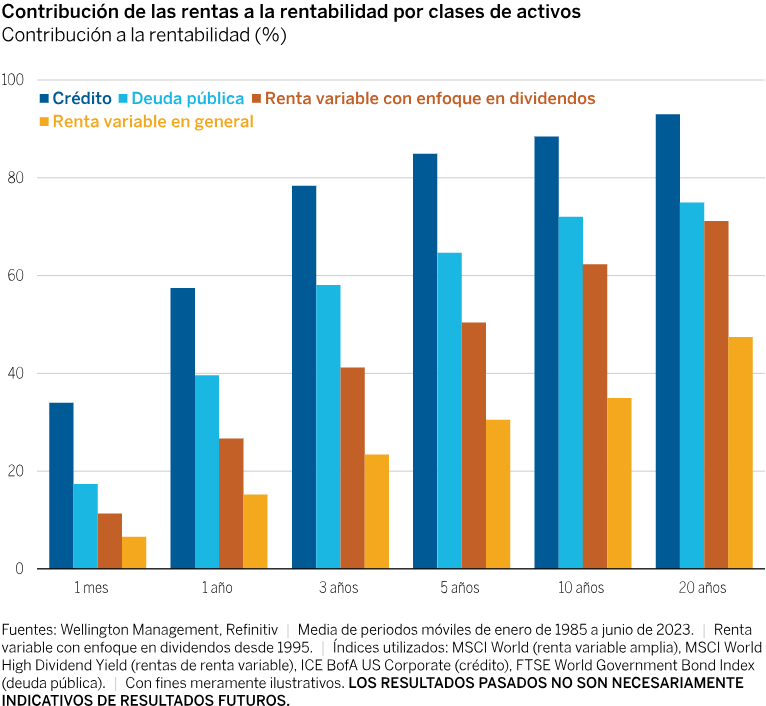

En un entorno macro con mayor incertidumbre, las rentas cobran una mayor importancia en las carteras. Las rentas no solo interesan a aquellos inversores que las buscan de manera activa, también son un componente importante del retorno total para aquellos interesados en generar capital a lo largo del tiempo (gráfico 1). Nuestros análisis muestran que las rentas pueden suponer más de la mitad de la rentabilidad en un horizonte de inversión de cinco años, incluso en una cartera estándar compuesta por un 60% de renta variable y un 40% de renta fija. La proporción aumenta si los inversores eligen clases de activos con un perfil de rentas más elevado, como el crédito o la renta variable con altos dividendos, llegando a alcanzar el 80% en algunos casos.

Además de generar flujos de efectivo constantes, la capacidad de las rentas para potenciar la rentabilidad las convierte en un componente fundamental para las carteras de inversión actuales, en las que la obtención de rentabilidad puede plantear más dificultades que en el pasado.

Cuando las rentas que provienen del efectivo son interesantes, pero las que generan los bonos son mejores

A pesar de las ventajas de la inversión en rentas, muchos inversores siguen desconfiando de la clase de activos que más se asocia con ellas: la renta fija. Esto puede resultar lógico si consideramos el rendimiento negativo que registró la renta fija en 2022. El hecho de que el efectivo genere mayor rendimiento que ciertos bonos es, para muchos, otro factor en contra de la renta fija. Si a esto le sumamos la falta de consenso en cuanto a perspectivas económicas, una política monetaria incierta y un entorno geopolítico tenso, no es de extrañar que un número considerable de inversores opte por mantener la liquidez a la espera de que se aclare el panorama.

El problema, sin embargo, es que esperar a que haya más claridad antes de pasar del efectivo a los bonos podría resultar en un menor retorno total. Según nuestro análisis de los últimos seis ciclos de alzas de tipos de interés de la Reserva Federal de EE.UU., cuando estos alcanzan su punto máximo (o se acercan a él), pasar del efectivo a los bonos ha sido recompensado con un mayor retorno total. Realizamos el mismo análisis para el Banco de Inglaterra y el Banco Central Europeo y obtuvimos resultados similares: la renta fija global es más atractiva que el efectivo, incluso incluyendo el coste de cobertura de divisas. Y lo que es más importante, el hecho de actuar con antelación tuvo un efecto positivo en la rentabilidad, ya que permitió aprovechar la tendencia del mercado a descontar prematuramente los recortes de tipos.

La renta fija ofrece oportunidades interesantes, pero conviene diversificar hacia otras fuentes de rentas

La capacidad de las rentas para aumentar considerablemente la rentabilidad a largo plazo, junto con otras ventajas, nos lleva a pensar que los inversores deberían seguir prestando especial atención a la renta fija a la hora de construir sus carteras. Esta afirmación es especialmente relevante en un entorno de inversión más volátil, donde la estabilidad de la rentabilidad puede verse amenazada.

Ahora bien, esto no quiere decir que los inversores deban centrarse únicamente en las clases de activos de mayor rendimiento y rentas para tratar de generar la máxima renta posible. Aunque las clases de activos de mayor rendimiento pueden tener su lugar en una cartera, es fundamental que esta esté bien diversificada. Algunas clases de activos no reportan muchas rentas, pero ofrecen otras ventajas a los inversores las buscan, como por ejemplo el crecimiento del capital o la mitigación de la inflación.

En un mundo más volátil, la mayor dispersión y divergencia debería permitir que las oportunidades de obtener rentas sigan evolucionando en las distintas clases de activos. Aunque la renta fija representa actualmente un recurso atractivo para aumentar las rentas y la rentabilidad, el nuevo entorno macro debería, no obstante, animar a los inversores a diversificarse en otras áreas, como la renta variable enfocada en dividendos, bonos de alto rendimiento, activos inmobiliarios o REITS, e, incluso potencialmente, estrategias de suscripción de opciones de compra. Estas clases de activos pueden brindar rentas, además de aportar otras características deseables para la cartera.

Por esta razón, adoptar un enfoque de inversión dinámico, y con cierta de flexibilidad para aprovechar cualquier nueva oportunidad que surja, podría ser beneficioso para los inversores.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Dato de empleo de EE.UU.: ¿Puede frenar al Dólar?

Si se cumplen las expectativas de creación de 130.000/138.000 empleos, el Dólar podría caer, y ceder parte de sus ganancias de las últimas sesiones.

Previa Nóminas no Agrícolas de abril: Analizando la reacción del precio del Oro a las sorpresas del NFP

Se prevé que las Nóminas no Agrícolas en EE.UU. aumenten en 130.000 en abril. Es probable que el Oro reaccione más fuertemente a un informe de empleo decepcionante que a uno optimista.

AUD/USD Pronóstico: El Dólar australiano se modera por la amplia demanda del Dólar estadounidense

El AUD/USD extiende su rango de consolidación, con soporte clave en 0.6340.

Bitcoin Semanal: El BTC parece listo para regresar a 100.000$ después de registrar su cuarta semana consecutiva de ganancias

El precio del Bitcoin (BTC) se encuentra alrededor de 97.000$ el viernes, tras una ruptura decisiva por encima de su nivel de resistencia clave el día anterior, y parece estar listo para registrar una cuarta semana consecutiva de ganancias.

EUR/USD Semanal: La Fed y los titulares relacionados con el comercio establecen la tendencia

El crecimiento tibio de EE.UU. fue parcialmente eclipsado por los datos de empleo alentadores y el alivio de las tensiones comerciales. El EUR/USD parece haber completado su corrección bajista y puede reanudar pronto su tendencia alcista.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes