El pago de dividendos es señal de una mentalidad orientada a los accionistas por parte de la dirección y de un enfoque exigente en la asignación del capital. Y muchas empresas de los ME reconocen ahora la necesidad de pagar dividendos.

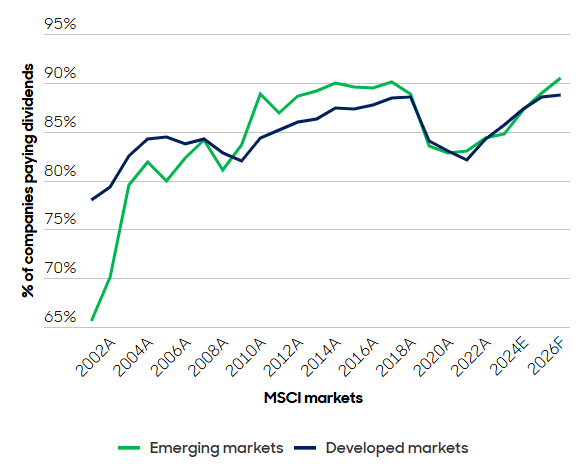

El número de empresas que pagan dividendos en los ME ha crecido significativamente desde 2001, respaldado por los sólidos fundamentales subyacentes de las compañías. Sorprendentemente, la misma proporción de empresas de los ME paga ahora dividendos en comparación con los mercados desarrollados (MD), dato que se acerca al 85%.

Gráfico 1: Más empresas que pagan dividendos en los mercados emergentes que en los desarrollados

Fuente: Factset, Jefferies Equity Research, marzo de 2025. Notas: A=Actual (2001-2023), E=Estimación (2024), F=Previsión (2025-2026). Utilizando el universo MSCI tal como existía en el pasado. Basado en el rendimiento en moneda local. Dividendos brutos reinvertidos sin tener en cuenta el impacto de los impuestos.

Quizás lo más significativo es que casi el 40 % de las empresas de los mercados emergentes pagan un dividendo superior al 3 %.

Gráfico 2: Rendimiento ponderado por capitalización bursátil por sector

-638866228116471724.png)

Fuente: Bloomberg, Marzo 2025

¿La inversión en rentas no se limita a las telecomunicaciones y los servicios públicos?

No exactamente. Creemos que hay una gran abundancia de oportunidades de dividendos en los mercados emergentes.

Estas abarcan todo el espectro, tanto por sectores (gráfico 2) como por países (gráfico 3).

Gráfico 3: Rendimiento ponderado por capitalización bursátil por país

-638866228588564344.png)

Fuente: Bloomberg, Marzo 2025

El rendimiento no excluye el crecimiento

En una clase de activos tan dinámica, no es raro que los inversores den por sentado que invertir en una estrategia de rentas, a menudo asociada a empresas maduras, significa perder interesantes oportunidades de crecimiento. Sin embargo, creemos que en los mercados emergentes no es así.

Los sólidos fundamentales empresariales y el buen crecimiento económico subyacente han hecho que los dividendos crezcan mucho más rápido en los mercados emergentes que en los desarrollados desde principios de la década de 2000. Esto se traduce en una impresionante tasa de crecimiento anual compuesta (TCAC) de alrededor del 12% en los últimos 20 años.

Gráfico 4: Ritmo sin precedentes en las dos últimas décadas

-638866229018599546.png)

Fuente: Bloomberg, Marzo 2025

Los dos componentes de la rentabilidad total

Los ingresos son el motor de la rentabilidad total a lo largo del tiempo. No solo se presenta en forma de distribución de dividendos, sino que también representa el flujo de caja que generan las empresas y que reinvierten para aumentar los ingresos del futuro.

Los dos componentes que explican la rentabilidad total del índice MSCI EM desde 2000 son el crecimiento de los beneficios (es decir, la rentabilidad por precio) y los dividendos. Desde diciembre de 2000, la rentabilidad por dividendos de los mercados emergentes se ha situado entre las más altas en comparación con otras regiones (gráfico 5).

Gráfico 5: La rentabilidad de los dividendos de los mercados emergentes ha sido una de las más altas desde 2000

-638866229430780524.png)

Fuente: Factset, Jefferies Equity Research, marzo de 2025. Nota: Utilizando el universo MSCI tal como existía en el pasado. Basado en el rendimiento en moneda local. Dividendos brutos reinvertidos sin considerar el impacto de los impuestos. Los dividendos pasados no son indicativos de los dividendos futuros.

El componente de rentabilidad por precio, que representa la mitad de la rentabilidad para los inversores, está impulsado principalmente por el crecimiento del flujo de caja, que a su vez alimenta el crecimiento de los dividendos. La otra mitad de la rentabilidad para los inversores proviene del efecto compuesto del pago de dividendos.

La generación de rentas se debe al fuerte crecimiento económico subyacente y a la buena salud de las empresas. Las atractivas características de crecimiento de los dividendos de los mercados emergentes, derivadas tanto del crecimiento subyacente de los flujos de caja como del aumento de los pagos, son una tendencia que esperamos que continúe. La cobertura de los dividendos en los mercados emergentes también es atractiva, y la solidez de los balances respalda aún más el crecimiento de los ratios de pago.

Al invertir en ingresos elevados y crecientes en los mercados emergentes, los inversores activos pueden acceder a oportunidades atractivas como parte de una cartera diversificada diseñada para generar una rentabilidad total sólida.

¿Por qué ahora?

Los cambios arancelarios forman parte de un cambio estructural que genera incertidumbre macroeconómica a corto plazo, pero que presenta importantes oportunidades para los mercados emergentes a medio y largo plazo. Históricamente, el rendimiento de los mercados emergentes ha estado vinculado al ciclo de inversión mundial, y creemos que estamos entrando en uno nuevo.

A nivel estratégico, nuestra visión se puede agrupar en tres pilares de inversión fundamentales: la tecnología como plataforma, las infraestructuras y las marcas nacionales.

Los dos primeros son los principales beneficiarios del impulso a la inversión en la modernización de las economías de forma productiva y respetuosa con el medio ambiente. Las marcas nacionales también se beneficiarán de este impulso del aumento del empleo y la actividad inversora.

La tecnología como plataforma

Creemos que existe un interés particular en las empresas de hardware tecnológico, como los fabricantes de semiconductores, que representan los nuevos pilares de la economía digital.

A medida que las economías crecen y se modernizan, esperamos ver importantes inversiones en telecomunicaciones y ordenadores de alta potencia.

Una de las novedades más recientes en este ámbito ha sido la aparición comercial de la inteligencia artificial generativa, que está acelerando el desarrollo de nuevas aplicaciones industriales, como la conducción autónoma. Creemos que las acciones tecnológicas de hardware con crecimiento de dividendos son las principales beneficiarias de la creciente necesidad de potencia informática avanzada.

Infraestructuras

Las mejoras económicas y de productividad de las nuevas industrias en este campo (por ejemplo, la robótica y la conducción autónoma) sugieren que tendrán éxito incluso aunque el apetito político de los responsables políticos modera el ritmo de desarrollo.

Si bien la conducción autónoma ofrece importantes mejoras en materia de seguridad y productividad a la industria automovilística, también estamos asistiendo a una demanda sustancial de centros de datos que alimentarán nuestras economías digitales. Una demanda que, a su vez, ha desencadenado la necesidad de invertir en infraestructuras en redes eléctricas obsoletas.

Por otra parte, el sector del transporte marítimo también está atravesando un ciclo de transición, impulsado por tecnologías de propulsión más limpias y la necesidad de aumentar el gasto en defensa. Por último, creemos que las innovaciones en la industria nuclear satisfarán las necesidades de energía de base con una menor huella de carbono. Los mercados emergentes están bien posicionados para beneficiarse de estos avances, ya que son propietarios de la tecnología y proveedores de recursos metálicos industriales a bajo coste.

Marcas nacionales y aumento del consumo

A medida que las economías continúan desarrollándose y modernizándose, prevemos un aumento de los niveles de ingresos. Esta tendencia impulsará la expansión de la clase media, así como mayores niveles de aspiración y consumo. Este crecimiento del consumo supone un terreno fértil para las empresas que reparten dividendos, en particular para las marcas nacionales líderes que han consolidado una cuota de mercado significativa en sus respectivos sectores.

Conclusiones

Creemos que los mercados emergentes se están convirtiendo en un destino atractivo para los inversores centrados en rentas, ya que ofrecen una combinación poco habitual de altos rendimientos por dividendo y un sólido potencial de crecimiento. Con casi el 85% de las empresas de los mercados emergentes pagando dividendos en la actualidad —muchas de ellas con un rendimiento superior al 3%—, el panorama ha cambiado significativamente con respecto a la narrativa tradicional centrada exclusivamente en el crecimiento. Estos ingresos no se limitan a un conjunto reducido de sectores, sino que abarcan una amplia gama de industrias y geografías, respaldados por unos sólidos fundamentales corporativos y por el momentum económico. Es importante destacar que invertir en renta en los mercados emergentes no significa sacrificar el crecimiento. Los pagos de dividendos han crecido a una tasa compuesta anual cercana al 12% en las últimas dos décadas, superando a los mercados desarrollados. Este crecimiento se sustenta en el aumento de los flujos de caja, la solidez de los balances y el incremento de las ratios de reparto, lo que convierte a los dividendos de los mercados emergentes en un factor influyente para la rentabilidad total. Por último, a medida que la economía mundial entra en un nuevo ciclo de inversión marcado por cambios estructurales, como los reajustes arancelarios y la transformación tecnológica, creemos que los mercados emergentes están bien posicionados para beneficiarse. Desde el hardware tecnológico y las infraestructuras hasta las marcas de consumo nacionales, las oportunidades son abundantes.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Se espera que el IPC de Canadá muestre una inflación persistente en enero

La publicación de las cifras del Índice de Precios al Consumo (IPC) de enero de Canadá el martes será el centro de atención

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Ethereum Pronóstico: Las ballenas se mantienen firmes a pesar de la venta sostenida

Las ballenas han acumulado 840.000 ETH desde el 4 de febrero, reanudando la acumulación ante la caída de los precios. Ethereum se detiene nuevamente en la resistencia de 2.100$, en medio de una persistente presión bajista.

EUR/USD Pronóstico: El Euro se debilita ante el deterioro del apetito por el riesgo

El EUR/USD lucha por encontrar un punto de apoyo y cotiza en un nuevo mínimo semanal por debajo de 1.1850 después de cerrar en territorio negativo el lunes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes