La incertidumbre es un rasgo distintivo del panorama inversor actual. El mundo se está enfrentando a un plan arancelario estadounidense de gran alcance que se anunció, se puso en marcha y se suspendió durante 90 días en el plazo de una semana, un torbellino que refleja esta incertidumbre. Además, el aumento de la inflación se está convirtiendo en la norma y las políticas de los bancos centrales mundiales son más divergentes de lo que lo han sido en décadas. De hecho, los bancos centrales no habían estado tan desincronizados durante un periodo tan prolongado desde los años setenta. Esto añade otra capa de incertidumbre, especialmente para los inversores que se incorporaron al mercado tras ese periodo, para quienes esta dinámica es nueva.

Preocupaciones de los inversores actuales

En este contexto de volatilidad, las valoraciones de los mercados de renta variable son elevadas. La rentabilidad de los mercados de renta variable estadounidenses depende en gran medida de un pequeño grupo de valores de gran capitalización. Consideremos que para el año natural 2024, el índice S&P 500, un indicador del mercado de renta variable estadounidense generó una rentabilidad anual del 25%. El mismo índice, menos una empresa tecnológica de alto rendimiento, NVIDIA, generó un rendimiento del 20% durante el mismo periodo. Si elimináramos a los «Siete Magníficos» (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia y Tesla) de la ecuación, el mismo índice arrojaría una rentabilidad del 12% durante ese mismo periodo. Una exposición significativa a un mercado tan sobrecargado puede resultar gratificante en ocasiones, pero también entraña grandes riesgos.

Los mercados de renta fija tampoco están exentos de advertencias. Los inversores en renta fija en busca de alternativas a los mercados de renta variable han recurrido a menudo al crédito privado, pero el dry powder en los préstamos directos del mercado medio, el mayor componente de la clase de activos, está cerca de máximos históricos. Creemos que esto podría ser una señal de advertencia: podría haber demasiado capital disponible y muy pocas oportunidades de inversión, lo que podría anticipar menores rendimientos en el futuro.

La renta fija orientada a la obtención de rentabilidad, ¿una posible solución?

Con los mercados de renta variable tan concentrados y el dry powder en ciertas áreas del crédito privado potencialmente tocando techo, los inversores pueden considerar la renta fija orientada a la obtención de rentabilidad más allá del mero pago del cupón, con el objetivo de obtener una rentabilidad total, en lugar de sólo ingresos.

Los inversores pueden acceder a este tipo de renta fija a través de estrategias de gestión activa, que cuenten con la flexibilidad de asignar capital a diferentes geografías y sectores, posiblemente algo esencial en un mundo tan marcado por la divergencia política. Estos enfoques tienden a ser globales por naturaleza, sin sesgos sectoriales. Como tales, pueden ser una fuente útil de diversificación para las carteras.

Además, los gestores de este tipo de estrategias de renta fija suelen tener un profundo conocimiento fundamental del mercado lo que les permite entender bien la dirección de la economía, los tipos de interés y la solidez financiera de una determinada empresa o sector. Esto podría ser especialmente importante en una época en la que parece probable que persista la volatilidad de los tipos del Tesoro en medio de la actual incertidumbre económica y geopolítica.

Los gestores activos de renta fija orientada a la obtención de rentabilidad suelen conocer bien los aspectos técnicos, como los desequilibrios entre la oferta y la demanda, así como la segmentación de los inversores. Tienen la libertad de analizar la duración, el posicionamiento de la curva de rendimientos, el crédito y el valor relativo de tal manera que pudiendo buscar rendimientos de manera reflexiva y consciente del riesgo.

Como consecuencia, estas estrategias pueden ofrecer potencialmente un abanico más amplio de oportunidades entre sectores no esenciales, ineficientes y en gran medida pasados por alto, como los convertibles, los títulos de capital y los AT1. Los gestores centrados en un solo sector no tienen tantas probabilidades de aprovechar estas oportunidades.

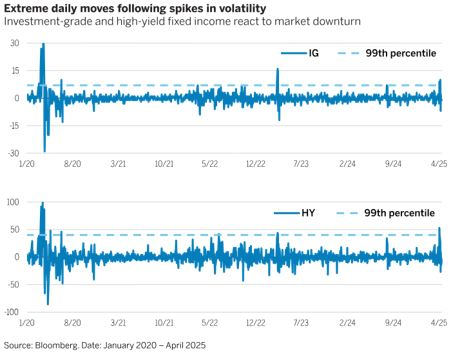

En nuestra opinión, la experiencia, la diversificación y la capacidad de pivotar son esenciales en un mundo en el que la volatilidad del mercado puede dispararse de un momento a otro (o de una publicación en las redes sociales, o de un anuncio político inesperado). El gráfico 1 ilustra cómo han reaccionado tanto la renta fija con grado de inversión como la renta fija de alto rendimiento ante los principales picos de volatilidad de los últimos años, como la pandemia de COVID en 2020, el inicio de la guerra entre Rusia y Ucrania en 2022, el verano en que se deshizo el carry trade mundial en 2024 y el anuncio del «Día de la Liberación» de este año de las políticas comerciales estadounidenses más proteccionistas en un siglo.

Gráfico 1

Los gestores de renta fija que buscan rentabilidad con estrategias flexibles pueden aprovechar mejor las “mini” dislocaciones del mercado como éstas en tiempo real. Así, pueden amortiguar la volatilidad de la cartera e identificar los errores de valoración y las dislocaciones a corto plazo, con lo que aspiran a generar rentabilidades ajustadas al riesgo en todos los mercados globales de renta fija.

La incertidumbre crea oportunidades en la renta fija

Un entorno incierto exige adoptar un enfoque diferente al que los inversores se han acostumbrado en la historia reciente. Hoy en día, los mercados de renta variable están muy concentrados, y cuanto mayor sea su peso, más difícil será que caigan ante la volatilidad. Una posible solución a estos retos viene de la mano de la renta fija orientada a generar rentabilidad. Los gestores activos que implementan este tipo de estrategias adaptables y flexibles pueden estar bien posicionados no sólo para evitar algunos de los riesgos que conlleva la incertidumbre actual, sino también para encontrar las oportunidades que ésta genera.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Malas noticias para los bonos: Una crisis petrolera podría romper la estrategia de refugio seguro

Una escalada dramática de las tensiones geopolíticas en Oriente Medio pone a los inversores en bonos en un dilema.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se desploma a mínimos de casi siete semanas ante la fuerte subida del Dólar

El USD/MXN está registrando un fuerte repunte este martes tras haberse disparado de un mínimo diario en 17.29 a un máximo de casi siete semanas en 17.82. Al momento de escribir, el par cotiza sobre 17.81, ganando un impactante 2.83% en el día.

Pronóstico del Bitcoin: El BTC cae por debajo de 67.000$ afectado por la escalada de la guerra entre EE.UU. e Irán

El Bitcoin se está negociando por debajo de 67.000$ el martes, perdiendo la mayor parte de las ganancias del ligero rebote visto el día anterior. Una guerra prolongada entre Estados Unidos e Irán podría afectar aún más el sentimiento de riesgo.

Pronóstico del Precio del EUR/USD: Se esperan nuevas caídas

La perspectiva a corto plazo para el EUR/USD ha estado deteriorándose constantemente desde el rechazo de los picos anuales cerca del obstáculo de 1.2100 registrado a finales de enero.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes