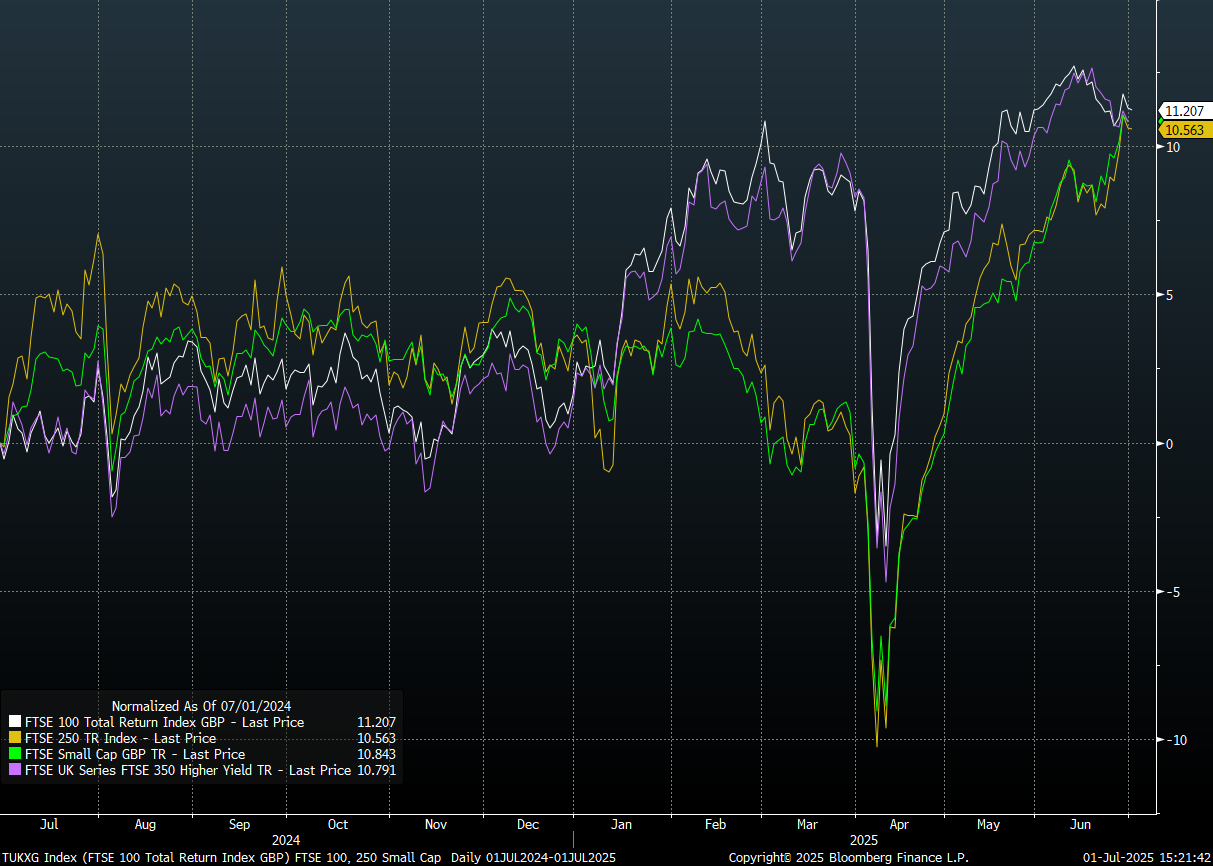

El análisis de Aberdeen muestra que los valores de alta rentabilidad por dividendo han liderado las ganancias del FTSE All Share durante el último año, superando a los valores de con unas métricas inferiores, lo que demuestra que los dividendos y el crecimiento del capital a menudo van de la mano.

El FTSE All Share ha generado una rentabilidad total del 11.2% durante el periodo, pero esto oculta una amplia gama de rendimientos dentro del mercado. Si dividimos el mercado en cinco cestas, que van desde los valores de mayor a menor rentabilidad por dividendo, se observa un patrón claro. Las dos cestas más rentables, con un rendimiento medio del 7.6% y el 4.6%, han generado rentabilidades totales del 31.6% y el 14.0%, respectivamente. Por el contrario, las 3 cestas de menor rendimiento sólo han logrado generar cada una un retorno total medio del 5.7%.

Nuestro análisis muestra el impacto de los valores generadores de rentas en la rentabilidad del FTSE All Share durante el pasado año. Las dos cestas de mayor remuneración generaron rentabilidades totales del 31.6% y el 14.0%, respectivamente, frente al 11.2% del índice en su conjunto. En un contexto geopolítico volátil, los sectores de mayor rentabilidad por dividendo, como los bancos y las aseguradoras, han generado fuertes rendimientos. Las empresas que demuestran la capacidad de aumentar sus beneficios y dividendos en un contexto de ralentización de la economía se están ganando el derecho a una valoración más alta. Los datos demuestran que los valores de mayor dividendo pueden generar un atractivo crecimiento del capital, lo que significa que no tiene por qué haber ningún compromiso entre ingresos y capital.

La inversión en rentas ha vuelto. El mundo ha cambiado desde la era de los tipos de interés ultra bajos y esto está impulsando un retorno al análisis fundamental, subrayando la importancia de las valoraciones como determinante clave de la rentabilidad total.

A medida que la confianza de los inversores en las perspectivas de la renta variable británica ha empezado a recuperarse en los últimos meses, hemos observado un renovado interés por las empresas medianas y pequeñas, muchas de las cuales ofrecen una atractiva rentabilidad por dividendo tras un prolongado periodo de debilidad de las cotizaciones.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Se espera que el IPC de Canadá muestre una inflación persistente en enero

La publicación de las cifras del Índice de Precios al Consumo (IPC) de enero de Canadá el martes será el centro de atención

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Ethereum Pronóstico: Las ballenas se mantienen firmes a pesar de la venta sostenida

Las ballenas han acumulado 840.000 ETH desde el 4 de febrero, reanudando la acumulación ante la caída de los precios. Ethereum se detiene nuevamente en la resistencia de 2.100$, en medio de una persistente presión bajista.

EUR/USD Pronóstico: El Euro se debilita ante el deterioro del apetito por el riesgo

El EUR/USD lucha por encontrar un punto de apoyo y cotiza en un nuevo mínimo semanal por debajo de 1.1850 después de cerrar en territorio negativo el lunes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes