Este artículo ha sido escrito por Greg Placsintar, asesor de fondos de inversión y especialista en la operativa con spreads

En los últimos meses hemos visto revalorizaciones muy fuertes en algunas de las materias primas. Al igual que en la renta variable, los traders ahora se preguntan: ¿estamos aún a tiempo de subirnos a la ola?, ¿cuánto puede durar el boom en las materias primas?, ¿estamos en un superciclo o sólo es debido a los problemas en la cadena de suministro y distribución de las materias primas? Echemos un vistazo al interés abierto teniendo en cuenta las subidas que han ido mostrando tanto los contratos de futuros de la madera (Lumbert) en USA (200%) como los contratos de futuros de cobre un 70% o los contratos agrícolas (Futuros de Soja, Aceite de Soja, Maíz) con subidas en algunos de más del 50%.

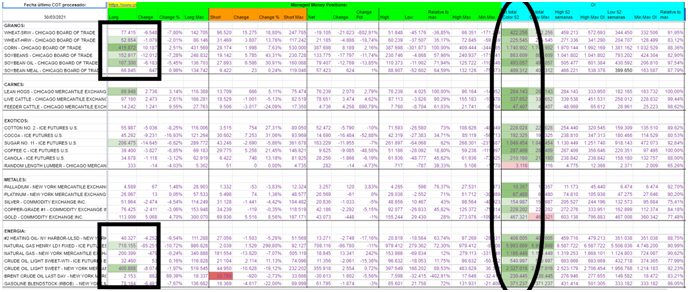

¿Qué nos enseña el Interés Abierto (Open Interest)?

El Open Interest es la suma de los contratos abiertos en un mercado, tanto largos como cortos, y actualmente está en máximos (Columna R en Tabla 1). Si miramos la Tabla 1 más en detalle, podemos ver que muchos de los especuladores en la mayoría de las materias primas están en el lado comprado (Columna B).

Tabla Interés Abierto en Materias Primas

Nos preguntamos entonces, ¿estamos en un Superciclo de Materias Primas dado el interés abierto en sus máximos? Fuente: Elaboración propia. Datos CME

¿Qué es un Superciclo de Materias Primas?

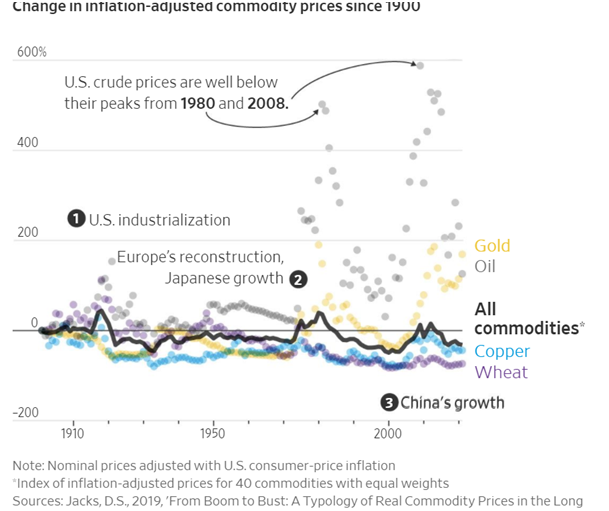

Los Superciclos de las Materias Primas son períodos de una duración aproximada de una década en los que las materias primas se negocian por encima de su tendencia de precios a largo plazo. Algunos analistas de mercado están viendo señales de que un nuevo Superciclo está comenzando ahora, con un dólar debilitado y bancos centrales de apoyo y un estímulo fiscal orientado al gasto en infraestructuras, así como a la energía renovable.

Es un periodo de tiempo en el cual las materias primas suben muy fuertemente, como puede ser el del año 1990, o después de las guerras mundiales con la reconstrucción de Europa o el año 2000 con el boom de China.

Gráfico precios comparativos de Materias Primas y Superciclos.

Los precios del petróleo están muy por debajo de sus máximos en los anos 1980 y 2008 mientras se muestra el indice de precios ajustados por la inflación para 40 materias primas con la misma ponderación. Fuente: WSJ

¿Qué pasó en el último superciclo?

Empezó sobre el año 2000 el Superciclo del BRIC (Brasil, Rusia, India y China), países que representan a más de 2.600 millones de personas, alrededor de un 40% de la población mundial.

Estos países se encontraban en un camino de rápida industrialización, lo que originó una demanda sin precedentes de materias primas, alimentos y productos energéticos.

Este ciclo duró más de 10 años. Se empezaron a ver signos de desaceleración con la gran crisis financiera de los años 2008 y 2011. Finalizó con el enfriamiento de la economía China en 2015.

Este último Superciclo tuvo al dólar estadounidense en constante erosión. Alcanzó niveles mínimos a mediados del año 2008. Desde entonces el dólar ha estado recuperándose, hasta el inicio de la crisis del Covid-19 de marzo del 2020.

Notar que un dólar débil suele traducirse en precios más altos para las materias primas, simplemente porque las materias primas casi siempre tienen un precio en dólares estadounidenses, con lo cual los productores necesitan ajustar los precios al alza para compensar los mayores costos de producción en la moneda local. Además, un dólar más bajo significa que los productos de EEUU se han vuelto más baratos, lo que lleva a una mayor demanda.

¿Qué relación hay con la situación actual?

De las cuatro naciones del BRIC, lo de China fue espectacular: de 2000 a 2020 pasó de una participación en el PIB mundial del 3,6% al 16,3%, según el Banco Mundial. China ha pasado de ser una economía impulsada por la inversión a un modelo impulsado por el consumo.

Los movimientos al alza actuales en las materias primas no deberían venir solo de los mercados emergentes, sino también de los cambios en las economías occidentales.

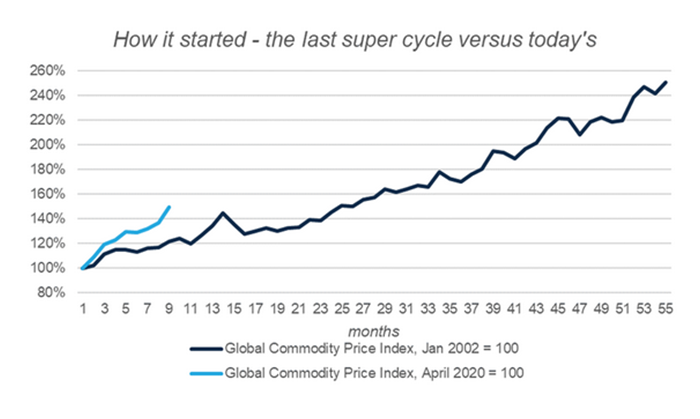

El ultimo superciclo

Comparación del último Superciclo, con lo que podría ser el inicio de este nuevo Superciclo. Fuente: institutionalinvestor.com

Actualmente las economías están utilizando mucho más aranceles y cuotas, lo cual no era tan habitual cuando China se unió a la OMC, integrando al país en la economía mundial, y alimentando aún más su demanda en productos básicos.

En la parte energética ha habido también un cambio importante, actualmente estamos en una transición a una economía más electrificada y descarbonizada, que puede suponer una gran diferencia, reduciendo la demanda de combustibles fósiles. Aunque también está África y el Sudeste Asiático, donde el crecimiento de la población puede aumentar el consumo de petróleo.

Características de los Superciclos

El denominador común que podemos observar es que hay una expansión a base de crédito después de un periodo muy malo. Además, otro factor es que las materias primas suelen venir de un precio muy bajo debido a que por la crisis (o guerra) la demanda es baja y los productores se ven obligados a reducir la producción y además vender sus stocks para hacer caja e intentar salvar sus negocios.

Otro de los factores importantes son las expansiones, como puede ser la industrialización de Estados Unidos de los 1900 o el “despertar” de China en el año 2000. Tened en cuenta que construir toda China y el Oriente no son dos días, además del material que lleva. Y si uno no entiende, que mire cómo cambió China en los últimos 20 años. El precio del crudo y el precio del cobre antes del último Superciclo debido a la expansión de las ciudades. Hoy en día no es el caso, hemos visto el desplome del crudo, pero el cobre no estaba en mínimos, las materias primas agrícolas tampoco.

Sí que vemos que esta vez está muy complicado el tema ya que el mercado está inundado de dinero, dinero fresco y abundante. Esto hace que los inversores compren cosas que suben, y como cada día hay más compradores, se ayudan unos a otros.

No hay ninguna parte en el mundo actualmente que esté como China en los años 1900-2000 o como Europa después de la guerra mundial.

Sí que tenemos un boom y un cambio de hábito en cuanto a los coches eléctricos y en la creación de las energías verdes (puede ser el efecto del Niquel, Cobre y Paladio).

Se habla más de un problema en el suministro de las materias primas o en la producción de las mismas que de un Superciclo de ellas. El Covid-19 ha hecho que mucha gente por obligación o por miedo no pueda ejecutar su trabajo, hemos visto problemas en suministro de Chips para coches. La inflación es otro factor que juega un papel interesante hoy en día, pero como nuestros gobiernos dicen que no la hay... la dejamos para más tarde.

Nuestra opinión

En resumen, mirando atrás en la historia, y viendo los ciclos anteriores no podemos afirmar que estemos en un Superciclo alcista de materias primas; sí que hay un boom de construcción por el Covid-19 en USA, pero no es comparable con el boom de China del 2000, sí que se habla de mejorar las infraestructuras, pero no es como construir Europa desde cero.

Por el lado contrario la masa monetaria no pasa de subir, cada día hay más y más dinero encima de la mesa, dinero que busca rentabilidad y parece que la tendencia atrae este dinero.

Nosotros en Seasonal Quant Fi no creemos que estemos en un Superciclo de Materias Primas, creemos más en una inestabilidad temporal existente en el mercado por la Pandemia y por unos sectores muy de moda que tienen una necesidad de materias primas fuerte, como puede ser el sector fotovoltaico y el sector de los coches eléctricos, y lo más importante el sector de almacenamiento de energía que es necesario para estos dos anteriores.

En cuando a los granos y carne sí que vemos problemas, pero problemas que con una buena temporada de siembra y si la madre naturaleza nos deja en paz se puede solucionar en dos años.

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.