En un contexto de continua incertidumbre económica y geopolítica, es probable que los mercados europeos de renta variable experimenten una continua dispersión de resultados a lo largo de 2025 y más allá, con titulares macroeconómicos y políticos que impulsen una mayor volatilidad. ¿Habrá acuerdo de paz en Ucrania? ¿Cuál será el impacto de los aranceles estadounidenses? ¿Podría una recuperación china estimular la demanda de exportaciones para Europa? ¿Cómo evitará Reino Unido el riesgo de un periodo prolongado de estanflación? Éstas son sólo algunas de las numerosas cuestiones macroeconómicas y geopolíticas a las que se enfrentan actualmente los inversores.

En nuestra opinión, la consiguiente volatilidad del mercado oculta las diferencias fundamentales entre regiones, sectores y valores y, crea un entorno fértil para que los selectores de valores contrarios busquen oportunidades de inversión atractivamente valoradas en la renta variable europea.

Los beneficios de adoptar una estrategia enfocada y “contrarian”

Descubrir estas oportunidades requiere un profundo conocimiento del impacto que las tendencias más generales pueden tener en las empresas y los sectores en los que operan y, sobre todo, centrarse en analizar con precisión la salud a largo plazo de los balances de las empresas -incluido su potencial de crecimiento a largo plazo asociado- en medio de un entorno geopolítico, económico y normativo difícil de navegar. Una parte clave de este énfasis en la solidez fundamental de los balances consiste en identificar posibles vientos de cola en los beneficios que no estén relacionados con las oscilaciones del ciclo económico y que dependan lo menos posible del entorno externo. Creemos que las empresas que se benefician de estos vientos de cola probablemente obtengan mejores resultados, incluso si actualmente no gozan del favor de los inversores debido a una mayor aversión al riesgo o a un sentimiento negativo de los inversores hacia su sector en general.

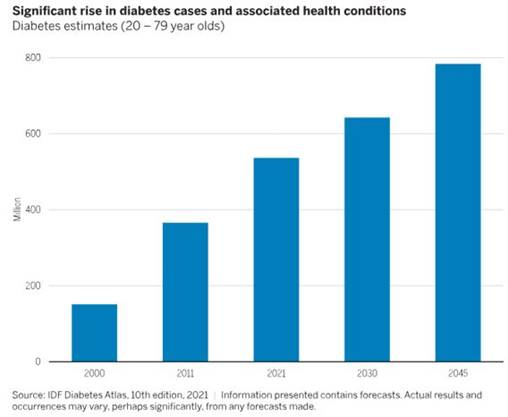

Las oportunidades que estamos viendo actualmente en una serie de valores de renta variable europeos ponen de relieve el potencial de este enfoque para descubrir empresas con fuertes vientos de cola a largo plazo y sólidos balances y, en las que los clientes de los que dependen no dependen de pedir dinero prestado para comprar sus productos o servicios. Por ejemplo, en los sectores relativamente defensivos de los ingredientes alimentarios y el diagnóstico médico, en los que hemos invertido, la posible continuación del significativo aumento de los casos de diabetes (Gráfico 1) y de las enfermedades asociadas es, en nuestra opinión, un importante factor de rentabilidad a largo plazo.

Gráfico 1

Invertir en ingredientes alimentarios más sanos

El sector alimentario está atravesando un periodo de cambios significativos, y consideramos que varias empresas del sector están subestimadas e infravaloradas: los consumidores se abastecieron de alimentos en respuesta a la pandemia de la Covid-19 y al comienzo de la guerra entre Rusia y Ucrania, pero las acciones del sector alimentario se infravaloraron posteriormente cuando los niveles de existencias de los consumidores volvieron a caer. Además de las atractivas valoraciones del sector, esperamos que una serie de empresas -especialmente en el negocio de ingredientes alimentarios- se beneficien del viento de cola de unos consumidores cada vez más reflexivos a la hora de elegir alimentos que contribuyan a la transición hacia un estilo de vida más saludable y reduzcan, por ejemplo, el riesgo de diabetes.

Hemos invertido en varias de estas empresas en las que la normativa y la evolución de las preferencias de los consumidores están dando lugar a productos reformulados con menos grasas saturadas, menos azúcar, menos sal y más fibra añadida. Una de estas empresas es líder mundial en edulcorantes bajos en calorías y fibra añadida a los alimentos, lo que ayuda a mejorar la textura y reducir la ingesta de calorías al hacer que los consumidores se sientan saciados durante más tiempo. Esperamos que la creciente demanda de ingredientes más saludables siga impulsando el crecimiento sostenible del negocio.

Consideramos que un compromiso proactivo sobre el terreno es crucial para obtener información de primera mano sobre las credenciales de sostenibilidad de una empresa, dado su importante impacto en los resultados financieros y la posición competitiva. En los últimos cinco años, sus edulcorantes bajos en o sin calorías han permitido eliminar 9,0 millones de toneladas de azúcar de la dieta, lo que equivale a 36 billones de calorías.

Mejorar la vista

Son varios los factores que han aumentado significativamente la incidencia de la miopía y otros problemas relacionados con la vista y han provocado una mayor demanda de tratamiento, entre ellos el aumento de los casos de diabetes, el envejecimiento de la población mundial y el creciente uso de pantallas y dispositivos móviles. La Organización Mundial de la Salud prevé que el número de personas mayores de 60 años se habrá más que duplicado de aquí a 2050 y, según estimaciones de la Academia Estadounidense de Oftalmología, se espera que la prevalencia mundial de la miopía se duplique entre 2000 y 2050.

Una de las empresas que esperamos que se beneficie de estos vientos de cola de la demanda es un líder mundial en lentes de contacto y equipos oftalmológicos quirúrgicos. Las spin off de tecnología médica como esta empresa tienen un historial de buenos resultados a lo largo del tiempo y la consideramos una empresa defensiva, con un crecimiento estable y un liderazgo de alta calidad.

Creemos que el negocio era un activo infragestionado bajo su anterior propietario y vemos un potencial significativo de crecimiento duradero y ganancias de cuota de mercado operando como empresa independiente. Está invirtiendo en una serie de productos innovadores para impulsar el crecimiento de los ingresos, entre ellos un sistema que permite a los cirujanos de cataratas operar con mayores medidas de seguridad y en un mayor número de pacientes, y un medicamento pionero que estimula la producción natural de lágrimas para tratar el ojo seco, que afecta a unos 720 millones de pacientes en todo el mundo.

Oportunidades a largo plazo para inversores pacientes

Estos ejemplos ponen de relieve las oportunidades que estamos viendo actualmente en valores con valoraciones atractivas y sólidas perspectivas de crecimiento, no sólo en los sectores sanitario y alimentario, sino también en la construcción, la defensa y la industria, entre otros. En todos los casos, la clave es una mentalidad a largo plazo. Descubrir empresas de calidad temporalmente desfavorecidas, pero con un gran potencial de crecimiento requiere paciencia para mantenerlas durante un periodo lo suficientemente largo como para que mejoren los fundamentales y la confianza. Para los inversores pacientes dispuestos a mirar a través de la volatilidad actual, creemos que los beneficios de un enfoque de inversión contrarian y bottom-up merecerán la espera.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Se espera que el IPC de Canadá muestre una inflación persistente en enero

La publicación de las cifras del Índice de Precios al Consumo (IPC) de enero de Canadá el martes será el centro de atención

USD/MXN: El Peso mexicano se estabiliza frente al Dólar en una jornada marcada por el festivo en EE.UU.

El USD/MXN subió en la apertura del lunes a un máximo diario de 17.18 para luego retroceder en la mañana europea a un mínimo de 17.14.

Ethereum Pronóstico: Las ballenas se mantienen firmes a pesar de la venta sostenida

Las ballenas han acumulado 840.000 ETH desde el 4 de febrero, reanudando la acumulación ante la caída de los precios. Ethereum se detiene nuevamente en la resistencia de 2.100$, en medio de una persistente presión bajista.

EUR/USD Pronóstico: El Euro se debilita ante el deterioro del apetito por el riesgo

El EUR/USD lucha por encontrar un punto de apoyo y cotiza en un nuevo mínimo semanal por debajo de 1.1850 después de cerrar en territorio negativo el lunes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes