Este artículo ha sido escrito por Pedro Pinedo, trader

La idea al redactar este artículo es reflexionar sobre la manera que tengo que analizar compañías para crear una cartera de inversión a medio y largo plazo y si tiene que estar concentrada o diversificada.

Invertir a corto o invertir a largo plazo

En mis comienzos como inversor hace ya mas de 40 años, siempre estuve en el lado de los que invertían a medio y largo plazo.

Fue en el año 2000 cuando por un acontecimiento, decidí explorar la operativa de más corto plazo, en concreto el day trading.

Tengo que reconocer que los comienzos en esta nueva faceta fueron complicados. Cuatro años de testear diferentes metodologías hasta que dí con la que hasta hoy he aplicado de forma consistente con razonable éxito.

Aún así, nunca he dejado de estar en el otro lado, el largo plazo, que tantas alegrías me ha proporcionado. De hecho en los últimos años prácticamente apenas realizo operativa de corto plazo, no más de 5-6 días al mes. Con eso es más que suficiente. El resto del tiempo lo empleo en buscar empresas que estén en precio tras su estudio y análisis, para incorporarlas a mi cartera de inversión y dejar como diría el gran maestro Warren Buffet, que las empresas trabajen para ti.

El tiempo es sin lugar a dudas, el mejor aliado del inversor si se ha sabido elegir el momento adecuado de invertir en una compañía.

Diversificación o concentración

Pero hay una gran dicotomía entre si invertir de una forma concentrada o diversificada. En mi experiencia siempre he considerado más apropiado crear una cartera diversificada por zonas geográficas y por sectores. Nunca me ha gustado concentrar mis inversiones en pocos valores, aunque tampoco es recomendable tener muchos. Pero, ¿ Cuánto es poco o mucho?.

En mi modesta opinión una cartera no debería de tener menos de 10 empresas ni mas de 20. Graham recomendaba quince acciones.

Este es el rango en el cual siempre me he ido posicionando esperando los mejores momentos para ir añadiendo valores y anualmente haciendo los rebalanceos correspondientes.

Características de los valores a elegir

Los valores en los que invierto tienen que tener las siguientes características:

-

Negocios que generen ecosistema.

-

Negocios que sean escalables.

-

Que pertenezcan a industrias en crecimiento estructural.

-

Compañía líder en su sector.

-

Que tenga una venta competitiva sostenible (más allá de la tecnológica).

-

Que tenga un buen margen operativo como consecuencia de un crecimiento orgánico de sus ventas.

-

Que tenga baja concentración de clientes y una presencia geográfica diversificada.

-

Baja intensidad de capital.

-

Que tenga una excelente gestión y gobierno corporativo.

-

Cuentas transparentes .

-

Balances sólidos.

-

Alto poder para fijar precios.

-

Que este en tendencia alcista aprovechando las correcciones para tomar posiciones.

-

Que tengan capacidad para generar caja como consecuencia de una alta tasa de conversión de EBITDA a Free Cash Flow.

Y siempre buscando con el paso del tiempo altas rentabilidades en relación al riesgo asumido. Para ello es muy importante posicionarnos en compañías que tengaν un alto margen de seguridad, entendido éste como la diferencia entre el valor intrínseco de la compañía y el valor de cotización. Cuando mayor sea, mejor.

Según un gran inversor llamado Bill Ackman: “Antes de realizar una inversión en algo que requiere daño cerebral, o mucho trabajo y energía, calculo cuánto dinero puedo ganar, y cuanto mayor es el daño cerebral, mayor debe ser el beneficio que lo justifique”.

Siempre existe la posibilidad de que nos encontremos sorpresas cuando invertimos en bolsa, es imposible eliminar al cien por cien ese riesgo, pero sí que podemos reducirlo.

El gran secreto está en hacer buenas compras más que en buenas ventas.

Búsqueda de información

A la hora de buscar información de las compañías, se pueden encontrar a través de diferentes fuentes .

1.- Las web de las compañías en el apartado de Investor Relations.

2.- En las páginas oficiales de los organismos reguladores donde las empresas tienen que aportar sus informes.

3.- Aplicaciones de análisis financiero. En mi caso utilizo KOYFIN, TIKR, Macrotrends, Marketscreener…. entre otras.

Y en base a ello vamos a hacer un análisis de una compañía como ejemplo de qué es lo que tengo en cuenta a la hora de decidir si esa empresa la incorporo o no a mi cartera.

Proceso en el análisis de una compañía

El caso de análisis corresponde a la empresa LOREAL ( L´Oreal S.A)

Es una empresa que posee cuarenta y cinco marcas, algunas muy conocidas como Valentino, Garnier, Armani, Prada, Lancome, Ralph Lauren, entre otras..

El diagnóstico financiero parte del análisis de la cuenta de resultados y sus márgenes, análisis del balance y de la situación de deuda de la empresa, análisis de la solvencia, análisis de la liquidez y generación de cash flow, y por último el cálculo del valor intrínseco para estimar una valoración de la compañía.

Análisis de la cuenta de resultados y estimaciones

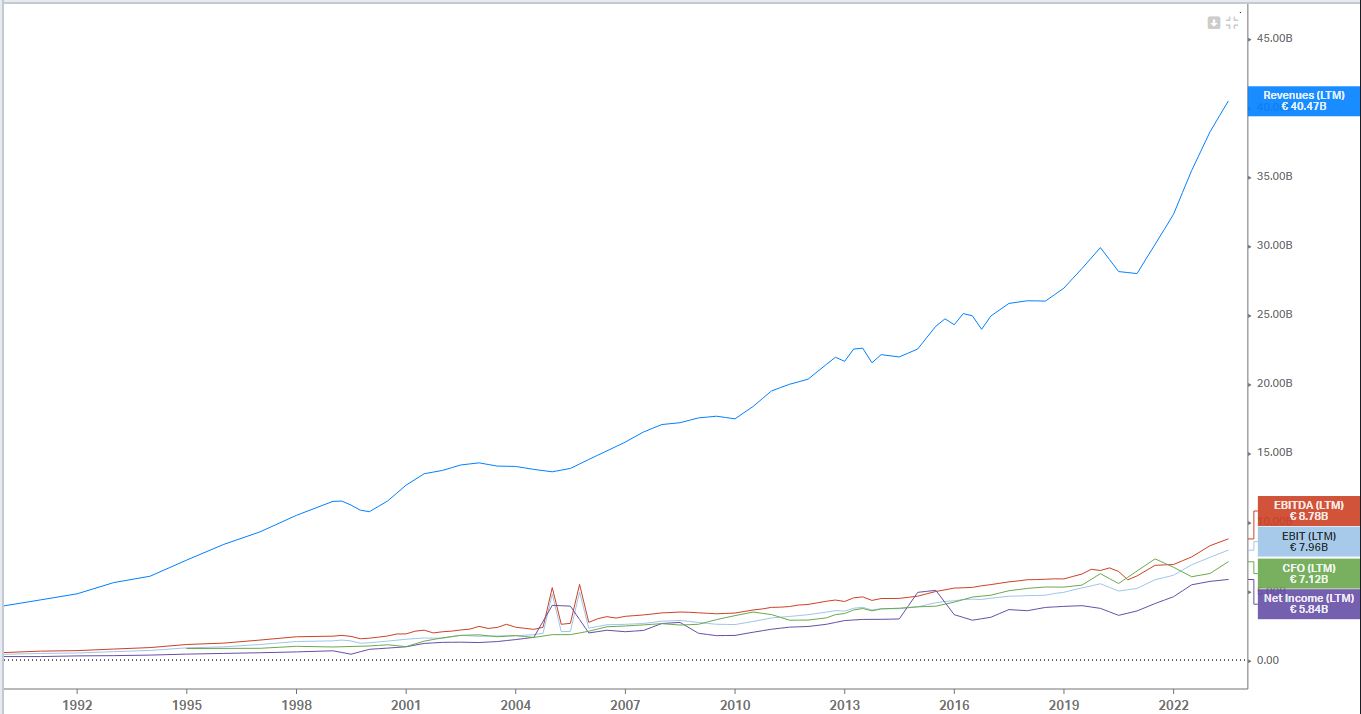

Comenzando con el análisis de la cuenta de resultados, se puede apreciar cómo la compañía ha presentado un crecimiento en ventas estable y creciente a lo largo de los últimos veinte años.

El volumen de facturación en el último ejercicio ascendió a 40.47 B.

De los 40,47 B de facturación en los últimos 12 meses la empresa a generado un EBITDA de 8,78 B, un beneficio neto de 5,48 B, un beneficio operativo ( EBIT) de 7.96 B y un Cash Flow Operativo de 7,12 B.

Con estos datos, el margen del Beneficio Operativo es del 19.68% y el del Beneficio Neto del 14.44%.

G1: Cuenta de resultados

La tasa de crecimiento anual compuesto de los últimos 10 años ha sido del 14,49%. Fuente Koyfin

Los analistas preven un crecimiento de la facturación para los próximos años que reflejamos en el siguiente cuadro:

G2:Estimaciones de facturación

Como se puede apreciar, se espera que en cinco años la compañía facture 53,66 B. Fuente Koyfin

De este primer análisis llevado a cabo, vemos como la compañía muestra mucha fortaleza en cuanto a su gestión empresarial generando liquidez que pueda ser reinvertida en su propio negocio.

Como reinvierte la empresa la liquidez que genera

L`Oreal genera un Cash Flow operativo de 7.12 B.

De esa liquidez que genera, emplea en inversiones en Capex 1,43 B, en adquisiciones de empresas 0.89 B, en recompra de acciones 0.5B y retribuir al accionista 3,25B.

Es cierto que durante los años 2014 y 2021 incrementó mucho su recompra de acciones.

Tras aplicar el Cash Flow operativo en Capex, deja un Free Cash Flow de 5.7B. Es decir que es una empresa con capacidad de generación de caja.

Además, es una empresa poco intensiva en capital.

Análisis del balance. Endeudamiento y solvencia

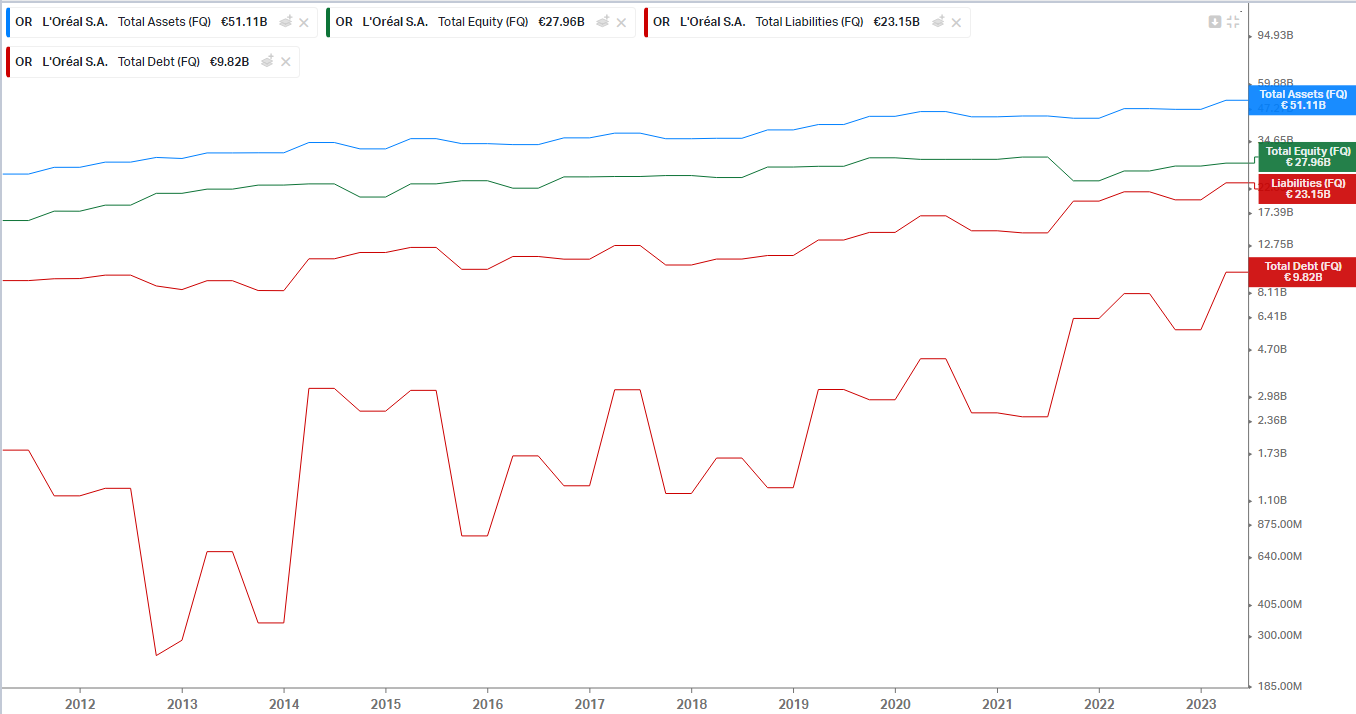

La estructura del balance manifiesta que es una empresa que tiene menor deuda global que Equity lo cual le hace tener bastante músculo financiero, y de ese total de deuda o Liabilities que tiene ( 23.15 B), lo que debe a los bancos asciende a 9.82 B.

G3: Balance

La compañía presenta deuda neta positiva por valor de 4.8 B, lo cual hace que el Enterprise Value sea superior al Market Cap. Fuente Koyfin

Cabe destacar que L’oreal tiene un ratio de deuda neta / EBITDA de 0,5.

La empresa es muy solvente ya que el EBIT respecto de los gastos financieros es de 58 veces.

Análisis del Working Capital

L’oreal tiene un Fondo de Maniobra o Working Capital positivo y unas Necesidades Operativas de Financiación o Net Working Capital negativas, lo que pone de manifiesto que la empresa no debería de tener tensiones de tesorería en el corto plazo y además se financia con sus proveedores.

Valoración de la compañía.

Por múltiplos:

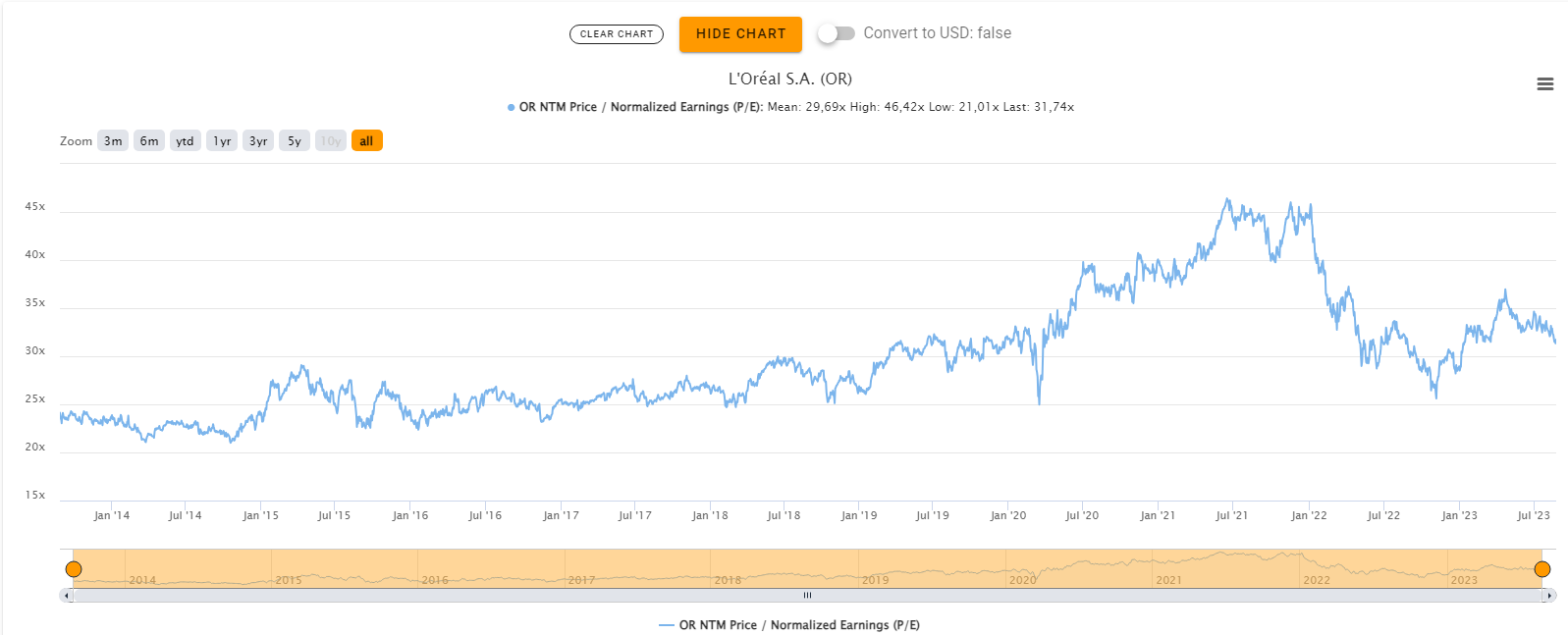

G4: Evolución del PER (P/E)

Respecto de la valoración de la compañía decir que actualmente presenta un PER (Price to earnings) de 32 veces, algo superior a su media histórica que se encuentra en torno a 30 veces. Fuente TIKR

Teniendo en cuenta el crecimiento que se espera en los próximos años a niveles de 8-10%, el PER debería de estar en torno a 20x, por lo que la valoración actual está algo alta. Dada la calidad de esta compañía, se podría aceptar un PER de 25x a pesar de que lo recomendable es que el PER no supere el doble de las estimaciones de crecimiento.

La rentabilidad del Free Cash Flow que se aprecia en el ratio inverso del Free Cash Flow / Enterprise Value asciende a 2,52%. Está en sus mínimos de los últimos 20 años. Si comparamos esta rentabilidad con los bonos de Estados Unidos a 10 años que están en torno al 5%, podemos apreciar que la rentabilidad de la compañía es más baja.

Esto es una antesala de que la compañía podría estar algo sobrevalorada.

Por descuento de flujos de caja:

Por el método de descuento de flujos de caja y partiendo del Free Cash Flow de los últimos 12 meses con un crecimiento estimado del 9%, el valor por DFC sale en torno a los 295€. La cotización de la compañía a fecha de emisión de este artículo asciende a 401,30 €, por lo que consideramos que la empresa está actualmente sobrevalorada por el mercado.

Este ha sido un ejemplo de cómo analizar de una manera sintética una compañía.

Es cierto que es necesario adentrase más en las tripas de la empresa y entrar en profundidad en analizar sus fundamentales y demás factores tanto cuantitativos como cualitativos, sobre todo cuando nos encontramos, como es el caso, con una compañía que esta cara en estos momentos.

Control del apalancamiento en función de la temporalidad de inversión

Otra cuestión muy importante a la hora de invertir en el medio y largo plazo, es tratar de no estar apalancado. Mi filosofía de inversión en esta modalidad es siempre invertir a contado y tratando de obtener el mayor margen de seguridad a la hora de comprar.

Como diría Charlie Munger hay varias cosas que pueden hacer que te arruines en la vida: el alcohol y el apalancamiento.

Pero además de invertir en el medio y largo plazo, también se puede invertir en compañías que presenten oportunidades de crecimiento en el corto plazo, entendiendo el corto plazo un periodo comprendido entre 2 y 12 meses.

Para este tipo de inversión trabajo (además de los fundamentales) con análisis técnico teniendo en cuenta la fuerza relativa de la empresa y el volumen.

No cabe duda de que las expectativas de esta estrategia de inversión es diametralmente diferente a la de invertir a largo plazo ya que tenemos que buscar recorridos más cortos y por tanto menores rentabilidades.

Por ello, aquí sí se puede utilizar el apalancamiento, lo que obliga a tener que llevar a cabo de manera muy rigurosa una gestión del riesgo muy disciplinada.

Hay personas que hacen intradía con acciones. Bajo mi punto de vista, pienso que hay vehículos de inversión mucho más eficientes para ese timeframe como son los futuros, no solo por los costes sino también por la liquidez.

Inversión en función del perfil del inversor

Queda claro que contamos con diferentes posibilidades para invertir nuestro capital. Desde el muy corto plazo hasta el largo plazo. En esta variedad de opciones de inversión, lo primero que tiene que hacer un inversor es definir su perfil como tal. No son incompatibles unas con las otras, pero las circunstancias de cada cual son distintas y no todo el mundo puede operar en el corto plazo, pero lo que sí que no cabe duda, es que todo el mundo sí puede invertir en el largo plazo.

Y en este punto es donde tenemos que decidir el cómo.

¿Delegamos la inversión en terceros o asumimos nosotros la responsabilidad de gestionar nuestro capital? La mayoría de las personas optan por la primera opción, pienso que por comodidad, o por desconocimiento, entre otras razones. Para poder elegir la segunda opción se requiere esfuerzo ya que conlleva formarse de manera adecuada.

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Los vientos de cambio en la Fed no favorecen a Kevin Warsh

El FOMC publicó las actas de la última reunión de política monetaria de la Reserva Federal, y el documento arrojó algo de luz sobre lo que Kevin Warsh enfrentará como el próximo presidente.

El informe Citrini: Cómo una historia controvertida sobre la IA puede sacudir Wall Street

El informe de Citrini describe un escenario en el que la automatización se acelera más rápido que la creación de empleo, lo que eventualmente impulsa la tasa de desempleo en EE.UU. a niveles mucho más altos.

USD/MXN: El Peso mexicano se aprecia frente al Dólar tras el repunte de la inflación de México

Tras el fuerte ascenso de ayer, que llevó al USD/MXN a cerrar con ganancias de casi el 1% en 17.28, el par oscila este martes en un estrecho rango situado entre 17.30 y 17.23. Al momento de escribir, el par cotiza sobre 17.24, perdiendo un 0.22% diario.

BTC, ETH y XRP registran una recuperación cautelosa en medio de riesgos a la baja

Bitcoin, Ethereum y Ripple registran una recuperación cautelosa el miércoles tras una corrección a principios de esta semana. El BTC se acerca a un nivel clave de ruptura, mientras que ETH y XRP están rebotando desde niveles de soporte cruciales.

EUR/USD Pronóstico: El Euro carece de dirección tras una acción volátil

Después de fluctuar en un rango relativamente amplio al inicio de la semana, el EUR/USD bajó el martes pero logró encontrar soporte. El par se vio por última vez operando moderadamente al alza en el día, en torno a 1.1800

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes