Los diferenciales en la mayoría de los sectores de renta fija continúan ajustados con respecto a los niveles históricos, lo que limita la posibilidad de que sigan estrechándose. Nuestras previsiones apuntan a un crecimiento económico moderado y a unos indicadores fundamentales sólidos en las empresas. Las economías han reaccionado mejor a la subida de tipos que en anteriores ciclos restrictivos. Aunque no esperamos una ampliación significativa de los diferenciales, típica de las fases bajistas, sí prevemos periodos de mayor debilidad que brindarán oportunidades de añadir riesgo. Es previsible que los elevados rendimientos sigan estimulando la demanda de renta fija. Los inversores más rápidos podrán aprovechar los desajustes del mercado causados por la disparidad en las valoraciones entre sectores y regiones en el mercado de renta fija.

Buscar valor fuera de los mercados de crédito tradicionales

Algunos sectores de los mercados de crédito que anteriormente nos habíamos favorecido, ofrecen menos valor en la actualidad. Los diferenciales del crédito corporativo Investment Grade y de High Yield son estrechos, mientras que los diferenciales de los bonos de deuda de gobiernos de mercados emergentes denominados en dólares estadounidenses y euros registran niveles históricamente ajustados. Aunque la deuda subordinada de los bancos europeos (valores convertibles contingentes o CoCos) ha logrado buenos resultados, ahora ofrece una relación riesgo/rentabilidad menos favorable.

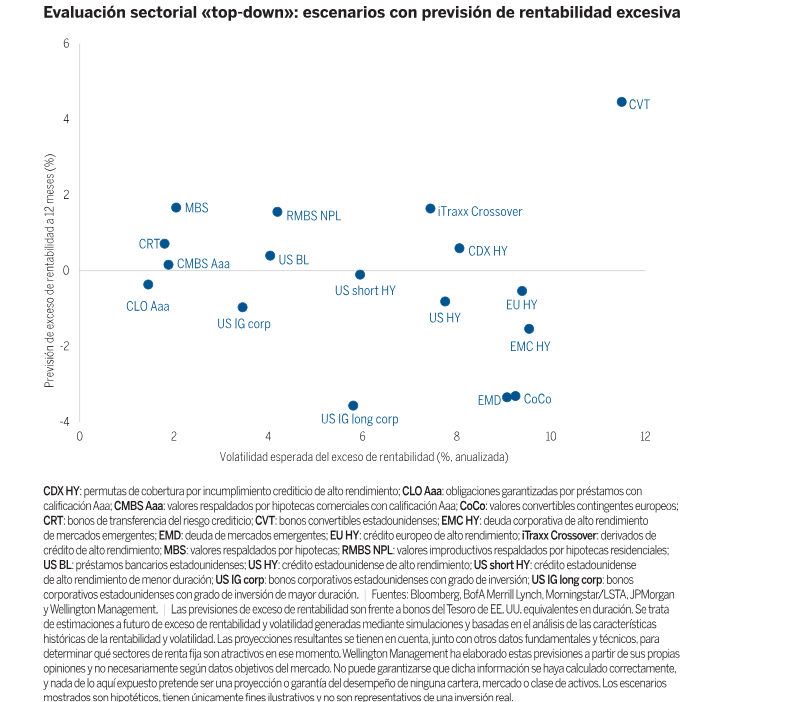

Consideramos que existen oportunidades más interesantes en los sectores titulizados ligados al mercado estadounidense de consumo e inmobiliario. Es posible que los bonos convertibles tradicionales (distintos de los CoCos) resulten atractivos debido a que su rendimiento está vinculado a la renta variable, lo que les permite superar a los bonos corporativos con diferenciales ajustados en contextos alcistas. El gráfico 2 muestra los potenciales escenarios en los que se prevé un exceso de rentabilidad.

Gráfico 1

¿Dónde identificamos oportunidades atractivas de riesgo/rentabilidad?

- Bonos convertibles: Comparados con otros sectores de alto rendimiento, los bonos convertibles resultan muy atractivos debido a su capacidad para ofrecer rendimientos similares a otras clases de activos en periodos de riesgo a la baja, y considerablemente superiores en entornos alcistas. Además, al estar expuestos a sectores poco representados en los mercados públicos tradicionales de renta fija, como la tecnología y las ciencias de la vida, los bonos convertibles pueden añadir diversificación sectorial a muchas carteras de renta fija.

- Valores respaldados por fondos de hipotecas y públicos (MBS): los MBS presentan diferenciales atractivos frente a la deuda corporativa y es probable que se beneficien de la renovada demanda de los bancos y la estabilidad de los tipos de interés.

- Valores respaldados por activos de préstamos para automóviles (auto ABS): a pesar de que los diferenciales de los bonos de titulización auto ABS se han ampliado, los criterios para la concesión de préstamos a compradores de automóviles se han endurecido considerablemente en el último año. Consideramos que los auto ABS, en particular los que se centran en préstamos de alto riesgo, constituyen una oportunidad infravalorada en los mercados de renta fija.

- MBS residenciales (RMBS): la variable fundamental más importante para el desempeño de los RMBS es la revalorización del precio de la vivienda. La escasez estructural de oferta de casas, junto con la demanda reprimida de nuevos inmuebles por parte de los consumidores en EE. UU., indican que la evolución al alza de los precios de las viviendas se mantendrá firme.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.