Previa Reserva Federal: Tres razones por las que Powell podría hacer una pausa y golpear al dólar

- La Reserva Federal está dispuesta a mantener su tono cauteloso en medio de los crecientes casos de covid.

- Una insinuación acerca de la reducción gradual de las compras de bonos puede llegar demasiado pronto por varios motivos.

- El Presidente de la Fed, Jerome Powell, probablemente desviará cualquier problema de vivienda hacia los constructores en lugar de a las tasas bajas.

La reducción en la compra de bonos no es una cuestión de si, sino cuándo, y el momento del anuncio de la Reserva Federal de crear menos dólares puede tener que esperar aún más. El banco central más poderoso del mundo ha estado comprando bonos a una tasa de 120 mil millones de dólares al mes durante más de un año, y la mejora económica ha implicado que podría retirar algo de apoyo.

Sin embargo, eso podría llevar más tiempo, empujando al dólar a la baja y permitiendo que otras monedas repunten junto con los mercados bursátiles. Aquí hay tres razones para un mensaje pesimista.

1) La variante Delta frente a los datos

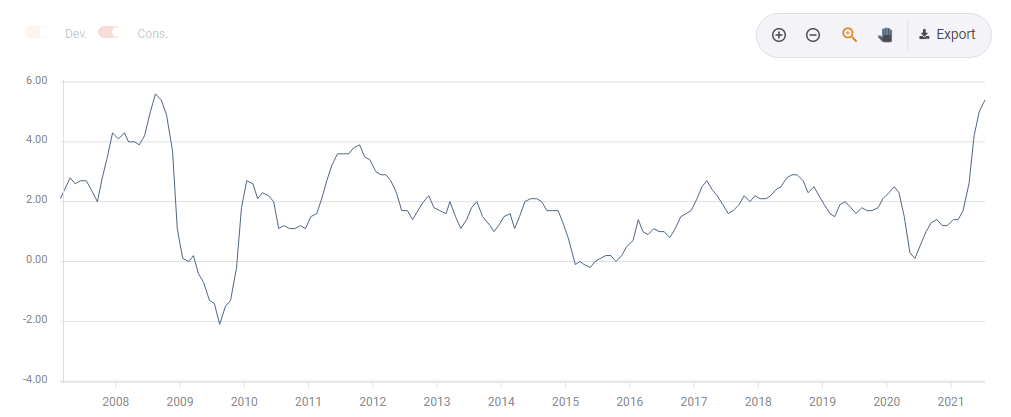

Los temores de que los aumentos de los precios persistan convencieron a los funcionarios de la Fed de elevar sus pronósticos de inflación al 3% interanual en junio en su indicador preferido de precios subyacentes. También generó una proyección de dos subidas de tasas en 2023, lo que provocó nerviosismo en los mercados. Jerome Powell, presidente de la Reserva Federal, dijo que en esa reunión de junio, fue la "reunión para empezar a pensar sobre la reducción de la compra de bonos", el disparo inicial.

Desde entonces, las subidas de los precios se han acelerado. El índice de precios al consumidor IPC general alcanzó el 5.4% interanual, el nivel más alto en 13 años, y el IPC subyacente alcanzó el 4.5% anual.

Fuente: FXStreet

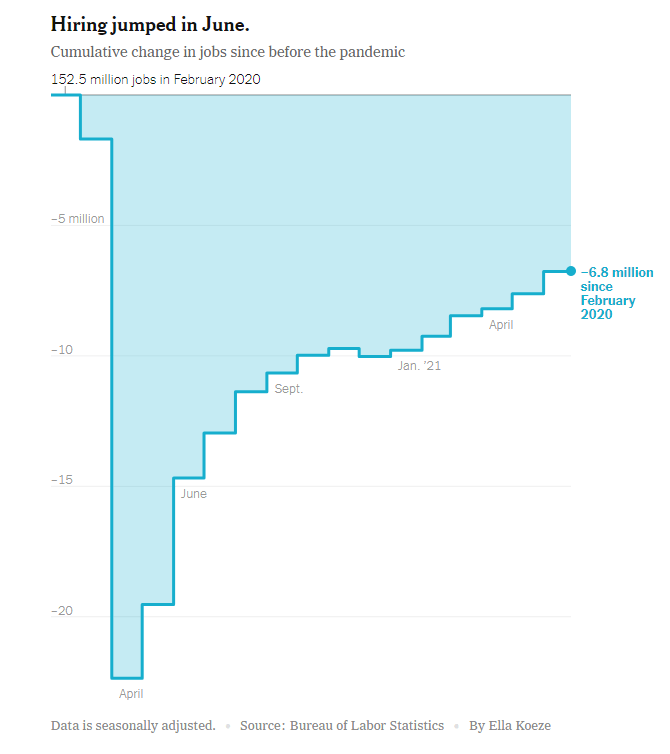

Además, el otro mandato de la Reserva Federal, el empleo, también ha mejorado. Las nóminas no agrícolas NFP aumentaron en 850.000 nuevos empleos el mes pasado, mejor de lo estimado. ¿Es este "progreso sustancial adicional" lo que la Fed necesita ver antes de actuar?

Sin embargo, casi siete millones de estadounidenses que estaban en la fuerza laboral antes de la pandemia aún no han regresado al trabajo. En el frente de la inflación, los aumentos de los precios aún se concentran principalmente en áreas relacionadas con la reapertura rápida, como los costes de vehículos usados, alquiler de automóviles, tasas aéreas y vestuario. Los estadounidenses que abandonan sus hogares con más frecuencia necesitan ropa nueva.

Fuente: NYT

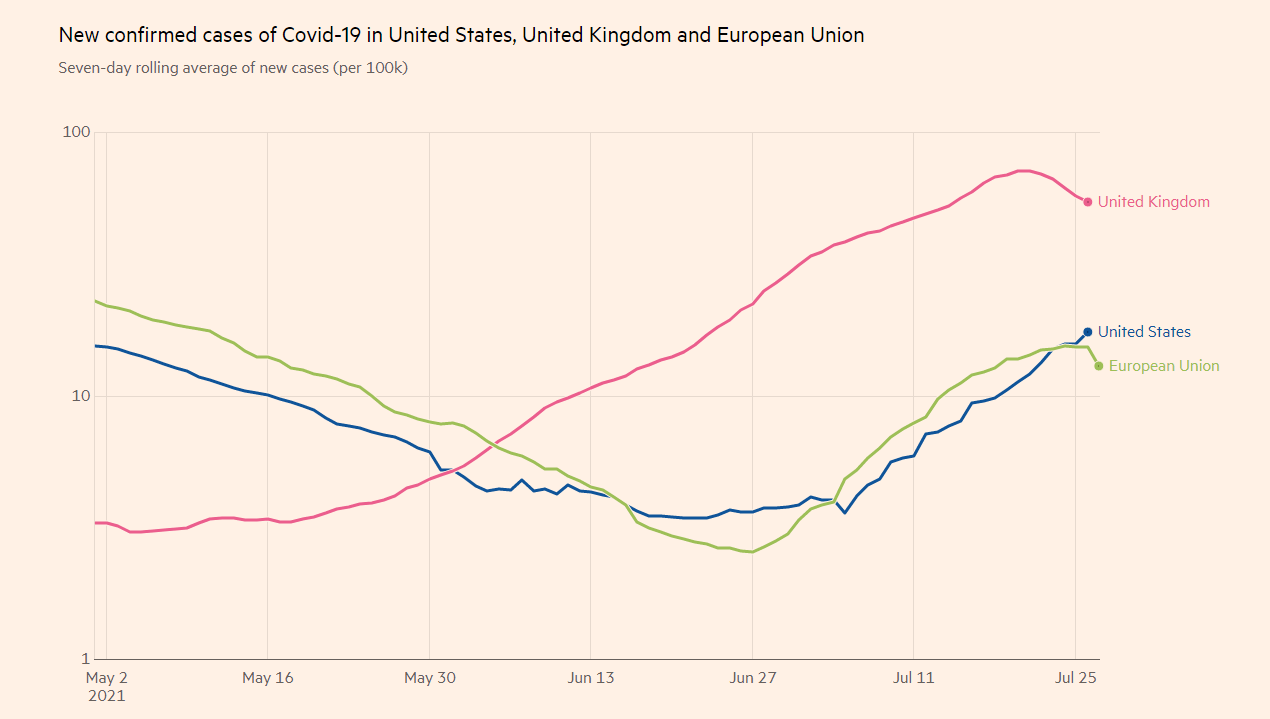

Dado que ambos mandatos pueden verse en una forma de "vaso medio vacío" o "vaso medio lleno", el factor decisivo podría ser el coronavirus. La rápida propagación de la variante Delta está devastando las áreas infra-vacunadas de EE.UU., pero también los lugares con altos niveles de inmunización están experimentando un aumento en los casos, y no se pueden descartar restricciones.

Incluso si las infecciones disminuyen tan rápido como aumentan, eso no es algo que el banco central pueda predecir. En los últimos años, la respuesta a la incertidumbre ha sido la cautela, y es más probable que el banco deje que la inflación se sobrecaliente antes que arriesgarse a asfixiar la recuperación con un ajuste prematuro de la política monetaria. Powell es pesimista, al igual que la mayoría de sus colegas.

Fuente: FT

2) Demasiado pronto

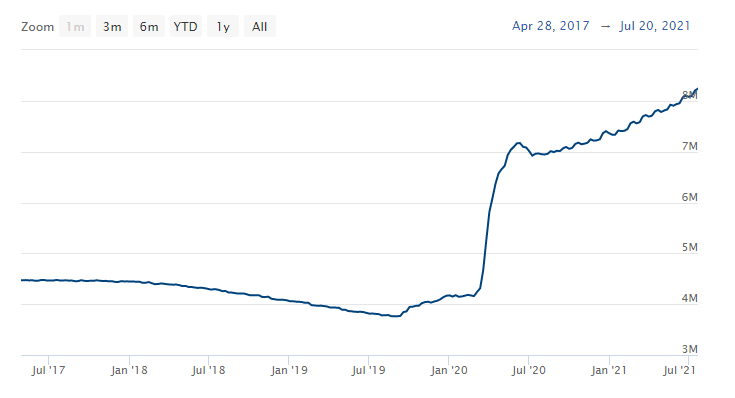

Powell prometió informar a los mercados sobre la reducción de la compra de bonos "con mucha anticipación". Viendo la pequeña disminución de su balance general del banco en 2017, también conocido como ajuste cuantitativo, eso significa dos reuniones de la Fed antes de actuar. Según los mercados de bonos y los analistas, es probable que la Fed actúe en diciembre, cuando publique nuevas previsiones.

Por lo tanto, probablemente proporcionará la primera pista en septiembre, también una reunión acompañada de proyecciones y dos eventos antes de la reunión de diciembre. Además, los presidentes anteriores de la Fed utilizaron el Simposio de Jackson Hole del banco central a finales de agosto para preparar el escenario para los cambios de política monetaria hacia finales de año. En general, la reunión de julio parece demasiado pronto.

El balance de la Fed se ajustó en un pasado no muy lejano:

Fuente: Reserva Federal

Además, no hay necesidad de especular, ya que Powell es más comunicativo que la mayoría de los banqueros centrales. Al testificar a mediados de julio ante el Congreso, dijo que el listón para la reducción gradual de la política monetaria todavía está "muy lejos".

Sus comentarios se produjeron después de que se publicaran los datos de inflación y hace solo dos semanas, lo que significa que no solo se abstendría de señalar una reducción en la compra de bonos, sino que quizás rechazaría cualquier movimiento inminente incluso en septiembre. Eso pesaría sobre el dólar.

3) Vivienda, no es nuestro trabajo

Si bien la Fed está enfocada en salir de la crisis del covid, su responsabilidad de contribuir a la anterior, la de 2008, sigue siendo una herida abierta. La Gran Recesión de larga duración fue una combinación de crisis financiera y burbuja inmobiliaria. No quiere fomentar otro auge y caída de la construcción ahora.

Los precios de las viviendas están aumentando nuevamente por varios factores. Muchos quieren casas más grandes para trabajar, la pandemia y el consiguiente estímulo fiscal dieron como resultado ahorros, y el apoyo monetario mantuvo bajos los costes de los préstamos.

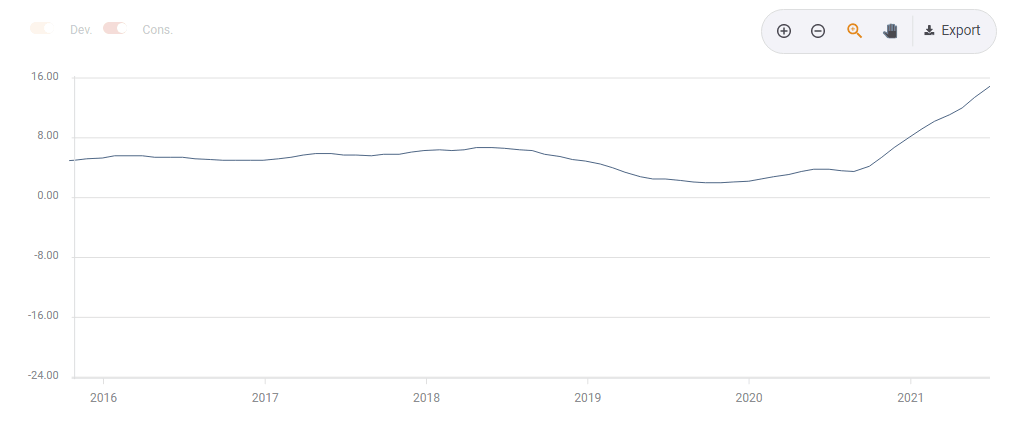

Los precios de la vivienda están aumentando en dos dígitos:

Fuente: FXStreet

Algunos en la Reserva Federal están preocupados por la contribución del banco central a los aumentos en los precios de la vivienda y están presionando para reducir las compras de valores hipotecarios (MBS) directamente vinculados al sector. La Fed compra 40 mil millones de dólares en MBS y 80 mil millones de dólares en bonos del gobierno.

Es probable que los reporteros critiquen a Powell en la conferencia de prensa sobre el tema, pero Powell podría dar una respuesta directa para descartar tales preocupaciones. Otro factor que impulsa los precios al alza es la falta de oferta para satisfacer la creciente demanda, ya que los constructores tienen dificultades para ponerse al día, en parte debido a la falta de suficientes materiales de construcción.

La escasez de trabajadores, automóviles usados y ladrillos podría descartarse como otro efecto transitorio relacionado con la gran reapertura. La Fed no puede proporcionar cemento y el aumento de los costes de los préstamos hará poco para aliviar las presiones.

Además, los MBS y los bonos gubernamentales no son mercados segregados. Las tasas de interés a largo plazo se ven afectadas por las compras globales de la Fed más que por movimientos específicos. Al hacer caso omiso de las preocupaciones, Powell podría convencer aún más a los mercados de que la reducción en la compra de bonos está lejos de ser inminente.

Conclusión

La Fed está lista para mantenerse firme con su programa de compra de bonos y rechazar cualquier ajuste inminente. La falta de acción de la Fed no significa estabilidad en los mercados de divisas, imprimir más dólares por más tiempo significa un dólar más débil.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.