Por qué los bonos asiáticos en divisa local resultan atractivos en el mundo del Cero

Este artículo ha sido escrito por David Cheng, director de inversiones renta fija en Schroders

Mientras los inversores lidian con los rendimientos ultrabajos de los bonos globales, los bonos asiáticos en divisa local siguen siendo un área que puede generar ingresos y los fundamentales también parecen ser positivos.

La generación de rentas rara vez, o nunca, ha sido más difícil que ahora. Lo que ha sido una característica clave de los mercados desde que se introdujo la expansión cuantitativa (QE) tras la crisis financiera mundial de 2008, se ha visto agravado por nuevas medidas ultraacomodativas en respuesta a la Covid-19.

Aproximadamente una cuarta parte del mercado mundial de bonos tiene un rendimiento por debajo de cero y muchos están cerca de cero, incluidos los bonos corporativos. Una parte del mercado que todavía ofrece un rendimiento atractivo es el mercado de bonos asiáticos en divisa local. A continuación, analizamos algunas de sus características.

Los sólidos fundamentales económicos de Asia

Las economías emergentes asiáticas han crecido mucho más rápido que el resto del mundo en los últimos 20 años y, ahora aportan más de la mitad del PIB mundial. Asia, excluyendo Japón, también lo está haciendo notablemente mejor que el resto del mundo, habiendo afrontado bien la pandemia. Asia sin Japón es la única región que ha crecido en 2020, impulsada por China y Taiwán, esta última debido a su industria de semiconductores. La región seguirá siendo la zona de mayor crecimiento en los próximos dos años.

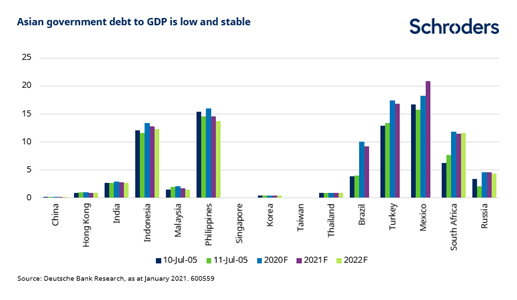

Los niveles de deuda pública de los países asiáticos en relación con el PIB son bajos y estables y, muchos países tienen una deuda externa cercana a cero. Las economías asiáticas son menos vulnerables a la volatilidad de los flujos de capital mundiales y se benefician de grandes reservas de ahorro interno.

Las valoraciones de los bonos asiáticos siguen siendo atractivas

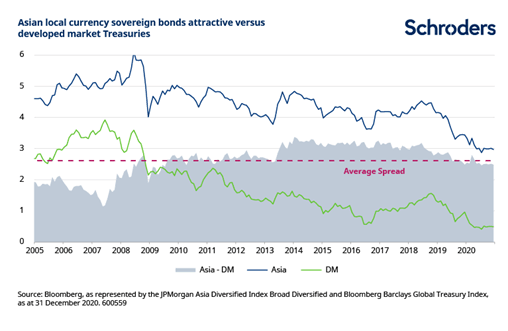

A pesar de unos fundamentales más sólidos, los bonos asiáticos cotizan cerca de la media histórica o del lado más barato de los niveles de valoración frente a los bonos de los mercados desarrollados mundiales. El rendimiento agregado de Asia es del 3,3%, frente al 0,8% del índice del Tesoro estadounidense y frente al poco más de cero de los rendimientos gubernamentales mundiales.

En comparación con otros bonos soberanos de mercados emergentes, los bonos asiáticos cotizan al nivel más barato de la historia. Los bonos asiáticos son sólo un 2,0% más baratos que los latinoamericanos, mientras que históricamente el diferencial ha sido del 3,7%. Esto es atractivo para los inversores, ya que Asia tiene una calificación crediticia materialmente más alta, A, en comparación con la BBB de los soberanos latinoamericanos, según S&P y Moody's. Asia también tiene un perfil de rentabilidad más estable.

China es un componente clave del mercado de bonos soberanos en divisa local de Asia y un factor clave en la atractiva valoración. A medida que la economía china se ha recuperado, el Banco Popular de China (PBoC) ha comenzado a normalizar su política. La respuesta del PBoC a la crisis también fue relativamente medida y selectiva, mientras que el resto del mundo desencadenó una nueva flexibilización cuantitativa a gran escala y otras medidas.

Los rendimientos de la deuda soberana china aumentaron en 2020, a medida que la economía se recuperaba. Con poca presión inflacionaria y áreas de la economía que todavía necesitan apoyo político, no esperamos que el PBoC cambie a una postura más dura en estos momentos.

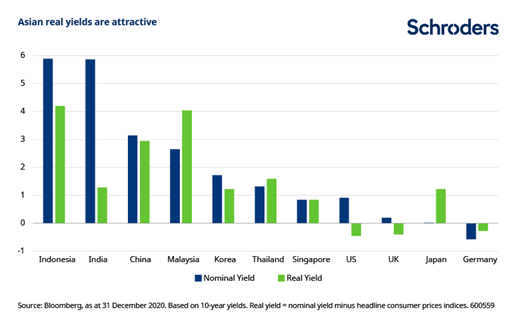

Sin embargo, no todo se reduce a China. En Corea y Singapur, es probable que los tipos se mantengan bajos, ya que las políticas monetarias siguen siendo acomodaticias, mientras que la actividad económica comienza a reanudarse. En Indonesia, una nueva ley facilitará la obtención de licencias comerciales y podría dar lugar a unas perspectivas de crecimiento más favorables, mientras que la tasa de inflación sigue siendo baja. En Malasia, los atractivos tipos reales están dando soporte a la valoración y, es probable que los tipos en Tailandia se mantengan anclados hasta que el turismo mundial se recupere. En la India, los tipos deberían encontrar apoyo en la disminución de la presión inflacionista.

Los bonos asiáticos en divisa local ofrecen un conjunto diverso de oportunidades

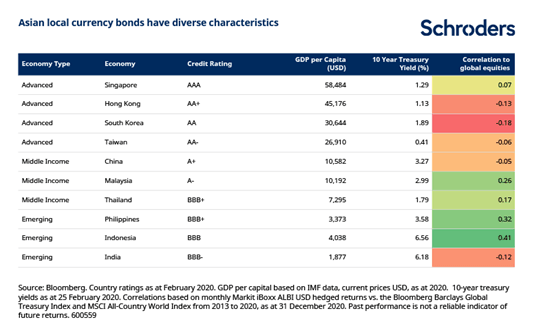

Además de los atractivos rendimientos, Asia ofrece un conjunto diverso de oportunidades. A grandes rasgos, clasificamos los países asiáticos en economías avanzadas, de renta media y emergentes. Como podemos ver en la tabla, las correlaciones con los mercados mundiales de acciones y bonos varían según estas categorías.

Los mercados de bonos de las economías asiáticas avanzadas -Singapur, Corea del Sur, Hong Kong y Taiwán- tienden a tener rendimientos más bajos y se comportan de forma más parecida a los bonos del Tesoro de los mercados desarrollados, con correlaciones negativas con la renta variable.

Los países de renta media, encabezados por China, e incluidos Malasia y Tailandia, tienden a tener correlaciones más bajas con otras clases de activos. Están impulsados por factores específicos del país, particularmente el crecimiento de la clase media nacional. China se centra ahora en la "circulación interna" como modelo de crecimiento, lo que esperamos que se traduzca en correlaciones más bajas.

Los bonos de las economías emergentes son de alto rendimiento y más sensibles al crecimiento mundial, menos correlacionados con los bonos de los mercados desarrollados y más con los activos de riesgo. Suelen ofrecer mayores beneficios durante los periodos de recuperación económica. Los límites de la India a la propiedad extranjera han dado lugar a bajas correlaciones.

En conjunto, esto supone un abanico de oportunidades potenciales de inversión y beneficios de diversificación. Permite aprovechar riesgos específicos, separando las decisiones de inversión sobre los tipos de interés y las divisas. Por ejemplo, si se considera que los tipos de interés tailandeses pueden permanecer bajos, debido a la política monetaria acomodaticia, apoyando a los bonos, pero que la moneda puede debilitarse debido a la disminución del turismo. Las entidades cuasi-soberanas, o respaldadas por el gobierno, y los bonos corporativos ofrecen más posibilidades de diversificación.

Las divisas asiáticas tienen potencial de apreciación

Las divisas son otra área de oportunidad, especialmente ahora. Es muy posible que el dólar estadounidense se encuentre en una tendencia a la baja a largo plazo, gracias a sus crecientes déficits gemelos, a los estímulos fiscales sin precedentes, a los tipos de interés cero y a la expansión cuantitativa abierta.

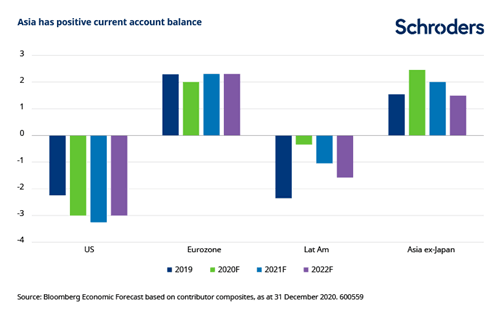

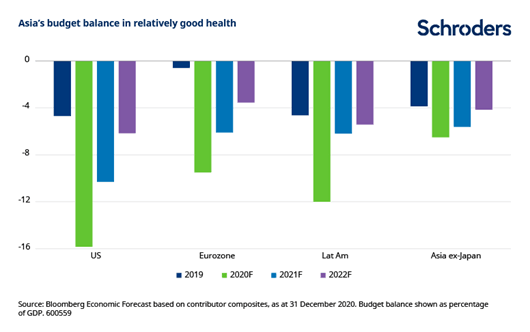

Históricamente, el aumento de los déficits de EE.UU., en su balanza por cuenta corriente y presupuestaria, ha coincidido con la debilidad del dólar. Desde que alcanzó un máximo del ciclo el pasado mes de marzo, durante la estampida hacia activos de calidad, el dólar estadounidense ha bajado más de un 10%. Con ello, las divisas asiáticas emergentes se han beneficiado.

Creemos que la continuación de la política monetaria acomodaticia, así como el sustancial apoyo fiscal adicional bajo la administración de Biden, podrían presionar aún más al dólar estadounidense.

Si comparamos las balanzas presupuestarias y por cuenta corriente, vemos que las economías asiáticas se encuentran en una posición fuerte en relación con Estados Unidos y otros países. Los gobiernos asiáticos tienen una relativa contención fiscal del gasto. Una contención más eficaz del Covid-19 les ha permitido serlo y al mismo tiempo que se ven menos afectados por las fluctuaciones de los precios de las materias primas. Las economías asiáticas también se benefician de la mejora de las actividades manufactureras, así como del aumento del comercio.

Fuente de ingresos y diversificación

Vemos perspectivas positivas para los bonos asiáticos, con retornos positivos continuados, niveles de rendimiento atractivos y una volatilidad moderada en relación con otros mercados emergentes y algunos sectores de la renta fija mundial. Los bonos asiáticos en divisa local están respaldados por unos fundamentales ampliamente positivos, un crecimiento e inflación moderados y unas finanzas estables, así como por una serie de características a nivel de país y de mercado.

Se espera que la cuota y la importancia de las economías y los mercados de capitales asiáticos sigan aumentando en los próximos años. Los bonos asiáticos en divisa local parecen ser un área del mercado de renta fija que todavía tiene el potencial de ofrecer atractivas rentabilidades en el mundo actual de bajos rendimientos.

Autor

Equipo de analistas Schroders

Schroders

Schroders plc es una empresa multinacional británica de gestión de activos, fundada en 1804. La compañía emplea a más de 4700 personas en 30 países de Europa, América, Asia, África y Oriente Medio.