EUR/USD Pronóstico Semanal: Entre la espada y la pared, la Fed decidirá la política monetaria

- El Banco Central Europeo procedió con la subida prevista de 50 puntos básicos a pesar de las turbulencias financieras.

- La Reserva Federal de los Estados Unidos anunciará su decisión el próximo miércoles.

- El EUR/USD prolongó su fase de consolidación por cuarta semana consecutiva, a la espera de nuevas pistas relacionadas con el sector bancario.

Esta semana, los mercados financieros se han movido de forma agitada en medio de la preocupación por la salud del sector bancario. El par EUR/USD ha cotizado entre 1.0515 y 1.0759 para terminar por encima del nivel de 1.0600, ligeramente por debajo de la apertura del lunes.

Una catástrofe bancaria en ciernes

La semana comenzó con los operadores del mercado tratando de mantenerse positivos después de que el presidente de Estados Unidos, Joe Biden, interviniera para rescatar a los depositantes del Silicon Valley Bank (SVB) y del Signature Bank (SB) para evitar una crisis financiera mayor. Tras el colapso del SVB, los reguladores estadounidenses cerraron el SB el 12 de marzo para evitar una escalada de la crisis bancaria.

La situación pareció contenida, aunque el interés especulativo dio un paso atrás para replantearse las futuras políticas monetarias. La crisis bancaria estadounidense podría explicarse en parte por la Reserva Federal estadounidense (Fed) y la política monetaria adoptada debido a la pandemia de coronavirus. A la liquidez masiva del primer año le siguió un endurecimiento agresivo a partir de principios de 2022, y el tipo de interés de referencia estadounidense saltó del 0% al 5% en menos de un año. Los bonos del Estado perdieron valor y los costes de los préstamos aumentaron como consecuencia de las políticas de la Fed, lo que afectó a los capitales de los bancos.

Sin embargo, el sentimiento del mercado volvió a agriarse a mediados de semana, cuando las acciones del Credit Suisse Group AG se desplomaron más de un 30% antes de interrumpir su cotización. El sector bancario europeo se desplomó en medio de temores de contagio, y no fue hasta que el Banco Nacional Suizo (SNB) y la Autoridad Suiza de Supervisión de los Mercados Financieros (FINMA) anunciaron a última hora del miércoles que Credit Suisse cumplía los requisitos de capital impuestos a los bancos y que se le proporcionarían liquidez en caso necesario. Credit Suisse se desplomó después de que su máximo accionista, el presidente del Banco Nacional Saudí, Ammar Al Khudairy, descartara prestar ayuda financiera a la empresa.

Por último, el jueves, varios grandes bancos estadounidenses inyectaron 30.000 millones de dólares en depósitos en el First Republic Bank (FRC.N), también aquejado de problemas de liquidez, en un momento en que los depositantes se apresuraban a sacar sus ahorros de la entidad.

La contingencia está lejos de terminar, y los mercados oirán hablar de más problemas de capital en los próximos días.

El Banco Central Europeo ya pasó

A pesar de las turbulencias bancarias, el Banco Central Europeo (BCE) subió sus tipos de referencia en 50 puntos básicos (pb). El comunicado que acompañaba a la subida indicaba que los responsables políticos preveían una inflación media del 4.6% en 2023, mientras que el crecimiento se aceleraría hasta el 1.6% tanto en 2024 como en 2025. El comunicado incluía una línea en la que se señalaba que "las nuevas proyecciones macroeconómicas de los expertos del BCE se finalizaron a principios de marzo, antes de la reciente aparición de tensiones en los mercados financieros".

La presidenta Christine Lagarde pronunció un discurso tras la decisión del BCE y comenzó diciendo que los bancos europeos son resistentes. Añadió que los responsables políticos vigilan de cerca "las actuales tensiones en los mercados", y añadió que están preparados para responder cuando sea necesario para preservar la estabilidad de precios y la estabilidad financiera en la zona euro.

Lagarde también dijo que no había compensación entre la estabilidad de precios y la estabilidad financiera después de subir las tasas a pesar de la agitación del sector bancario, remarcando claramente que el banco central sigue centrándose en abordar la cuestión de la estabilidad de los precios. El EUR/USD luchó por encontrar una dirección mientras los inversores trataban de sacar algo en claro de sus palabras, rondando el nivel de 1.0600 después de que se asentara el polvo.

La batalla por mantener el optimismo se reanudó el viernes, pero fracasó estrepitosamente después de que el SVB anunciara oficialmente la quiebra, mientras que las acciones del First Republic caían con fuerza, arrastrando a los mercados bursátiles a la baja.

A la espera de la Reserva Federal

La Reserva Federal de Estados Unidos anunciará su decisión de política monetaria el próximo miércoles. Los mercados financieros anticipaban una subida de tasas de 50 puntos básicos antes de que se desencadenara la crisis bancaria, en medio del testimonio de línea dura del presidente Jerome Powell. Sin embargo, en el momento de escribir, la herramienta FedWatch del CME muestra unas probabilidades del 76% para una subida de 25 puntos básicos, mientras que las probabilidades de una subida de 50 puntos básicos ya están descartadas. ¿Seguirá siendo agresiva la Fed o se volverá cautelosa para evitar un caos mayor?

El banco central estadounidense podría salir perdiendo, ya que si opta por una subida de 50 puntos básicos, añadiría presión a unas instituciones financieras que ya se encuentran en una situación de tensión. Sin embargo, si optan por un movimiento más discreto, estarán diciendo a los mercados que están preocupados y también podrían alimentar la crisis mientras lidian con altas presiones inflacionistas durante más tiempo.

Más allá de la decisión de la Fed, el calendario macroeconómico incluirá las estimaciones preliminares de los PMI de S&P Global para marzo, que miden la salud empresarial en las principales economías. En EE.UU. también se publicarán los pedidos de bienes duraderos de febrero, que se espera aumentaran un 0.3% intermensual.

Perspectiva técnica del EUR/USD

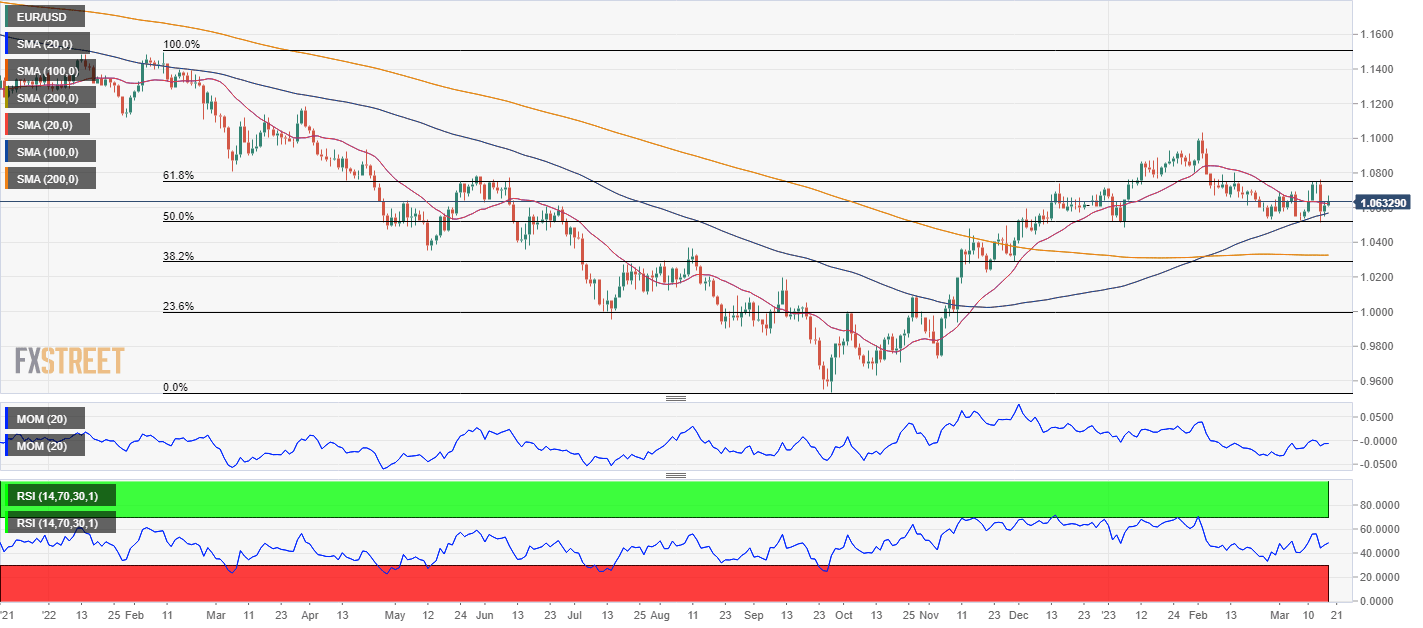

A pesar de un rango de negociación volátil, el par EUR/USD se mantuvo dentro de los niveles de Fibonacci por cuarta semana consecutiva. El mínimo semanal se estableció justo en el 50% de retroceso de la caída anual de 2022, en 1.0515, mientras que los vendedores se situaron en torno a 1.0745, el 61.8% de retroceso de la misma caída. Actualmente el par cotiza a medio camino entre dichos niveles, y uno de ellos tendría que romperse para ver un movimiento direccional más claro.

El gráfico semanal muestra que el retroceso perdió impulso, con los indicadores técnicos estabilizándose en niveles positivos. Además, el par está terminando la semana por encima de la media móvil simple (SMA) de 20 semanas, que actualmente proporciona un soporte dinámico en torno a 1.0590. Por su parte, la SMA 100 gana tracción bajista muy por encima del nivel actual y amplía la distancia con la SMA 200.

El gráfico diario también sugiere que el par sigue buscando dirección. El indicador Momentum oscila en torno a su línea media, mientras que el RSI apunta al alza, pero en torno al nivel de 48. Mientras tanto, la SMA de 100 días con pendiente alcista ofrece soporte en 1.0560, pero el par está luchando actualmente para superar una SMA 20 ligeramente bajista. La ausencia de fuerza direccional es evidente, y los participantes del mercado sólo pueden esperar que el anuncio de la Fed ponga fin al empate.

El soporte inmediato se sitúa en torno a 1.0590, seguido del mencionado nivel de Fibonacci en 1.0515. Una ruptura por debajo de este último debería desencadenar un descenso más relevante, inicialmente hacia la zona de 1.0400. Por otro lado, es probable que los bajistas sigan defendiendo la zona de 1.0740/50, aunque probablemente se estén acumulando grandes stops justo por encima de la zona. Si se activan, la zona de 1.0820/40 entrará en escena.

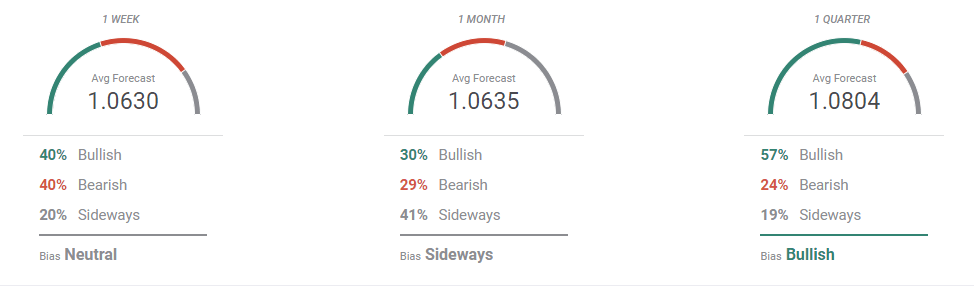

EUR/USD Encuesta de Previsión de Divisas

La Encuesta de Previsión de Divisas de FXStreet refleja la postura neutral de los inversores en el EUR/USD. El par se sitúa en torno al nivel actual en las perspectivas semanal y mensual, sin diferencias significativas entre alcistas y bajistas. En la perspectiva más amplia, los alcistas toman el control, ya que el 57% de los expertos encuestados apuestan por objetivos más altos, con el par situado de media en 1.0804.

El gráfico de resumen general muestra que las medias móviles semanales y mensuales son planas, aunque las más largas ganan fuerza alcista, dirigiéndose al alza por encima de 1.0800. La mayoría de los objetivos potenciales se acumulan en torno a 1.0900, mientras que los posibles mínimos se sitúan en niveles superiores a los de la semana anterior.

Autor

Valeria Bednarik

FXStreet

Valeria Bednarik ha estado activa en los mercados financieros desde el año 2003, especializada en el Mercado Internacional de Divisas. Se graduó en la Universidad Católica del Salvador, en Argentina, centrándose en gestión de costes e impuestos.