Nos preguntamos si los inversores en dividendos deberían considerar la diversificación hacia los mercados emergentes.

¿Qué le viene a la mente cuando piensa en invertir en rentas? Probablemente empresas maduras, sectores tradicionales, mercados desarrollados y bajo crecimiento.

Aunque las estrategias tradicionales de renta variable de los mercados desarrollados siguen teniendo su lugar en las carteras, creemos que hay razones de peso para diversificarse en los mercados emergentes.

Aunque en el pasado se consideraba que los inversores en dividendos no tenían mucho donde elegir, hoy en día el universo de los mercados emergentes ofrece rentas increíblemente variadas y atractivas a medida que se profundiza en sus mercados de capitales.

Datos sobre dividendos

El número de empresas de los mercados emergentes que pagan dividendos creció significativamente en los diez años comprendidos entre 2001 y 2011*. De hecho, actualmente el 90% de las empresas de estos mercados pagan dividendos*.

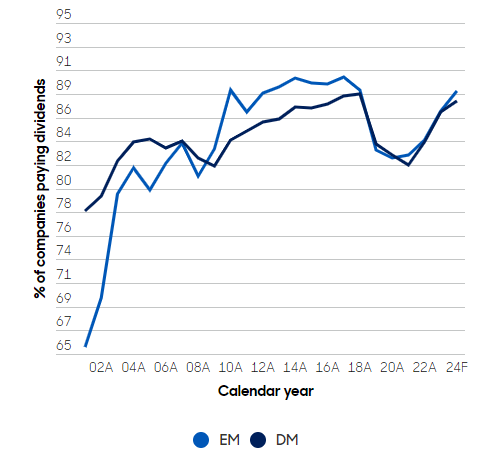

Como puede verse en el Gráfico 1, la proporción de empresas de mercados emergentes que pagan dividendos es prácticamente igual a la de los mercados desarrollados (según Jefferies, enero de 2024). Además, lo que es más significativo, es que casi el 40% de las compañías de los mercados emergentes pagan un dividendo superior al 3% (Bloomberg, octubre de 2023).

Gráfico 1 Universo MSCI - empresas que pagan dividendos

La proporción de empresas de mercados emergentes con dividendos aumentó significativamente durante el inicio de la década anterior

Utilizamos el universo MSCI tal y como existía en el pasado. Basado en el rendimiento en moneda local. Dividendos brutos reinvertidos sin tener en cuenta el impacto de los impuestos. Sólo con fines ilustrativos. Fuente: FactSet, Jefferies Equity Research, enero de 2024

En nuestra opinión, el pago de dividendos indica una mentalidad orientada al accionista por parte de la dirección de la empresa, y un enfoque perspicaz de la asignación de capital.

En los mercados emergentes, la rentabilidad no excluye el crecimiento

No es infrecuente que los inversores asuman que, dado que las estrategias de rentas se asocian a veces con empresas maduras, invertir en dividendos significa perder oportunidades de crecimiento.

Sin embargo, creemos que en los mercados emergentes esto no es así. Los sólidos fundamentales empresariales y el buen crecimiento económico subyacente hacen que los dividendos hayan crecido mucho más rápido en los mercados emergentes que en los mercados desarrollados desde principios de la década de 2000. Esto se ha traducido en una tasa compuesta de crecimiento anual (CAGR, por sus siglas en inglés) del 12% durante los últimos 20 años, como se ilustra en el Gráfico 2.

Gráfico 2: Regiones MSCI - crecimiento de los dividendos desde 2003

-638545677430896860.png)

CAGR de dividendos de los últimos 20 años (03A-22E):

MD = 7.5% ME = 12.1% EE.UU. = 8.3% CA Europa = 5.7% AsiaxJ = 11.2% Japón = 10.2

Índice de dividendos recalculado a 100 (moneda local, universo actual). Agregado ascendente con ajuste de free float en términos interanuales comparables para el universo MSCI actual. Fuente: FactSet, Jefferies Equity Research, enero de 2024. Sólo con fines ilustrativos

Reparto de dividendos

Aunque muchos inversores entienden perfectamente que los ingresos son una parte fundamental de la rentabilidad a lo largo del tiempo, es algo a lo que quizá se haya prestado menos atención en el contexto de los mercados emergentes.

No obstante, la oportunidad es tan importante para las empresas de mercados emergentes como para las de los desarrollados. El gráfico 3 muestra los dos componentes de la rentabilidad total del índice MSCI EM en los últimos 22 años: la rentabilidad de los precios y los dividendos.

Muestra, además, que la rentabilidad de los dividendos en los mercados emergentes desde 2000 ha sido una de las más altas frente a otras regiones. El componente de rentabilidad de los precios, que representa la mitad de la rentabilidad de los inversores, está dominado por el crecimiento de los beneficios, que a su vez impulsa el crecimiento de los dividendos. La otra mitad de la rentabilidad de los inversores procede del efecto compuesto del pago de dividendos.

El crecimiento de los beneficios y la capitalización de los dividendos en los mercados emergentes significa que los inversores activos pueden combinar el crecimiento de los dividendos y unos ingresos elevados, a veces en una sola acción. Las características de crecimiento superior de los dividendos de los mercados emergentes (tanto por el crecimiento subyacente de los flujos de caja como por el aumento de los pagos) es una tendencia que esperamos que continúe.

Además, la cobertura de los dividendos en los mercados emergentes tiende a ser superior, con balances más saneados que respaldan aún más el crecimiento de las ratios de reparto.

Gráfico 3: Regiones MSCI - % de rentabilidad total en moneda local desde diciembre de 2000

-638545679328593962.png)

Los mercados emergentes, Asia (sin Japón) y Australia tienen la mayor contribución de los dividendos a su rentabilidad total desde diciembre de 2000.

Utilizamos el universo MSCI tal como existía en el pasado. Basado en el rendimiento en moneda local. Dividendos brutos reinvertidos sin tener en cuenta el impacto de los impuestos. Fuente: FactSet, Jefferies Equity Research, enero de 2024

Reflexiones finales

Creemos que el universo de los mercados emergentes ofrece diversas oportunidades de ingresos en distintos sectores y geografías, así como empresas dinámicas con potencial para generar resultados de inversión valiosos para los clientes.

Además, las tendencias analizadas en el artículo parecen reforzar los argumentos a favor de la inversión, lo que sugiere que estos activos podrían resultar atractiva para los inversores activos en renta que buscan una sólida rentabilidad total.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.