El saneamiento de las finanzas públicas de Francia, previsto para después de la crisis energética y del COVID, corre el riesgo de verse aplazado a la vista de los resultados más probables de las elecciones legislativas, con consecuencias potencialmente importantes para la confianza de los inversores de la zona euro.

La alternativa de un parlamento sin mayoría, lo que en el Reino Unido se conoce como un Hung Parliament, o una victoria absoluta de la extrema derecha de la Agrupación Nacional (RN, por sus siglas en francés) reducirían en cualquier caso la perspectiva de reformas que tenían como objetivo aumentar el crecimiento y reducir costes, añadiendo presión al rating crediticio de Francia (AA/Perspectiva Negativa).

La primera vuelta de las elecciones legislativas anticipadas se saldó con significativos avances de la Agrupación Nacional y de la alianza de izquierdas Nuevo Frente Popular, ambos partidarios de políticas fiscales expansivas. Los resultados también implican que el partido político del presidente Emmanuel Macron y sus aliados cercanos serán incapaces de construir una mayoría viable en el parlamento.

La configuración final de la próxima Asamblea Nacional tras la segunda vuelta del 7 de julio aún no está clara. Las retiradas de candidatos de izquierdas y centristas para frenar los avances de la extrema derecha reducen las posibilidades de un gobierno de mayoría absoluta de Agrupación Nacional, lo que favorece la hipótesis de un parlamento sin mayoría.

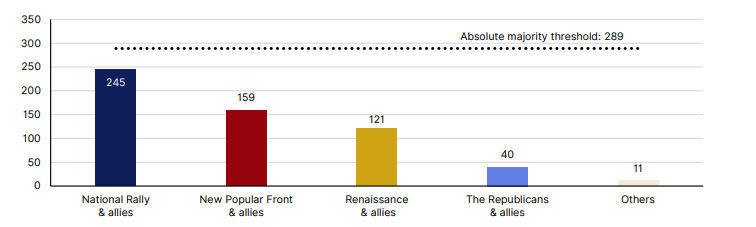

Gráfico 1: Las últimas proyecciones apuntan a un parlamento sin mayoría

Número de escaños por gran bloque político en la Asamblea Nacional francesa

Fuente: Le Grand Continent, Scope Ratings

El aumento constante de la deuda pública sigue siendo el principal reto crediticio de Francia

Nosotros hemos subrayado que la tensión de las finanzas públicas francesas y la elevada polarización política ya limitan el margen de maniobra del Estado, que es precisamente el riesgo que reforzará cualquiera de los dos resultados parlamentarios.

Las políticas fiscales expansivas que proclama gran parte del espectro político de Francia restringen así la perspectiva de que se produzca una reducción significativas de la deuda pública en los próximos años, lo que limita la capacidad del país para resistir futuros choques. De hecho, sea cual sea el resultado de la segunda vuelta, la trayectoria fiscal esbozada en el programa de estabilidad de 2024, con un déficit presupuestario que vuelva a situarse por debajo del 3% del PIB en 2027, está desfasada. Cualquier nuevo Gobierno tendrá un margen fiscal limitado debido al todavía elevado déficit fiscal de Francia (5,5% del PIB en 2023) y al volumen de deuda pública (110,6% del PIB).

Las consecuencias de las elecciones para las finanzas públicas dependerán de las prioridades políticas del próximo gobierno, de su capacidad para aplicarlas y de la respuesta de las instituciones de la UE, así como de la reacción del mercado y de la magnitud y persistencia asociadas de cualquier nuevo debilitamiento de las condiciones de financiación.

Un Parlamento en desacuerdo podría limitar la desviación fiscal, pero frenar el impulso reformista

Los resultados de la primera vuelta muestran que Francia puede enfrentarse a un periodo de estancamiento político, con la posibilidad de que ni la Agrupación Nacional ni el Nuevo Frente Popular consigan la mayoría absoluta tras la segunda vuelta. Aunque esta configuración podría complicar el proceso de aprobación del presupuesto de 2025, probablemente reduciría los riesgos de desviación fiscal asociados a las políticas fiscales expansivas de ambos grupos, sobre las que han hecho campaña.

El procedimiento de déficit excesivo lanzado recientemente por la Comisión Europea contra Francia y las reacciones de los mercados de capitales constituyen posibles barreras contra un mayor aumento del déficit presupuestario francés. Aun así, los escenarios plausibles para la votación del domingo dejan una baja probabilidad de que el déficit fiscal mejore materialmente en los próximos años.

La incertidumbre política también pesa sobre las perspectivas de crecimiento de Francia, pronosticadas por última vez por Scope en un 0,8% en 2024 y un 1,3% en 2025. A corto plazo, es probable que el aumento de la incertidumbre económica lastre la confianza empresarial. A medio y largo plazo, es probable que un gobierno débil sea incapaz de lograr avances importantes en las reformas estructurales necesarias para aumentar el potencial de crecimiento.

Las condiciones de financiación de la UE y el programa de reformas podrían verse aún más afectados por las incertidumbres francesas

Las incertidumbres postelectorales de Francia han afectado al resto de Europa en forma de un entorno de aversión al riesgo. Algo que se ha manifestado en un aumento de los costes de financiación para estados de la zona del euro en relación con los bonos del tesoro de Alemania (calificación AAA/Perspectiva estable) tras la decisión de Macron de convocar las elecciones legislativas anticipadas.

Sin embargo, hasta la fecha los efectos indirectos han sido modestos. Mientras tanto, los países de fuera de la zona euro, como Reino Unido (AA/Estable), incluso se han beneficiado de las entradas de inversores extranjeros.

Gráfico 2: Agitación política en Francia, pero las repercusiones en la zona euro son modestas hasta ahora

Bono de referencia a 10 años, rendimientos (%, izda.), diferencial con el bund alemán a 10 años (pb, dcha.)

-638556908121355494.png)

Los próximos acontecimientos políticos y legislativos en Francia pueden afectar negativamente al alcance y el ritmo del programa de reformas de la UE, incluidos los avances en la profundización del mercado único, la Unión de Mercados de Capitales y el volumen y las prioridades del próximo presupuesto de la UE. Además, la credibilidad del marco fiscal de la UE recientemente adoptado también podría verse puesta a prueba por las prioridades políticas del próximo gobierno francés.

Nuestra próxima fecha de publicación prevista para la calificación soberana de Francia es el 18 de octubre de 2024.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.