Este artículo ha sido escrito por John Butler, estratega macroeconómico en Wellington Management

Una de las conclusiones de nuestro trabajo estructural, destacada en las perspectivas económicas mundiales para 2023, es que es probable que los ciclos macroeconómicos sean más extremos, frecuentes y comprimidos a medida que los bancos centrales se conviertan en una fuente adicional de volatilidad, en lugar de un compresor. Una implicación macroeconómica clave de esta conclusión es la probable mayor divergencia cíclica entre países y la necesidad de diferentes respuestas de los bancos centrales.

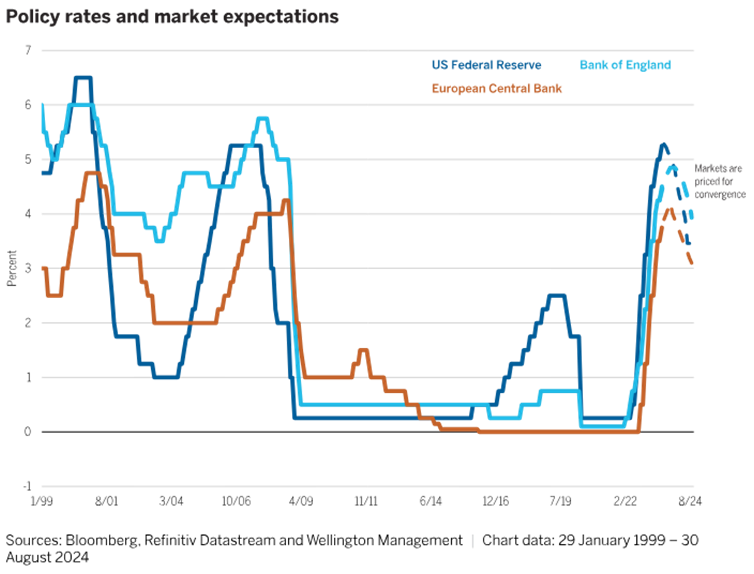

Sin embargo, el mercado no parece estar de acuerdo y actualmente prevé una convergencia cíclica continuada (gráfico 1), lo que supone que se mantendrá el patrón histórico que se ha formado desde finales de los años noventa.

A pesar de los actuales precios de mercado, creemos que muchos de los factores que contribuyeron a la convergencia de los bancos centrales en las tres últimas décadas han terminado o han empezado a invertirse. En consecuencia, esperamos que cambien las interrelaciones entre los países, las políticas de los bancos centrales y los precios de mercado, creando oportunidades potencialmente atractivas para la gestión activa de carteras y la selección de valores.

Nuestro punto de vista cuestiona muchos de los supuestos inherentes que se mantuvieron durante las últimas décadas, en particular:

- El crecimiento mundial ha sido una expresión del consumidor estadounidense - El crecimiento mundial ha convergido significativamente desde finales de la década de 1990, con la formación de una clara cadena de suministro. EE.UU. ha sido el comprador dominante de bienes de consumo de China, así como de bienes de capital de Alemania y Japón. Como resultado, cuando el ciclo estadounidense giraba, el resto del mundo le seguía generalmente con retraso. Esto también significaba que los bancos centrales seguían el ejemplo de la Reserva Federal de EE.UU. (Fed). Sin embargo, es probable que esto cambie, ya que nuestros análisis sugieren que estamos volviendo a un entorno en el que el modelo de crecimiento de los grandes actores económicos, en particular Europa, Japón y China, está pasando de las exportaciones a una mayor demanda interna. Y hay indicios claros de que el sector servicios en cada una de estas regiones, más que el manufacturero, lidera ahora el crecimiento.

- Los flujos de capital derivados de la globalización han forzado la convergencia de las políticas de los bancos centrales - En la era de la globalización impulsada por el consumo estadounidense, si un banco central se alejaba demasiado de la Reserva Federal, la moneda se apreciaba y actuaba de hecho como un lastre para el crecimiento de las exportaciones. De cara al futuro, pensamos que la actitud de las autoridades monetarias ante la fortaleza de la moneda cambiará cuando la inflación sea alta en lugar de percibirse como peligrosamente baja. A modo de ejemplo reciente, el Banco Nacional de Suiza abandonó por completo los tipos de interés negativos a mediados de 2022 y, desde entonces, ha permitido que el franco suizo se fortalezca frente a una amplia cesta de divisas de mercados desarrollados para combatir la resurgente inflación. Aunque, en el momento de escribir estas líneas, el Banco de Japón sigue manteniendo su política de tipos negativos, creemos que está en proceso de pivotar hacia una política más restrictiva (abandonando potencialmente la política de tipos negativos y el control de la curva de rendimientos) a medida que las presiones inflacionistas "sostenibles" sigan aumentando en Japón.

- Falta de pensamiento independiente entre los bancos centrales - Los principales bancos centrales fuera de EE.UU. se han acostumbrado a seguir el ejemplo de la Fed y a reflejar su función de reacción. Esto puede no ser un problema en una época de baja inflación, pero será mucho más difícil esconderse dentro del "rebaño" en el mundo actual, especialmente cuando la inflación de algunos países es alta. Europa, por ejemplo, está mucho menos afectada que EE.UU. por las recientes turbulencias del sector bancario, y el Banco Central Europeo (BCE), en particular, tiene más terreno que recorrer antes de estar dispuesto a hacer una pausa en las subidas de tipos. Por el contrario, la dinámica de finales de ciclo de la economía estadounidense nos sugiere que la Reserva Federal está cerca del final de su ciclo de subidas.

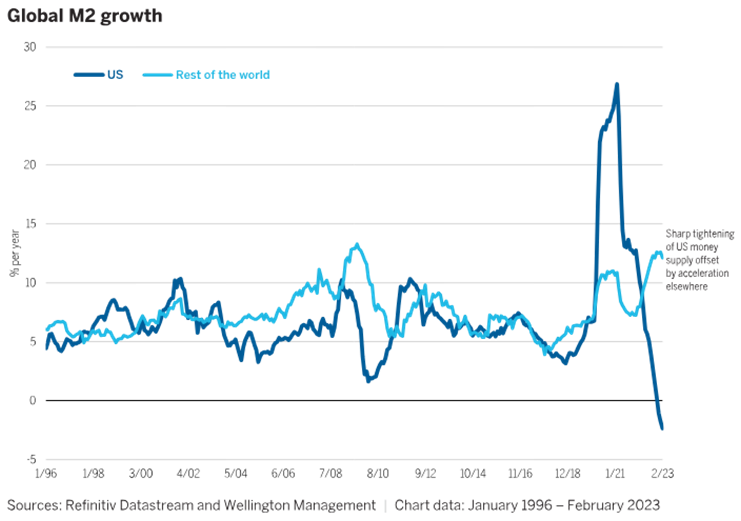

El gráfico 2 muestra un ejemplo de esta creciente divergencia. Muestra que la reciente aceleración de la oferta monetaria mundial -definida como liquidez y depósitos redimibles a más corto plazo (M2)- en China, Europa y Japón ha compensado con creces la contracción en Estados Unidos.

La hipótesis de convergencia cíclica del mercado podría verse cuestionada.

Los indicadores de actividad mundial de los mercados desarrollados sugieren una resistencia a corto plazo, pero esperamos que surjan signos de divergencia y que Estados Unidos deje de marcar el ritmo. Tras la crisis financiera mundial, las autoridades monetarias de varios países imitaron de hecho a la Reserva Federal y, en menor medida, al BCE, aunque el origen de sus problemas era diferente. Como resultado, esos países -por lo general economías pequeñas y abiertas- terminaron con una inflación más alta en relación con EE.UU. y la zona del euro. En un mundo de baja inflación mundial, estas presiones sobre los precios elevaron los costes de la vivienda y el apalancamiento de los hogares. Estos efectos adversos de la convergencia de la política monetaria tuvieron menos impacto a nivel mundial, ya que se trataba de economías pequeñas.

Mientras la crisis bancaria estadounidense no se transforme en un problema bancario mundial, otros países que sigan rápidamente la respuesta de la Reserva Federal al problema actual volverán a enfrentarse a las consecuencias: por citar una, tendrán más probabilidades de encajar una inflación elevada a medio plazo. Por eso creemos que algo falla en la actual fijación de precios entre mercados. O bien la actual fijación simétrica de precios en los mercados, que supone que los bancos centrales seguirán automáticamente un posible recorte de la Reserva Federal, es errónea, o bien, si es correcta y los bancos centrales vuelven a tomar ejemplo de las medidas de política de la Reserva Federal, esta convergencia injustificada de las políticas podría dar lugar a primas de riesgo más elevadas en el tramo largo de las curvas de rendimiento en varios países. El precio actual de la parte larga de sus curvas está fuera de lugar dada la magnitud de las implicaciones, con el potencial de un rendimiento significativamente inferior al de EE.UU. en toda una serie de activos. Algo tiene que cambiar.

Este material y su contenido no pueden ser reproducidos o distribuidos, total o parcialmente, sin el consentimiento expreso por escrito de Wellington Management. Este documento está destinado únicamente a fines de comercialización. No constituye una oferta a nadie, ni una solicitud de nadie, para suscribir participaciones o acciones de ningún Fondo de Wellington Management ("Fondo"). Nada de lo contenido en este documento debe interpretarse como un consejo, ni es una recomendación para comprar o vender valores. La inversión en el Fondo puede no ser adecuada para todos los inversores. Las opiniones expresadas en este documento son las del autor en el momento de su redacción y están sujetas a cambios sin previo aviso. Las acciones/participaciones del Fondo se ofrecen únicamente en las jurisdicciones en las que dicha oferta o solicitud es legal. El Fondo sólo acepta clientes profesionales o inversiones a través de intermediarios financieros. Consulte los documentos de oferta del Fondo para conocer otros factores de riesgo, la información previa a la inversión, el último informe anual (y el informe semestral) y, en el caso de los Fondos OICVM, el último Documento de datos fundamentales para el inversor (KIID) antes de invertir. Para cada país en el que los Fondos OICVM están registrados para la venta, el folleto y el resumen de los derechos del inversor en inglés, y el KIID en inglés y en una lengua oficial, están disponibles en www.wellington.com/KIIDs. En el caso de las clases de acciones/participaciones registradas en Suiza, los documentos de oferta del Fondo en inglés, francés y francés suizo pueden obtenerse del Representante y Agente de Pagos local - BNP Paribas Securities Services, Selnaustrasse 16, 8002 Zúrich, Suiza. Wellington Management Funds (Luxembourg) y Wellington Management Funds (Luxembourg) III SICAV están autorizadas y reguladas por la Commission de Surveillance du Secteur Financier y Wellington Management Funds (Ireland) plc está autorizada y regulada por el Central Bank of Ireland. El Fondo puede decidir poner fin a los acuerdos de comercialización de acciones/participaciones en un Estado miembro de la UE avisando con 30 días hábiles de antelación. En el Reino Unido, emitió Wellington Management International Limited (WMIL), una empresa autorizada y regulada por la Financial Conduct Authority (número de referencia: 208573). En Europa (ex. Reino Unido y Suiza), emitido por Wellington Management Europe GmbH, que está autorizada y regulada por la Autoridad Federal de Supervisión Financiera de Alemania (BaFin). Las acciones del Fondo no podrán distribuirse ni comercializarse en modo alguno entre los inversores minoristas o semiprofesionales alemanes si el Fondo no está admitido para su distribución a estas categorías de inversores por la BaFin.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.