Los resultados desiguales de los principales fabricantes de automóviles europeos no han contribuido a modificar las perspectivas crediticias negativas del sector automovilístico, a pesar de las tendencias alentadoras de algunos fabricantes de equipos originales (OEM).

Los difíciles vientos en contra a los que se enfrenta el sector se mantienen sin cambios. los equipos directivos se enfrentan a un entorno operativo volátil y a retos estructurales a pesar de que la mayoría de los fabricantes europeos de equipos originales se benefician de la gestión conservadora de sus balances y de una amplia liquidez, lo que constituye un importante amortiguador frente a los problemas a corto y medio plazo.

La creciente incertidumbre rodea a la política comercial estadounidense, cuya volatilidad está perturbando las cadenas de suministro en Norteamérica. Los fabricantes de gama alta, como BMW y Mercedes-Benz, que tienen una mayor presencia manufacturera en EE.UU., están relativamente mejor posicionados para absorber las repercusiones de los aranceles que los OEM basados en la exportación, como Stellantis.

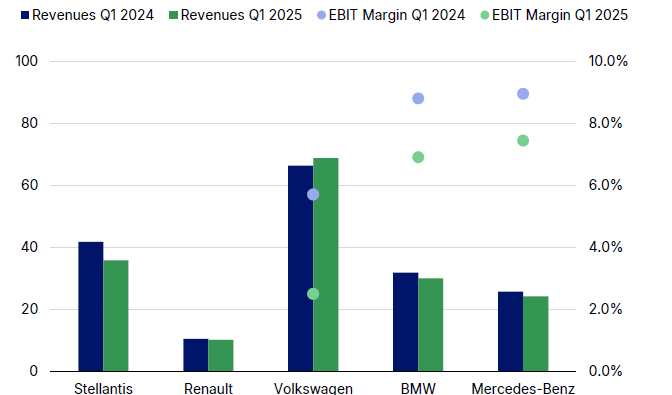

Gráfico 1: Los OEM europeos sienten la presión de las ventas, la rentabilidad se reduce

Ingresos (miles de millones de euros), margen EBIT* en las operaciones de automoción/industria (1T 2025 vs 2024)

Stellantis y Renault no revelaron los márgenes EBIT del primer trimestre de 2025. Fuente: informes de las empresas, Scope Ratings

La rentabilidad del primer trimestre se vio presionada, con la mayoría de los fabricantes de equipos tuvieron unos ingresos planos o a la baja

Incluso si los actuales aumentos de los aranceles resultan finalmente ser temporales, como sugieren las recientes intervenciones del Tribunal Supremo de EE.UU., el impacto en los resultados de la industria en el primer semestre de 2025 será sustancial. Esta volatilidad pone de relieve la importancia estratégica de la capacidad de diversificación de los OEM europeos, tanto en lo que respecta al alcance del mercado como a la distribución geográfica de sus actividades industriales, que se convertirá en un factor diferenciador cada vez más importante.

Los equipos directivos de los OEM se enfrentaron a importantes presiones sobre la tesorería derivadas de múltiples factores antes de la subida de aranceles en EE.UU. Uno de los retos más importantes es lo difícil que se ha vuelto el mercado automovilístico chino. En su día fue una fuente constante de beneficios, sobre todo para los fabricantes alemanes. La intensificación de la competencia en el mercado chino, cada vez más dominado por los vehículos eléctricos, está erosionando la cuota de mercado local y la rentabilidad de los fabricantes europeos, a medida que los vehículos eléctricos e híbridos fabricados por competidores chinos de menor coste sustituyen a los coches con motor de combustión interna.

Estas presiones se reflejaron claramente en los resultados del primer trimestre y en las previsiones de los fabricantes, o en la falta de ellas. Tanto Mercedes-Benz como Stellantis suspendieron las previsiones anunciadas para 2025.

El primer trimestre de 2025 reflejó los crecientes problemas de rentabilidad en todo el sector automovilístico europeo, con los ingresos bajo presión y la rentabilidad mermada tanto en los OEM de gran volumen como Volkswagen y Stellantis -los fabricantes con las mayores cuotas del mercado europeo- como en los OEM premium BMW y Mercedes-Benz.

Por ejemplo, Stellantis, propietario de las marcas Chrysler y Jeep, sintió el impacto del aumento de los aranceles estadounidenses en sus ingresos y volúmenes en Estados Unidos, así como la débil demanda en Europa en líneas como Fiat, Opel y Peugeot. En BMW, el crecimiento de los ingresos en Europa y EE.UU. se vio contrarrestado por la escasa demanda en China y el impacto del aumento de los aranceles sobre los vehículos eléctricos fabricados en China e importados a la UE.

Crecimiento de las ventas de vehículos eléctricos en Europa en un contexto de presión para relajar la normativa

El crecimiento desigual de las ventas en el segmento de los vehículos eléctricos -desde los híbridos hasta los de batería-, la incertidumbre arancelaria en el mercado estadounidense y la evolución de la normativa europea para eliminar las emisiones de tubos de escape siguen siendo preocupaciones centrales para la industria automovilística europea.

La industria se centra cada vez más en la electrificación, tanto para cumplir los estrictos objetivos de emisiones de la UE como para presionar en favor de la suavización de esos requisitos.

Entre las propuestas que se están debatiendo figuran la ampliación del plazo para los vehículos eléctricos nuevos o la flexibilización de las normas para los coches más pequeños, un segmento en el que los fabricantes europeos tienen una ventaja competitiva, especialmente Renault y algunas marcas de Stellantis como Citroën y Fiat. En la actualidad, los vehículos eléctricos representan alrededor del 15% del mercado europeo, muy por debajo del nivel necesario para alcanzar los actuales objetivos de la UE en materia de emisiones de CO2.

Las ventas de vehículos eléctricos de los fabricantes de equipos originales europeos fueron dispares en todas las marcas y regiones durante el primer trimestre. Renault y VW crecieron en Europa, donde Tesla, especializada en vehículos eléctricos (VE), ha perdido cuota de mercado, pero las ventas de VE de VW siguieron disminuyendo en China. En EE.UU., las ventas de VE de Stellantis cayeron. Las de VW y BMW aumentaron.

Los resultados de VW mostraron el coste de su impulso al VE. Uno de cada cinco coches vendidos en Europa era totalmente eléctrico, pero la rentabilidad operativa global se redujo al 4.7%, frente al 6% del primer trimestre del año pasado, tras los ajustes por provisiones extraordinarias no monetarias.

Las baterías son cada vez más baratas, pero los fabricantes se centran más en desarrollarlas internamente o en crear empresas conjuntas con socios estratégicos para reducir aún más los costes.

Los OEM se enfrentan a la incertidumbre comercial de EE.UU.

El aumento de los aranceles estadounidenses está provocando respuestas urgentes de la industria para gestionar las interrupciones de las cadenas de suministro y salvaguardar los márgenes. Varios fabricantes de equipos originales están trasladando algunas de sus plantas de producción a Estados Unidos. Mercedes-Benz, por ejemplo, tiene previsto trasladar a EE.UU. la producción de su vehículo deportivo utilitario GLC, y Stellantis la de algunos modelos de Jeep. Sin embargo, estos traslados requieren una inversión significativa en las instalaciones existentes, que muchos fabricantes de equipos originales pueden no considerar económicamente justificable a corto plazo.

El mayor impacto del nuevo régimen arancelario de EE.UU. sobre los OEM recae en gran medida sobre las empresas que dependen especialmente de las exportaciones de vehículos y equipos de Canadá, México y Europa a EE.UU. debido a la limitada capacidad de producción local, como Stellantis o la unidad de coches deportivos de Volkswagen, Porsche. Fabricantes de equipos originales de todo el mundo han realizado importantes inversiones en México, que actualmente es el mayor exportador de vehículos a EE.UU., con más de 2.9 millones de automóviles enviados anualmente.

Empresas como BMW, Mercedes-Benz y Volkswagen tienen fábricas en EE.UU., lo que les da cierto margen para absorber el impacto de unos aranceles más altos.

Los recientes acuerdos comerciales, como el acordado entre EE.UU. y el Reino Unido, pueden aliviar la presión sobre la industria y allanar el camino hacia un acuerdo más amplio entre EE.UU. y la UE. Sin embargo, los aranceles de importación estadounidenses seguirán siendo más elevados que antes de que Donald Trump volviera a la Casa Blanca.

Los resultados del segundo trimestre de los OEM europeos reflejarán las presiones arancelarias y del mercado; la solidez subyacente sigue presente

Tras un primer trimestre difícil, es poco probable que los resultados del segundo trimestre de los OEM europeos sean mucho mejores debido a la incertidumbre arancelaria, los costes de la transición de los vehículos eléctricos y la debilidad de la demanda china en un contexto de creciente competencia. Es probable que estos factores en contra lastren los beneficios y los flujos de caja durante el primer semestre, o incluso durante todo el año 2025.

Esperamos que los márgenes EBTIDA ajustados del sector fluctúen entre el 4% y el 12% hasta 2027, reflejando el comportamiento mixto del sector. En el extremo inferior se situará Stellantis, con un margen de sólo el 4% debido a su gran exposición al mercado estadounidense y a su limitada capacidad de producción local. En el extremo superior estaría VW, con una rentabilidad respaldada por su diversificación por productos y regiones. Mercedes-Benz, un fabricante de equipos originales de gama alta con gran presencia en EE.UU., registrará probablemente un margen de entre el 8% y el 10% a medio plazo, por debajo del 15% de los últimos años.

A largo plazo, la solidez subyacente de los balances de los OEM europeos sigue siendo una buena plataforma para adaptarse al cambio y absorber las perturbaciones. Esto es especialmente cierto en el caso de los fabricantes con ramas de financiación cautiva integradas (Mercedes, BMW, Volkswagen), que mejoran la liquidez interna y la generación de efectivo. Los OEM centrados en el mercado de masas (Renault y Stellantis), más dependientes de las empresas conjuntas con terceros, sólo se benefician indirectamente del flujo de dividendos y de los costes operativos compartidos.

Prevemos que en el periodo 2025-2027 los OEM europeos mantendrán su posición de tesorería neta y amplias reservas de liquidez (>200%) a pesar de los retos actuales. Además, los OEM europeos seguirán generando flujo de caja operativo libre a medio plazo gracias a una gestión disciplinada del capital circulante y el capex, junto con unas políticas de dividendos prudentes.

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: Las compras tibias mantienen al par a flote

El EUR/USD se recuperó de un mínimo intradía de 1.1446, cotizando actualmente en torno a 1.1480. Los funcionarios del BCE siguen insinuando el final del ciclo de flexibilización. El par se mantiene en un rango estrecho con una postura técnica neutral a corto plazo.

La Libra cede ganancias mientras el BoE mantiene las tasas de interés estables, con una mayoría de 7-3

La Libra enfrenta presión de venta frente a sus principales pares el jueves, ya que el Banco de Inglaterra mantiene las tasas de interés en el 4.25%.

USD/JPY Pronóstico: Los toros están probando 145.35, apuntando a niveles más altos

Por encima de la zona de 145.35, los próximos objetivos están en 146.15 y 147.25.

Siete eventos fundamentales para la semana: La guerra entre Irán e Israel y la Fed avivarán los mercados

¿Cuándo recortará la Reserva Federal (Fed) las tasas de interés? Esa pregunta compite con la guerra Israel-Irán y el destino de los aranceles que Estados Unidos impone.

¿Encarecerá los préstamos hipotecarios la pausa en las tasas de interés de la Fed?

¿Qué pasaría si las altas tasas de interés no fueran un paréntesis, sino la nueva normalidad?