Si las caídas de los mercados le ponen nervioso, no tema: no es el único. Especialmente ahora, cuando la COVID-19 y su impacto económico están aumentando la incertidumbre. Es cierto que los mercados bajistas pueden resultar extraordinariamente difíciles, pero también pueden ofrecer grandes oportunidades. Aquellos inversores que son capaces de ceñirse a su plan a largo plazo suelen disfrutar después de las recuperaciones de los mercados.

Con esto en mente, creemos que hay tres tipos de errores que son fáciles de evitar por los inversores.

1- Tratar de adelantarse al mercado

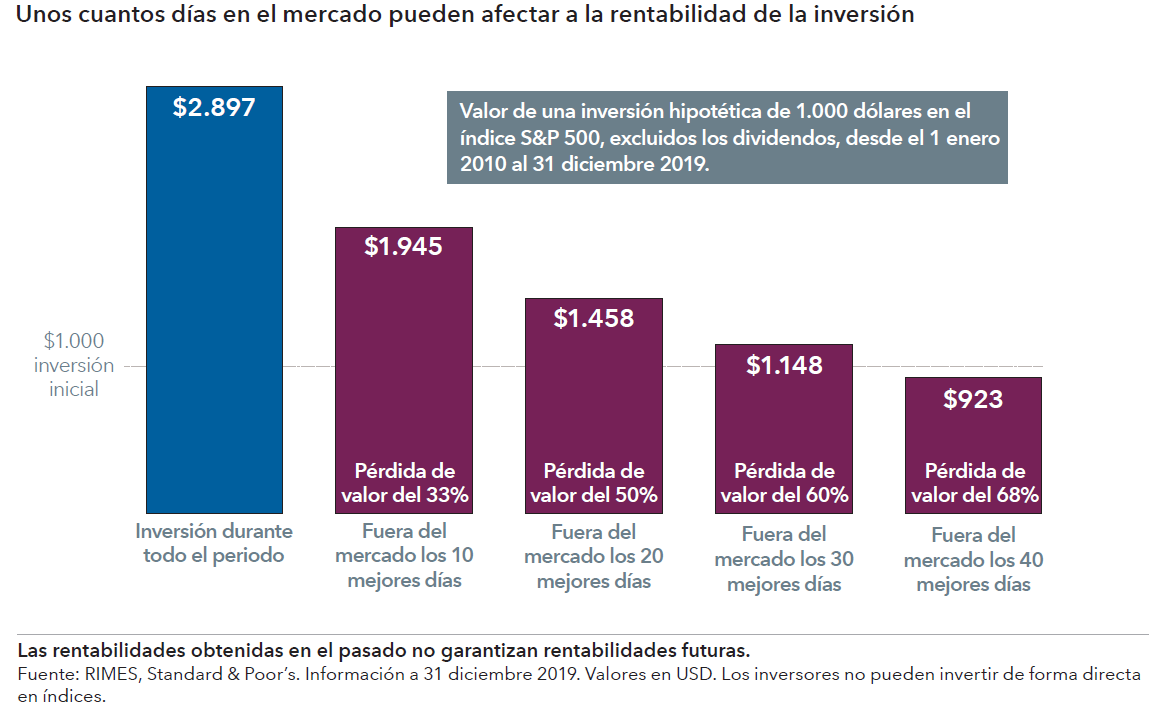

Lo importante es invertir a largo plazo, sin tratar de predecir el comportamiento de los mercados. Si un inversor sale del mercado mientras este está cayendo y no vuelve a entrar exactamente en el momento adecuado, no podrá aprovechar todo el potencial de la posterior recuperación.

Veamos un ejemplo con un inversor hipotético que vendió sus posiciones durante la caída registrada por los mercados en 2008-2009 y trató posteriormente de anticipar el comportamiento del mercado estadounidense, volviendo a entrar cuando este mostró indicios de mejora. El hecho de perderse los diez mejores días del periodo de recuperación habría afectado de forma considerable a sus resultados a largo plazo. Y cuantos más días «buenos» se hubiese perdido más oportunidades habría dejado pasar.

Aquellos inversores que no desean disponer de golpe de todo su capital pueden plantearse la posibilidad de acudir a un plan de acumulación de capital en periodos de volatilidad. En los mercados bajistas, los planes de acumulación de capital permiten a los inversores comprar más títulos a un coste medio más reducido, y cuando los mercados suben estos títulos adicionales pueden incrementar el valor de la cartera.

2- Dejarse llevar por los titulares negativos

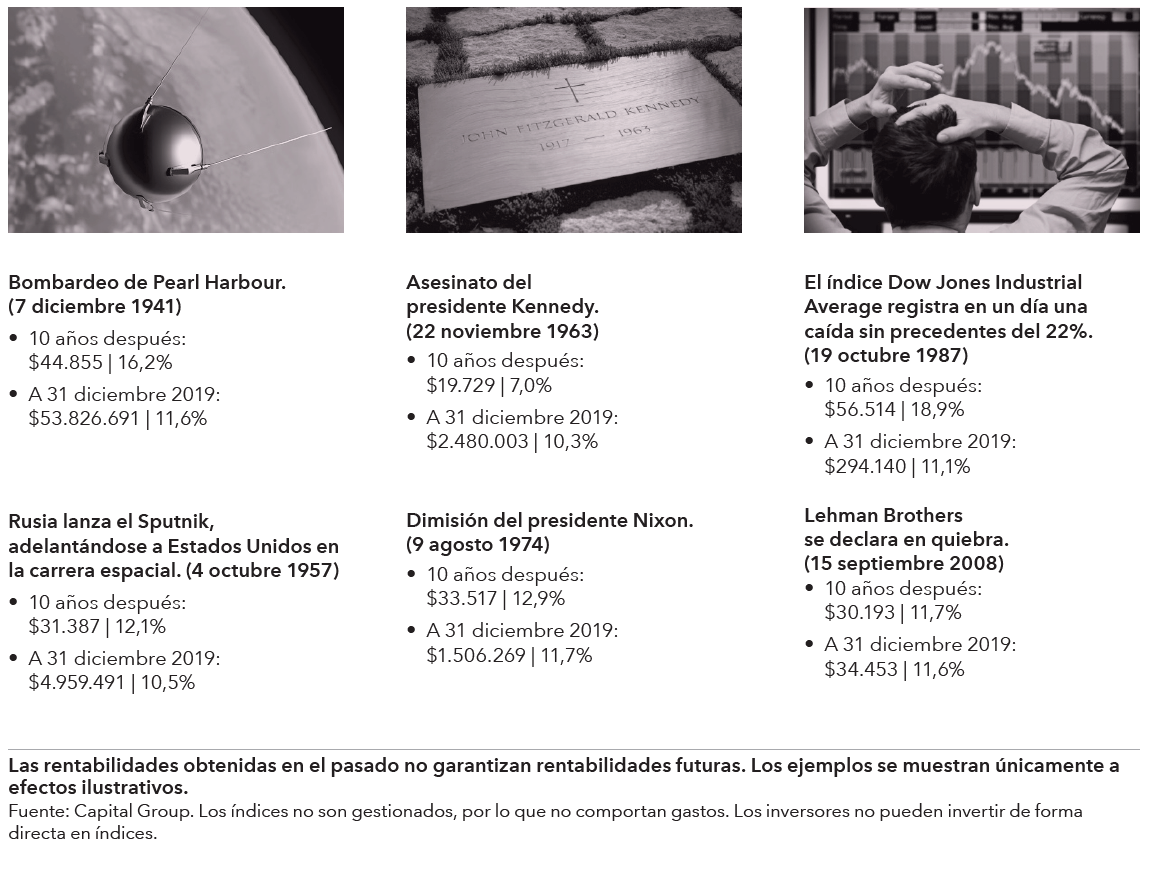

Puede parecer que nos enfrentamos a unos problemas económicos y geopolíticos sin precedentes, pero la historia de los mercados nos demuestra que siempre ha habido motivos para no invertir. A pesar de los titulares, la tendencia a largo plazo del mercado siempre ha sido alcista.

Las grandes oportunidades suelen surgir cuando los inversores se muestran más pesimistas. Es posible que el coronavirus no se parezca a nada que hayamos vivido en el pasado, pero la incertidumbre no es algo nuevo para el mercado, que se ha mostrado firme a lo largo del tiempo.

Esto es lo que habría ocurrido (en términos en dólar y de rentabilidad total absoluta anualizada) si hubiéramos invertido 10.000 dólares en el índice S&P 500 en estas fechas históricas:

3- Prestar demasiada atención al corto plazo

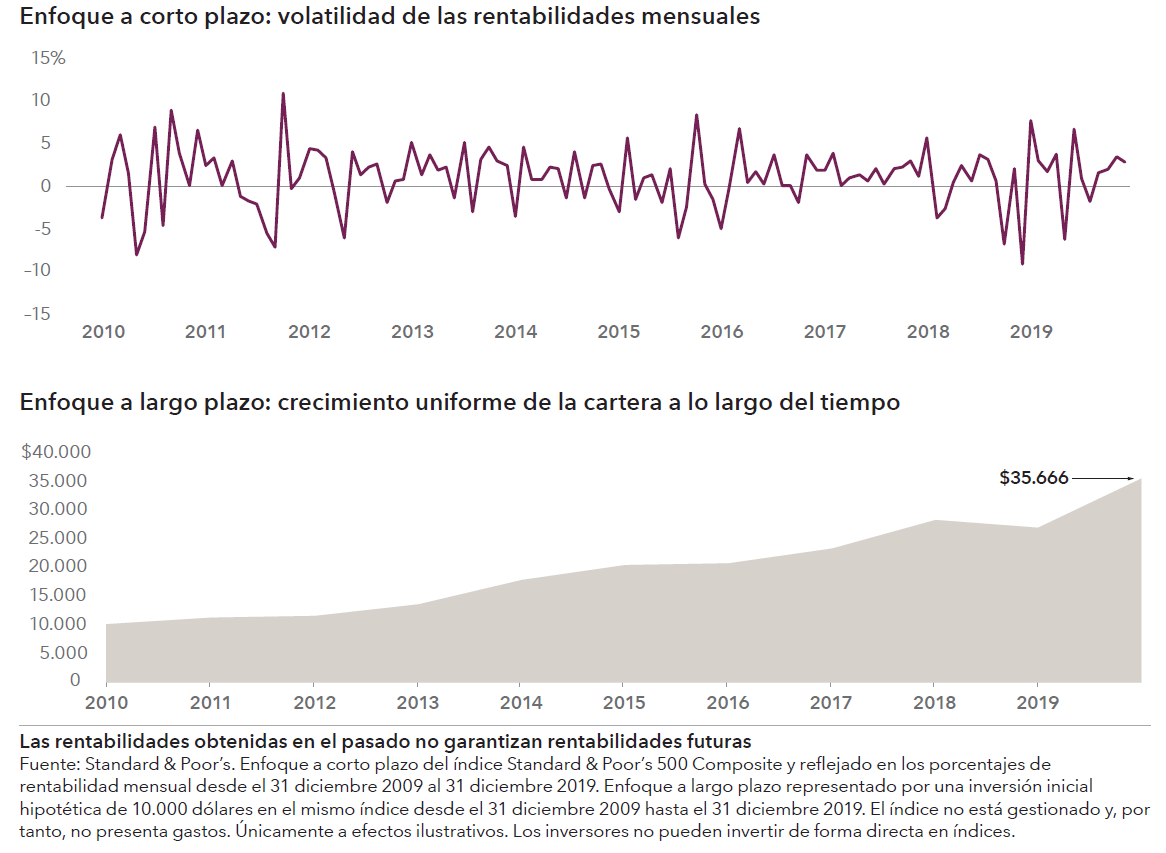

La volatilidad resulta especialmente incómoda si nos fijamos en los altibajos del mercado a corto plazo. Resulta preferible ampliar el horizonte temporal para centrarse en el crecimiento a largo plazo de las inversiones y en el avance hacia la consecución de los objetivos de inversión.

Los dos gráficos de la derecha representan distintas perspectivas de una misma inversión hipotética. La visión a corto plazo es la que muchos inversores aplican a sus carteras: la de perseguir rentabilidades en cortos periodos de tiempo. La visión a largo plazo marca exactamente el mismo periodo de inversión, pero muestra la variación anual en el valor invertido. Con esta perspectiva, las fluctuaciones a corto plazo del primer gráfico se han ido suavizando a lo largo del tiempo, y el panorama de crecimiento de la cartera se pone claramente de manifiesto.

Recuerde que los mercados bajistas no duran para siempre. Una perspectiva a largo plazo puede ayudar a los inversores a centrarse en los objetivos más importantes.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Contenido recomendado

Primero Venezuela, ahora Irán: La guerra energética entre EE.UU. y China se intensifica

A primera vista, la última escalada que involucra a Estados Unidos con Irán y Venezuela parece ser otro capítulo en una larga historia geopolítica. Pero visto a través de un lente estratégico más amplio, puede que algo más esté desarrollándose: Energía.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano recupera terreno frente al Dólar tras el fuerte retroceso del martes

Tras cerrar la jornada del martes con una ganancia del 2.17% diaria, el USD/MXN ha retrocedido este miércoles, cayendo de un máximo del día en 17.77 a un mínimo de 17.53. Al momento de escribir, el par cotiza sobre 17.56, perdiendo un 0.74% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

EUR/USD Pronóstico: El sentimiento sigue frágil a pesar del debilitamiento del Dólar

El par EUR/USD finalmente encontró un suelo a corto plazo, cotizando actualmente alrededor de 1.1640 después de caer a 1.1530 el martes.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes