¿Es buena idea invertir cuando el mercado está en máximos históricos? Déjate guiar por los datos: lee nuestro análisis de las rentabilidades de los últimos 100 años.

Tras sufrir una fuerte caída en abril, el mercado bursátil estadounidense se recuperó con más fuerza, alcanzando recientemente un nuevo máximo histórico. Esto ha provocado que muchos inversores se sientan nerviosos ante la posibilidad de una caída.

Muchos otros han depositado sus ahorros en efectivo, atraídos por los altos tipos de interés que se ofrecen. La idea de invertir ese efectivo cuando el mercado bursátil se encuentra en máximos históricos resulta incómoda. Pero, ¿debería ser así?

La conclusión de nuestro análisis de las rentabilidades del mercado bursátil desde 1926 es inequívoca: no.

En realidad, el mercado se encuentra en máximos históricos con más frecuencia de lo que se podría pensar. De los 1187 meses transcurridos desde enero de 1926, el mercado ha alcanzado máximos históricos en 363 de ellos, es decir, el 31% del tiempo.

Y, de media, las rentabilidades a 12 meses tras alcanzar un máximo histórico han sido mejores que en otros momentos: un 10.4% por encima de la inflación, frente al 8.8% cuando el mercado no estaba en máximos. Las rentabilidades a dos o tres años han sido similares, independientemente de si el mercado estaba en máximos históricos o no (ver el siguiente gráfico).

Las rentabilidades han sido más altas si se invirtió cuando el mercado de valores estaba en su máximo histórico que cuando no lo estaba.

Rentabilidades medias ajustadas a la inflación de las acciones de gran capitalización de EE.UU., ajustadas al precio

-638941383318116265.png)

Las diferencias se acumulan con el tiempo

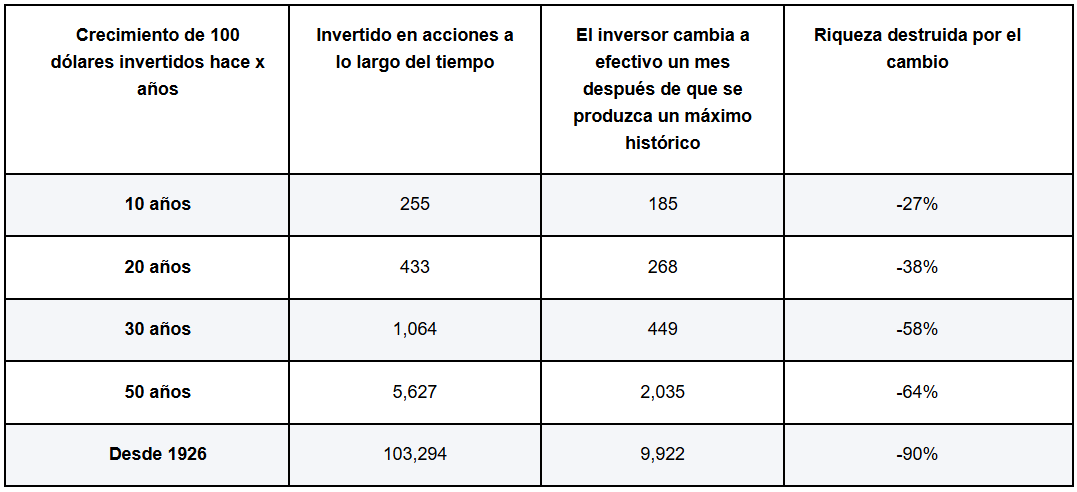

100 dólares invertidos en el mercado bursátil estadounidense en enero de 1926 valdrían 103.294 dólares a finales de 2024 en términos ajustados a la inflación, lo que supone un crecimiento del 7.3% anual. Por el contrario, una estrategia que consistiera en salir del mercado y pasar a efectivo durante el mes siguiente cada vez que el mercado alcanzara un máximo histórico (y volver a entrar cuando no lo estuviera) solo valdría 9.922 dólares (Gráfico 2). ¡Esto supone un 90% menos! La rentabilidad de esta cartera habría sido del 4.8% en términos ajustados a la inflación. A largo plazo, las diferencias en las rentabilidades pueden acumularse considerablemente.

Vender acciones cada vez que el mercado alcanzaba un máximo histórico habría destruido el 90% de tu patrimonio a muy largo plazo.

Crecimiento de 100 dólares, en términos ajustados a la inflación

-638941383691351330.png)

Este análisis abarca un horizonte temporal de casi 100 años, más largo que el que planean la mayoría de las personas. Sin embargo, incluso en horizontes más cortos, los inversores también habrían perdido una gran cantidad de riqueza potencial si se hubieran asustado cada vez que el mercado estaba en alza (Gráfico 3).

Vender acciones cada vez que el mercado alcanzaba máximos históricos habría destruido el 90% de su riqueza a muy largo plazo.

Crecimiento de 100 dólares, ajustado a la inflación

La rentabilidad pasada no es indicativa de la rentabilidad futura y puede no repetirse.

Datos de enero de 1926 a diciembre de 2024. El eje Y es una escala logarítmica. La estrategia de cambio pasa a efectivo para el mes siguiente siempre que el cierre del mes anterior haya sido un máximo histórico, y se invierte en acciones cuando no lo ha sido. Los resultados excluyen los costes de transacción. Las acciones están representadas por Ibbotson® SBBI® US Large-Cap Stocks, y el efectivo por Ibbotson® US (30 días) Treasury Bills. Fuente: Morningstar Direct, consultado a través del CFA Institute y Schroders.

¿Conclusión? No se preocupe por los máximos históricos

Es normal sentir nerviosismo a la hora de invertir cuando el mercado bursátil se encuentra en máximos históricos, pero la historia sugiere que ceder ante este sentimiento habría sido muy perjudicial para tu patrimonio. Puede que haya razones válidas para que no te gusten las acciones. No obstante, que el mercado se encuentre en máximos históricos no debería ser una de ellas.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

¿Cuándo se publicarán los datos de empleo de Canadá y cómo podrían afectar al USD/CAD?

Los datos del mercado laboral canadiense para diciembre se publicarán hoy a las 13:30 GMT. Se espera que Estadísticas Canadá muestre que hubo una reducción en la fuerza laboral, ya que se despidieron a 5.000 trabajadores, frente a la contratación de 53.600 buscadores de empleo en noviembre.

Oro en máximos históricos, Yen en máximos de 70 días

La apertura de los mercados de este lunes fue turbulenta, con los inversores buscando refugio en activos seguros.

USD/MXN: El Peso mexicano mantiene su fortaleza frente al Dólar, apreciándose por tercera jornada consecutiva

El USD/MXN cae por tercera jornada seguida este viernes y se mantiene dentro de un amplio canal bajista, finalizando una semana marcada por la ruptura del soporte clave de 17.60 y el descenso a un nuevo mínimo de 19 meses en 17.42.

Pronóstico del Bitcoin: El BTC se enfrenta a un riesgo de rechazo cerca de 88.000$ ante las fuertes salidas de ETF

El precio del Bitcoin se recupera ligeramente, cotizando cerca del punto medio previamente roto de un canal paralelo horizontal alrededor de 88.000$ el lunes, después de caer más del 7% en la semana anterior. La perspectiva bajista del BTC se fortalece.

EUR/USD Pronóstico: El Dólar se desploma ante el fuerte impacto de la intervención del JPY

El Dólar estadounidense (USD) aceleró su ruta bajista en la apertura semanal, abriendo a la baja frente a la mayoría de los principales rivales. El par EUR/USD alcanzó un máximo de 1.1876, su nivel más alto desde septiembre pasado, tras los titulares que indicaban una intervención bilateral del Yen japonés (JPY)

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes