Este artículo ha sido escrito por Keiyo Hanamura, Investment Director de Capital Group

Han sido muchos años en los que hemos vivido en un entorno de bajos rendimientos, en el que los inversores se han sentido impulsados a acumular activos cada vez más arriesgados y de corta o nula duración, ya que los bancos centrales mantenían una actitud acomodaticia previsible. En el nuevo régimen, sin embargo, se espera que la inflación sea mayor y que los bancos centrales sean más reacios a relajar los tipos de interés.

Si la inflación ha resurgido y los bancos centrales se están adaptando al nuevo régimen, ¿no deberían adaptarse también los inversores?

Creo que nos encontramos en una coyuntura crítica en la que los inversores deberían revisar el perfil de riesgo/rentabilidad de cada componente de su cartera y reevaluar las funciones que desempeñan cada uno de ellos. Por ejemplo, con unos rendimientos y una volatilidad elevados, los inversores deberían preguntarse si sigue teniendo sentido estirar el rendimiento aceptando una mayor volatilidad, o si cambiar su asignación a activos de mayor calidad podría ayudarles a mantener el equilibrio entre riesgo y rentabilidad.

La clave está en la clase de activos principal. Hasta ahora, muchos inversores han intentado diversificar alejándose de la renta fija. En realidad, los bonos siguen representando la asignación principal de la mayoría de las carteras y, si el mercado general cambiara, podrían sufrir el golpe más fuerte. En consecuencia, merece nuestra mayor atención.

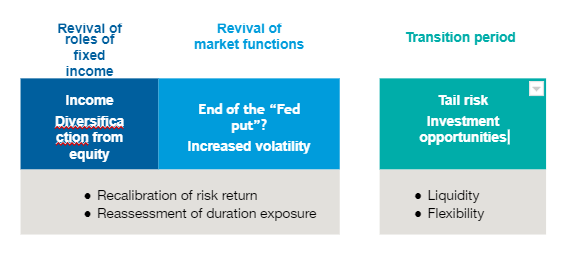

Al aumentar los rendimientos y equilibrarse más el ciclo económico de la Reserva Federal y la salud de la economía, la mayor asignación a la renta fija podría cumplir por fin sus funciones tradicionales; es decir, producir ingresos y ofrecer diversificación con respecto a la renta variable.

En mi opinión, ésta es la "normalidad" a la que acabaremos llegando. Pero, a corto y medio plazo, nos encontramos en medio de un periodo de transición en el que permitimos que las subidas de tipos surtan efecto en el sistema y el mercado empiece a aceptar la salida de la fórmula "Fed put". Pasar de un régimen a otro puede llevar tiempo y encontrarse con una resistencia considerable. En consecuencia, estamos experimentando algunos fenómenos de mercado desconcertantes, como una curva de tipos invertida combinada con unos diferenciales de crédito estrechos. Esto demuestra que el mercado espera una recesión, pero no está dispuesto a renunciar a la exposición al crédito, ya que muchos temen perderse el rally que se producirá una vez en la vida, presumiblemente diseñado por los bancos centrales.

El periodo de transición puede ser volátil. En septiembre de 2022, asistimos a una fuerte liquidación en el mercado de gilts (bonos soberanos británicos) tras el anuncio de un recorte fiscal a gran escala sin financiación por parte del Gobierno. En diciembre, los bonos del Estado japoneses experimentaron una gran volatilidad después de que el Banco de Japón sorprendiera al mercado ajustando la banda de los tipos de interés. Como el viejo sistema está al límite, los responsables políticos se ven obligados a tomar decisiones inesperadas. Y si el mercado sigue partiendo de los mismos supuestos, es probable que nos encontremos con sorpresas, lo que podría introducir volatilidad e incertidumbre.

Únicamente con propósitos ilustrativos

La situación es inquietante, pero también brinda importantes oportunidades a los inversores. En última instancia, llegaremos al entorno de la "próxima normalidad", pero a corto y medio plazo, la clave es tener una perspectiva a largo plazo y, al mismo tiempo, adaptarse con flexibilidad a la dinámica del mercado. De este modo, se puede crear una base sólida para una cartera y, al mismo tiempo, beneficiarse de la volatilidad a corto plazo.

Una idea de inversión es asignar una parte de la cartera a una estrategia básica flexible y bien diseñada. Las características básicas pueden ayudar a limitar la volatilidad general y la flexibilidad puede aprovecharse para sacar partido de la volatilidad a corto plazo. La clave es la transparencia: las estrategias flexibles son muy variadas y muchas suelen omitir la transparencia para obtener la máxima flexibilidad. Esta ventaja puede resultar problemática, ya que los inversores pueden asumir riesgos imprevistos sin darse cuenta, lo que . puede dar lugar a resultados insatisfactorios y volatilidades no deseadas.

Dado que buscamos estrategias básicas flexibles, es fundamental una descripción clara del objetivo y el enfoque de inversión. Los inversores deben saber, por ejemplo, si una estrategia está orientada al índice de referencia o a la rentabilidad total, y pueden desear buscar estrategias con un objetivo claro de proporcionar estabilidad y/o tener una alineación consciente con los activos básicos. Para evaluar si las fuentes de rentabilidad (o riesgo) están dentro de su zona de confort, los inversores también pueden pedir una explicación clara del enfoque de inversión.

Es deseable contar con un sólido proceso de gestión y control del riesgo. Todo ello requiere un estudio minucioso de cada estrategia y puede llevar tiempo, pero si se aplica bien, esta asignación podría crear tanto un ancla como flexibilidad en la cartera global y beneficiar potencialmente a los inversores durante el periodo de transición a la "próxima normalidad" y más allá.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Contenido recomendado

Primero Venezuela, ahora Irán: La guerra energética entre EE.UU. y China se intensifica

A primera vista, la última escalada que involucra a Estados Unidos con Irán y Venezuela parece ser otro capítulo en una larga historia geopolítica. Pero visto a través de un lente estratégico más amplio, puede que algo más esté desarrollándose: Energía.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano recupera terreno frente al Dólar tras el fuerte retroceso del martes

Tras cerrar la jornada del martes con una ganancia del 2.17% diaria, el USD/MXN ha retrocedido este miércoles, cayendo de un máximo del día en 17.77 a un mínimo de 17.53. Al momento de escribir, el par cotiza sobre 17.56, perdiendo un 0.74% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

Pronóstico del precio del EUR/USD: La caída podría extenderse por debajo de la SMA de 200 días

Desde el rechazo de los máximos anuales en el nivel de 1.2100 a finales de enero, las perspectivas a corto plazo para el EUR/USD han ido empeorando. La reciente ruptura por debajo de la importante SMA de 200 días también abre la posibilidad de más retrocesos en el horizonte a corto plazo.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes