Llevamos un año entero siendo testigos de cómo Wall Street escucha en vilo cada palabra que suelta Jerome Powell en sus ruedas de prensa. Y lo peor de todo es que, desde inicios de 2021 se sabía que la Fed subiría los intereses más temprano que tarde. Ahora bien, después de toda la locura de inicio de 2022 vamos a echar un vistazo a la historia a ver qué suele pasar en el mercado cuando suben los intereses.

Sólo para dejarlo claro desde el principio. Obviamente en el mercado puede pasar cualquier cosa y lo que ha sucedido en el pasado no tiene por qué repetirse en el futuro. Aún así, la historia nos puede dar pistas y es por eso que vamos a meternos en ella a ver qué encontramos.

Empecemos por el principio (valga la redundancia)

¿Qué intereses va a subir la Fed? ¿Las hipotecas? ¿Los préstamos personales? ¿Las tarjetas de crédito? Directamente, ninguna de las anteriores.

Cuando se habla de que la Fed subirá los intereses, en realidad estamos hablando algo llamado el Federal Funds Rate, que viene a ser el interés que le cobra un banco a otro por prestarse dinero entre ellos, las llamadas overnight loans.

Evidentemente, si a un banco le cuesta más dinero acceder a capital pues subirá los intereses de los productos que ofrecen al público ( hipotecas, los préstamos personales, tarjetas de crédito, etc) para compensar.

Es por esta razón que se espera que cuando la Fed suba los tipos del dichoso Federal Fund Rate, todo lo demás se vea afectado, incluyendo la financiación de las empresas; que es la razón por la cual las growth stocks, que necesitan financiarse intensamente, sufren en este ambiente.

Ahora bien, el benchmark de los intereses, a día de hoy, en Estados Unidos está a entre 0 y 0.25%, el punto más bajo, junto con el período después de la crisis de 2008, desde 1971.

Se estima que la Fed suba los intereses unas 5 veces en 2022 y que cada subida sea de en promedio 0.25%. Eso nos podría situar en un escenario de un benchmark de intereses de 1.50% en el peor de los casos, aunque algunos apuntan que podríamos llegar a rondar entre un 1.75% y un 2%.

Está claro que una subida de casi 10 veces el rango actual parece algo radical pero, atento a esto.

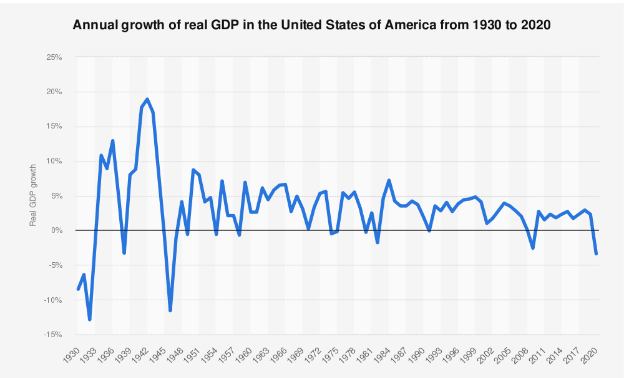

Entonces, en perspectiva, aún si a la Fed le toca apretar las tuercas para frenar la inflación y sube los intereses a un 2%, estamos muy por debajo de la media histórica. Así que tampoco se acaba el mundo.

Ajá y ¿Cómo suele reaccionar el mercado?

El mercado como tal en un ambiente de intereses altos no es propicio mirarlo como un todo así que vamos a analizar los 4 principales índices que representan los sectores más importantes de Wall Street.

Pero antes de saltar a la piscina, otra aclaratoria. Un índice generalista como el SP500 o el Russell 2000, ya que ambos se basan en la capitalización bursátil y no en la naturaleza de la empresa, se pueden ver sesgados dependiendo el peso de ciertos tipos de empresas de un tiempo a otro.

Es decir, el SP500 de hoy con Google, Facebook y compañía no es el mismo de 1957 cuando la economía era netamente industrial o el 1999 en plena locura del .com

Aún con lo expuesto en el párrafo anterior, vamos a echarle un vistazo a cada uno de estos animales en temporadas de subidas de impuestos.

El S&P500 y la subida de intereses

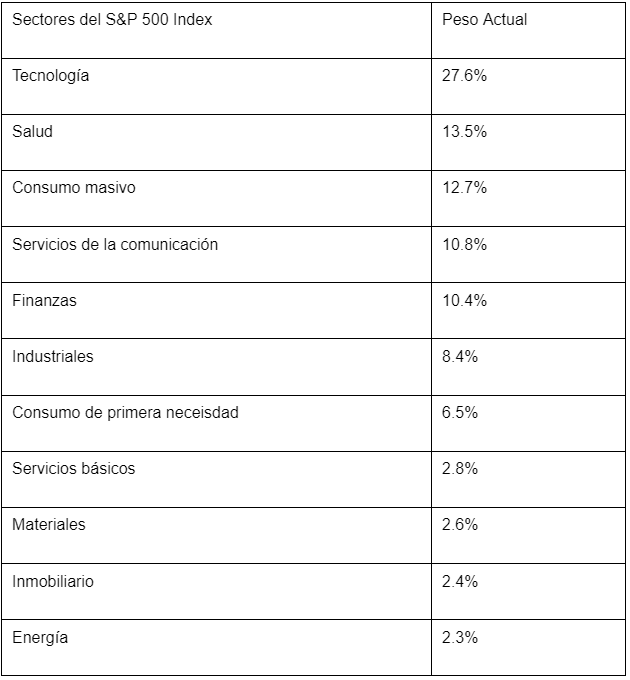

El S&P 500 tiene la particularidad de que tiene un poco de todos los sectores de la economía. A día de hoy, en febrero de 2022, el índice americano tiene la siguiente composición:

Para tener una referencia, en 1999, el sector de la tecnología tenía un peso de 29.18% y luego cayó a 15.85% en 2007. Mientras tanto, los servicios de comunicación pasaron de un 7.94% en 1999 al 10.8% actual.

Ahora bien, según datos de Dow Jones Market, en los últimos 5 ciclos de subidas de intereses al SP500 le ha ido extremadamente bien en comparación a los períodos en los que han bajado los intereses. De media, el índice tiene un rendimiento del 62.9% con subidas de intereses y un 21.1% con bajadas de intereses.

Entonces, ¿metemos todo nuestro dinero al S&P500? No tan rápido. Los números anteriores están sesgados. De media, los períodos de subida de intereses duran unos 2 años pero en los datos que nos daba Dow Jones estaban incluidos los casi 10 años del período 2008-2019, lo cual es algo irregular ya que las ganancias del SPX en este período fueron de 243%, lo que distorsiona las cifras.

Si sacamos ese período de la ecuación, nos encontramos que el rendimiento medio del SP500 en períodos de subida de intereses es de 17%, 4 puntos por debajo de cuando se bajan los intereses. Que dicho sea depaso, segun los datos de Dow Jones, los períodos de bajadas de intereses suelen ser más largos; lo cual más o menos iguala la cosa.

Hay que tener en cuenta que los intereses bajan cuando la economía va mal y se suben cuando, por el contrario, el viento sopla a favor.

¿Qué le pasa al Dow Jones cuando suben los intereses?

Al igual que el SP500, el Dow Jones en ambas ocasiones tiene un buen performance. Por un lado, cuando la Fed aprieta el botón de subir los intereses, de media, el rendimiento del índice de los industriales se crece en un 15.2% mientras que cuando los baja se revaloriza en un 23%.

Viendo estos datos, podemos decir que al Dow le sienta mejor la subida de intereses que al SP500. En promedio, el retorno del DJI es de 5.4% mientras que el SPX crece casi que el doble anualmente, marcando un 10.5%. Sin embargo, como podemos ver, en tiempos de intereses altos, ambos índices prácticamente tienen el mismo retorno.

Quizá esto se debe a la composición de ambos índices.

¿Cómo reacciona el Nasdaq Composite a la subida de intereses?

El Nasdaq Composite es, quizá, el más afectado de los 3 debido a que, como he explicado al principio del artículo las subida de intereses afectan a la acciones growth, que suelen ser tecnológicas, que a su vez son los principales componentes de este índice.

En tiempos de intereses altos, el Nasdaq tiene un retorno de 17.9%, muy parecido al del SP500 pero atención al dato. Si comparamos el rendimiento del Nasdaq con un clima de intereses bajos, este es de 32%, es decir, ve reducido casi a la mitad su crecimiento.

Por esta razón, las caídas de enero de 2022 no nos tienen que extrañar en lo absoluto.

¿Y qué pasa con las small caps cuando suben los intereses?

Para entender un poco mejor el comportamiento de las small caps, vamos a echarle un vistazo al Russell 2000. Este índice, compuesto por acciones de pequeña y mediana capitalización tuvo un rendimiento de 16.62% durante los 12 meses posteriores a la subida de los intereses.

Teniendo en cuenta que la media de retorno anual del índice es de 10%, podemos decir que no le va nada mal, una vez pasa la incertidumbre de la subida de intereses.

Vamos concluyendo

Como hemos podido ver, las subidas de intereses frenan un poco el crecimiento de los principales índices de Estados Unidos. En parte, porque las empresas growth se ven afectadas y también porque el capital no es tan barato como para que los inversores pidan prestado para meterlo todo a la bolsa.

Sin embargo, lo que nos dice la historia es que tampoco se cae el cielo cuando suben los intereses. De hecho, sólo se registraron rendimientos negativos en los 3 índices después de la subida en el período entre 1999 y 2001.

Es cierto que las perspectivas para la actual subida en 2022 tiene un componente extraordinario, que es el hecho que la economía parece que se enfriará este año. Pero también hay mucho de alarmismo en ese sentido, Estados Unidos crecerá 3.2%, muy por encima del 2% promedio en el que lo suele hacer.

En definitiva, compadres Zumiteros, la mejor inversión es a largo plazo para que estos baches solo sean manchitas en nuestro camino a la gloria.

Renuncia de Responsabilidad. Toda la información y opiniones ofrecidas en este artículo, nuestros newsletter y post en redes sociales; tienen un carácter totalmente educativo y no constituyen una asesoría de inversión. Real Decreto-Ley 14/2018, de 28 de septiembre - Real Decreto 1464/2018, de 21 de diciembre El equipo de Zumitow no se responsabiliza del uso inadecuado que se haga de dicha información y opiniones. Antes de invertir en una cuenta real personal y/o profesional, es necesario tener la información adecuada o delegar la tarea en un profesional debidamente cualificado para ello. Por tu bien físico y mental, no inviertas si no sabes lo que estás haciendo.

Contenido recomendado

Malas noticias para los bonos: Una crisis petrolera podría romper la estrategia de refugio seguro

Una escalada dramática de las tensiones geopolíticas en Oriente Medio pone a los inversores en bonos en un dilema.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se desploma a mínimos de casi siete semanas ante la fuerte subida del Dólar

El USD/MXN está registrando un fuerte repunte este martes tras haberse disparado de un mínimo diario en 17.29 a un máximo de casi siete semanas en 17.82. Al momento de escribir, el par cotiza sobre 17.81, ganando un impactante 2.83% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

EUR/USD Pronóstico: El Euro intenta rebotar al alza mientras se profundiza la crisis de Oriente Medio

El EUR/USD permaneció bajo una fuerte presión bajista por segundo día consecutivo el martes y cerró en un profundo territorio negativo

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes