La inflación ha pasado por diferentes regímenes a lo largo de la historia

La inflación se mueve en largos intervalos que se constituyen en regímenes. Por ejemplo, desde la era posterior a Volker hasta 2020, la economía mundial experimentó un periodo de baja inflación, con diversos choques del lado de la oferta positivos. Esto incluyó la globalización (China exportando deflación), la formación del mercado único de la UE, el descenso de los aranceles mundiales, los avances tecnológicos que mejoraron la productividad, la desindicalización de la mano de obra y la desregulación.

La inflación relativamente benigna no siempre ha sido la misma. Por ejemplo, en la década de 1970 se produjo un régimen de inflación elevada y volátil. Este fenómeno se debió a una política monetaria laxa (colapso de Bretton Woods) y a una serie de perturbaciones de la oferta, por ejemplo, en el mercado del petróleo.

Es probable que la mayor volatilidad de la inflación se mantenga

Consideramos que estamos entrando en un régimen de mayor volatilidad de la inflación. Esto debería provocar cambios más frecuentes en la política de los bancos centrales (que pueden provocar volatilidad en los bonos). El principal argumento de esta visión es la mayor probabilidad de que se produzcan perturbaciones negativas por el lado de la oferta, que se detallan a continuación

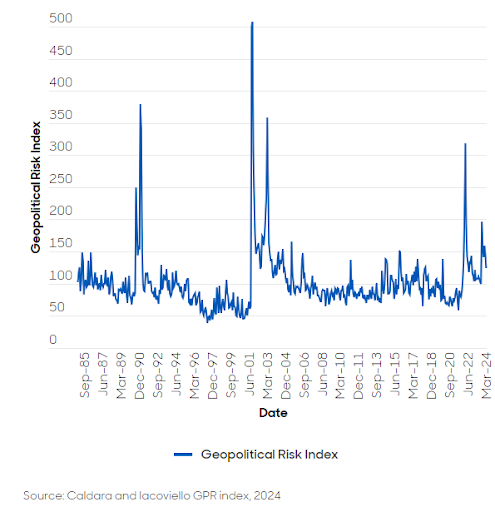

- Aumento de las tensiones geopolíticas (competencia entre China y EE.UU.). Esto daría lugar a un retroceso de la globalización (aranceles/regulaciones/deslocalización de las cadenas de suministro/acaparamiento de materias primas, etc.).

Gráfico 1: Aumento de la incertidumbre geopolítica

- Cambio climático. Política gubernamental/eventos meteorológicos más extremos.

- Cambios en la política gubernamental. Aumento de la deuda pública y menor conservadurismo fiscal. Desde la pandemia, hemos asistido a un incremento sustancial de la deuda pública y a escasos indicios de moderación fiscal, a pesar de un entorno económico y de empleo muy sólido en los dos últimos años. En Estados Unidos, por ejemplo, se prevé que la media del déficit fiscal supere el 6% del producto interior bruto en 2023-24, a pesar de que se prevé una tasa de desempleo inferior al 4%.

Gráfico 2: Escasa contención fiscal en Estados Unidos, a pesar de la fortaleza de la economía y del mercado laboral

-638524095415814552.png)

Un nuevo reto para los bancos centrales

Las perturbaciones negativas de la oferta son más difíciles de gestionar para los bancos centrales que las perturbaciones de la demanda. Esto se debe a que afectan al crecimiento (a la baja) y a la inflación (al alza) de manera diferente, lo que significa que los bancos centrales deben dar prioridad a estabilizar la inflación o el crecimiento. Es probable que los distintos bancos centrales aborden esta cuestión de forma diferente y, dado el elevado nivel de deuda pública mundial, existe una considerable presión política sobre los bancos centrales para que mantengan bajos los rendimientos de los bonos (costes de la deuda pública).

¿Qué significa esto para la diversificación?

Teniendo en cuenta que las perturbaciones de la demanda empujan el crecimiento y la inflación en la misma dirección, impulsan los precios de la renta fija y la renta variable en direcciones diferentes (correlación negativa). Cuando hay un crecimiento sólido, los precios de la renta variable tienden a subir y los de los bonos bajan. Como se ilustra a continuación, este ha sido el caso durante gran parte de los últimos 30 años y ha permitido a los inversores el último beneficio de los mercados: la diversificación.

Gráfico 3: Durante la mayor parte de los últimos 30 años, la correlación entre la renta fija y la renta variable ha sido negativa

-638524096491007189.png)

Las perturbaciones del lado de la oferta son diferentes, ya que impulsan el crecimiento y la inflación en direcciones opuestas y, por tanto, empujan los precios de los bonos y las acciones en la misma dirección (correlación positiva). Este ha sido el caso durante gran parte de los dos últimos años y socava las características estándar de diversificación de las carteras. Durante la mayor parte de la era anterior a Volker, los bonos y las acciones tenían una correlación positiva.

Si tomamos como ejemplo una asignación del 60 % a la renta variable estadounidense y del 40 % a la deuda pública estadounidense, reequilibradas mensualmente; el gráfico muestra la relación entre la volatilidad neta de la cartera y la suma independiente de los activos que la componen. El ratio es el beneficio de la diversificación entre los dos activos.

Gráfico 4: El beneficio de diversificación de combinar bonos y acciones ha disminuido desde la pandemia al aumentar la volatilidad de la inflación.

-638524097348664751.png)

Implicaciones

- Si la volatilidad de la inflación es mayor que en los últimos 30 años, es poco probable que la combinación de renta fija y variable ofrezca las mismas ventajas de diversificación que en el pasado.

- Los inversores que busquen mejorar la rentabilidad ajustada al riesgo deberían centrarse en encontrar activos/estrategias alternativas poco correlacionados.

La inversión implica riesgo. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y un inversor puede recuperar menos de la cantidad invertida. El rendimiento pasado no es una guía para los resultados futuros. La información contenida en este sitio web es de carácter general sobre las actividades que desarrollan las entidades que se enumeran a continuación. Por lo tanto, esta información es solo indicativa y no constituye ninguna forma de acuerdo contractual, ni debe considerarse como una oferta, recomendación de inversión o solicitud para negociar con instrumentos financieros o participar en cualquier servicio o actividad de inversión. No se otorga garantía alguna y no se acepta responsabilidad alguna por cualquier pérdida que surja, ya sea directa o indirectamente, como resultado de que el lector, cualquier persona o grupo de personas actúe sobre cualquier información, opinión o estimación contenida en este sitio web.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes