El efectivo ha ganado atractivo en los últimos tiempos gracias a la subida de tipos. No obstante, a pesar de sus claros beneficios, esta clase de activo también acumula desventajas, y existen otras opciones de inversión que pueden complementar las posiciones en efectivo.

Muchos inversores se han visto atraídos por los elevados tipos de interés que en los últimos años se han pagado sobre el efectivo. Las remuneraciones del 5% en Estados Unidos y del 4% en Europa han supuesto un giro de 180 grados frente a los tipos próximos a cero que se habían ofrecido durante buena parte de la década anterior. Ahora, el efectivo no solo ofrece a los inversores un refugio de valor nominal y liquidez, sino que últimamente ha estado ofreciendo rentabilidades reales positivas.

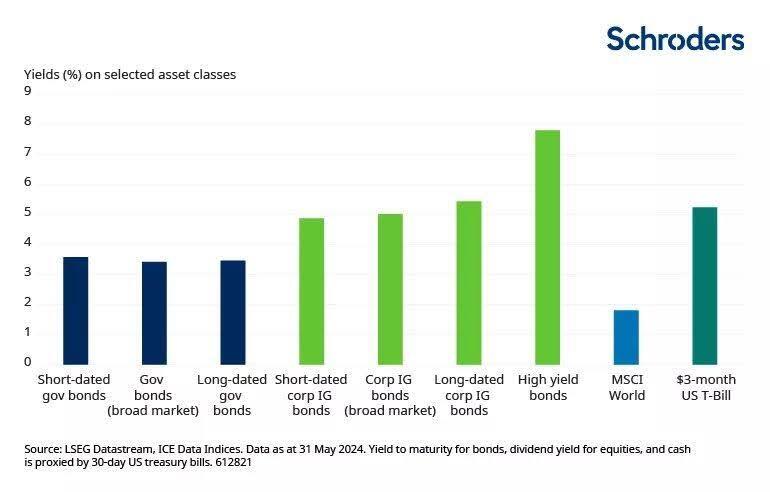

No cabe duda de que los rendimientos que ahora mismo ofrece el efectivo resultan atractivos si los comparamos con los de algunas otras clases de activos. El efectivo (que aquí se representa con las letras del Tesoro de EE. UU. a 3 meses) ofrece rendimientos superiores a los de muchos bonos gubernamentales y parecidos a los de muchos bonos corporativos. No obstante, mientras que el efectivo puede jugar un papel importante en las carteras para muchos inversores, no se trata del activo de “bajo riesgo” que puede parecer en un principio. Para los inversores que buscan generar rentas, otras opciones pueden mitigar algunos de los efectos secundarios del efectivo sin incrementar el riesgo tanto como quizá cabría pensar. En este artículo, analizamos activos populares en los que normalmente se invierte para generar rentas y evaluamos sus características y los riesgos que entraña cada uno de ellos.

No cabe duda de que los rendimientos que ahora mismo ofrece el efectivo resultan atractivos si los comparamos con los de algunas otras clases de activos…

Los tipos de interés sobre el efectivo superan ahora mismo a la inflación, pero no sabemos lo que durará…

Asegurarse los rendimientos actuales implica asumir riesgos, pero puede que menos de los que cabría pensar en un principio...

Con las recientes caídas de la inflación, los tipos que remuneran el efectivo actualmente la superan. Esta situación no es sorprendente, pero podría ser temporal. Los bancos centrales han estado esperando a confirmar que la inflación se ha contenido antes de bajar los tipos, pero ahora que eso ya se ha confirmado, los tipos que remuneran el efectivo podrían seguir la senda bajista de la inflación.

El efectivo no ofrece una fuente de rentas estable, ni siquiera predecible, para los inversores a largo plazo. Los tipos de interés sobre el efectivo no se mantienen constantes a lo largo del tiempo. En cambio, los bonos garantizan los rendimientos a más largo plazo. Por ejemplo, los bonos corporativos con grado de inversión ofrecen ahora mismo unos rendimientos de entre el 5 y el 6%, con un vencimiento medio de 9 años. Además, dado que el riesgo de pérdida por impago es muy bajo, pueden ser una opción interesante para los inversores a largo plazo a los que les preocupen menos las fluctuaciones de los precios a corto. Históricamente, los impagos del grado de inversión han sido muy raros, con una tasa de impago media anual del 0,1% de los emisores. Incluso dentro del alto rendimiento, donde las tasas de impago pueden dispararse mucho más, la tasa de impago media anual a largo plazo se ha situado en torno al 4% en las últimas cuatro décadas (2,9% desde 1920). E incluso si se produce un impago, no todo está perdido, ya que las tasas de recuperación de los bonos impagados han rondado el 40% de media a largo plazo.

Cuando se trata de batir la inflación a largo plazo, la renta variable ha superado tanto a la renta fija como al efectivo...

A largo plazo, la renta variable ha batido a la renta fija, que a su vez ha batido al efectivo. En horizontes más cortos, la rentabilidad puede variar, por supuesto. Y las rentabilidades pasadas no garantizan las rentabilidades futuras y puede que no vuelvan a repetirse.

La renta variable ha ofrecido una rentabilidad superior a la inflación durante varios periodos históricos, ya sea en los últimos 5 años (alrededor del 12%) o 50 años (alrededor del 7%). En periodos más largos, como 20 o 50 años, los bonos también han ofrecido una rentabilidad superior a la inflación. Pero no ocurre lo mismo con periodos históricos más cortos, ya que en los últimos años los bonos se han visto afectados por el aumento de la inflación y la correspondiente subida de los tipos de interés. Dentro de los bonos, los bonos corporativos han tendido a batir a la inflación en mayor medida que los bonos gubernamentales.

Históricamente, la renta variable se ha comportado mejor que la renta fija y el efectivo frente a la inflación...

-638608841368739362.jpg)

Además, nuestros análisis han demostrado que en cada periodo de 20 años desde 1926, la renta variable ha obtenido rentabilidades superiores a la inflación. De modo que, si bien las inversiones bursátiles pueden ser arriesgadas a corto plazo, si se comparan con la inflación han superado al efectivo a largo plazo. Esto no significa que la renta variable no haya atravesado momentos difíciles en ocasiones durante periodos de inflación muy alta y que no todos los sectores se hayan comportado igual frente a la inflación.

Pero los inversores tendrán que aceptar que invertir en renta variable puede ser un camino volátil...

La renta variable es más volátil que la renta fija, que a su vez es más volátil que el efectivo. Por ello, los inversores a largo plazo deben tener cuidado con las reacciones instintivas ante los aumentos de la volatilidad de la renta variable. Los inversores que perciben dividendos quizás estén menos preocupados por las caídas temporales de los precios de la renta variable. Las empresas suelen ser muy reacias a recortar los dividendos, por lo que posiblemente los inversores cuyo objetivo es la generación de rentas no sientan directamente la debilidad temporal de los resultados empresariales mientras reciban los dividendos.

Conclusiones

Como en todas las inversiones, existe un equilibrio entre riesgo y rentabilidad. Los elevados tipos de interés actuales del efectivo pueden parecer atractivos, pero a largo plazo invertir demasiado en efectivo puede tener inconvenientes. Aunque el efectivo puede proporcionar seguridad de valor nominal, está expuesto a un mayor riesgo de reinversión que activos como los bonos, que pueden bloquear los elevados tipos de interés actuales durante más tiempo. Y si bien la rentabilidad pasada no es una guía para la rentabilidad futura, a largo plazo la renta variable ha obtenido mejores resultados que el efectivo a la hora de protegerse contra el riesgo de inflación. Así pues, para los inversores interesados en la generación de rentas a largo plazo que estén dispuestos a ver cierta volatilidad en los precios, una combinación diversificada de activos puede resultar atractiva.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes