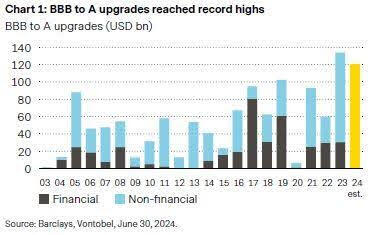

El crédito mundial con grado de inversión (IG) ha venido disfrutando de una fuerte mejora de la calidad crediticia, en particular desde el ejercicio 2023. Después de la pandemia, el apetito por las grandes operaciones de fusiones y adquisiciones se ha moderado. Muchas empresas han sido prudentes a la hora de gastar sus elevados saldos de efectivo, centrándose más en mejorar sus métricas crediticias, como el apalancamiento o la cobertura de intereses. Las agencias de calificación han recompensado este esfuerzo con una serie de mejoras en todos los tipos de bonos, en particular dentro de los IG. Esta tendencia ha continuado en 2024 y se espera que se traduzca en varias mejoras de calificación adicionales en los próximos trimestres.

El gráfico 1 ilustra las mejoras de calificación dentro de la categoría IG (de BBB a A), con un desglose entre entidades financieras y no financieras. Con menos compañías calificadas BBB, la calidad crediticia de los índices IG ha mejorado. Esta tendencia crediticia favorable reduce la probabilidad de rebajas y mejora la calidad de las inversiones subyacentes en bonos corporativos.

Si observamos más de cerca la temporada de presentación de resultados del primer semestre de 2024, este impulso positivo se ha confirmado ampliamente: La mayoría de las empresas del S&P 500, que representa al IG estadounidense, han superado las estimaciones de beneficios, impulsadas por unos sólidos márgenes de beneficio. Sólo unas pocas decepcionaron durante la temporada de presentación de resultados hasta el momento o se han guiado por unas perspectivas más débiles, un buen recordatorio de que la selección de nombres sigue siendo clave a la hora de elegir emisores y bonos en IG.

Además de unos fundamentales sólidos, los inversores en bonos corporativos IG también se benefician de unos rendimientos atractivos y de las buenas rentabilidades recientes de la renta fija. Los bonos corporativos IG europeos, por ejemplo, rinden en torno al 4%, bastante más que en la última década. Este aumento ha atraído una fuerte demanda en lo que va de año, ya que los inversores reconocen las ventajas de unos rendimientos públicos más elevados y unos diferenciales de crédito atractivos, lo que se traduce en mayores ingresos a largo plazo. Históricamente, las fluctuaciones de los diferenciales de crédito han tenido un impacto mínimo en los rendimientos a largo plazo, haciendo de los ingresos por cupones un motor clave de los rendimientos estables.

Un ejemplo ilustrativo puede verse en los recientes bonos preferentes seniors emitidos por uno de los principales bancos europeos, cuyos cupones han aumentado hasta algo más del 4,0% para un vencimiento a medio plazo, en comparación con los cupones de alrededor del 1% de los bonos sacados al mercado en el periodo 2018-2020. Esto representa un gran paso adelante.

Por tanto, no es de extrañar que en 2024 haya aumentado el apetito de los inversores, y que los nuevos bonos corporativos de IG registren tasas medias de suscripción de 3,5 veces. El entorno general del mercado sigue siendo muy favorable al carry, con unos sólidos fundamentos de crédito corporativo y una disminución de los riesgos de refinanciación a medida que las empresas reducen con éxito sus vencimientos. Es probable que las tasas de impago se sitúen en la banda inferior de las previsiones para este año.

Este comunicación promocional se ofrece exclusivamente a título informativo y no constituye ninguna invitación, oferta o recomendación para comprar o vender participaciones en fondos/ acciones de fondos ni ningún otro instrumento financiero, ni para realizar transacciones o actos jurídicos de ningún tipo. Se deberían adquirir participaciones en fondos únicamente sobre la base del folleto de venta actual del fondo, el documento informativo clave para el inversor, su escritura de constitución y el informe anual y semestral más reciente del fondo, y después de haber consultado a un asesor financiero, jurídico, contable y fiscal independiente.

Contenido recomendado

Malas noticias para los bonos: Una crisis petrolera podría romper la estrategia de refugio seguro

Una escalada dramática de las tensiones geopolíticas en Oriente Medio pone a los inversores en bonos en un dilema.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se desploma a mínimos de casi siete semanas ante la fuerte subida del Dólar

El USD/MXN está registrando un fuerte repunte este martes tras haberse disparado de un mínimo diario en 17.29 a un máximo de casi siete semanas en 17.82. Al momento de escribir, el par cotiza sobre 17.81, ganando un impactante 2.83% en el día.

Pronóstico del Bitcoin: El BTC cae por debajo de 67.000$ afectado por la escalada de la guerra entre EE.UU. e Irán

El Bitcoin se está negociando por debajo de 67.000$ el martes, perdiendo la mayor parte de las ganancias del ligero rebote visto el día anterior. Una guerra prolongada entre Estados Unidos e Irán podría afectar aún más el sentimiento de riesgo.

Pronóstico del Precio del EUR/USD: Las pérdidas adicionales ahora parecen estar sobre la mesa

La perspectiva a corto plazo para el EUR/USD ha estado deteriorándose constantemente desde el rechazo de los picos anuales cerca del obstáculo de 1.2100 registrado a finales de enero.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes