- Colmar el déficit de financiación hacia las cero emisiones netas y el desarrollo sostenible es una enorme oportunidad de inversión estructural. Y los inversores pueden participar a través de las estrategias de impacto medioambiental.

- Estas estrategias también pueden aportar diversificación a los inversores en renta variable mundial por su limitada superposición con las asignaciones a la renta variable tradicional y podrían contribuir a equilibrar el rendimiento de las carteras de renta variable mundial a lo largo del ciclo.

- La estrategia de impacto ambiental de Vontobel está posicionada para aprovechar este crecimiento estructural invirtiendo en empresas que desarrollan y aplican las tecnologías que impulsan esta transición.

Alcanzar las cero emisiones netas y contribuir a los Objetivos de Desarrollo Sostenible de las Naciones Unidas tiene un alto precio. Sin embargo, esto representa una enorme oportunidad estructural para que los inversores reduzcan el déficit de financiación entre las necesidades actuales y las futuras. Las estrategias de impacto ambiental no solo pueden contribuir a eliminar este déficit, sino que también mejoran una cartera de renta variable mundial al ofrecer tanto diversificación como un rendimiento más equilibrado a lo largo del ciclo. Este artículo anima a los inversores en renta variable mundial a replantearse el papel de las estrategias de impacto medioambiental en sus carteras.

¡No se lo pierda por no saber!

Un obstáculo común para incorporar estrategias de impacto ambiental en las asignaciones de renta variable mundial es no comprender sus beneficios. Desmontemos algunos mitos comunes sobre las inversiones en proveedores de soluciones medioambientales:

- Las soluciones medioambientales van mucho más allá de las energías renovables y las redes eléctricas. Abarcan una amplia gama de empresas y tecnologías en las que invertir. El equipo de inversión de impacto de Vontobel construye carteras de renta variable preparadas para capitalizar los cambios en los hábitos de consumo y la innovación empresarial que impulsan la transición hacia una inversión en cero emisiones netas y desarrollo sostenible. Nuestras estrategias de impacto ambiental abarcan empresas que abordan retos en infraestructuras de energía limpia, agua limpia, tecnología de la construcción, transporte de bajas emisiones, uso eficiente de los recursos y gestión del ciclo de vida.

- Las empresas de pequeña y mediana capitalización no son el único objetivo de una estrategia de impacto ambiental. En Vontobel, descubrimos a menudo que las empresas de gran capitalización ofrecen el crecimiento, la rentabilidad y la ventaja competitiva que busca nuestra cartera. No nos centramos en el tamaño de las empresas, sino en identificar empresas con soluciones probadas —escalables y monetizables— que puedan ofrecer rentabilidades ajustadas al riesgo competitivas a lo largo de todo un ciclo de mercado y aspiren a tener un efecto positivo medible en el medio ambiente.

- La idea de que las estrategias ambientales solo tienen cabida en carteras sostenibles, de impacto o éticas es falsa. De hecho, cada vez se consideran más una asignación complementaria a la renta variable mundial «tradicional». Más adelante profundizaremos en las ventajas de la diversificación.

Una oportunidad de mercado robusta y resiliente

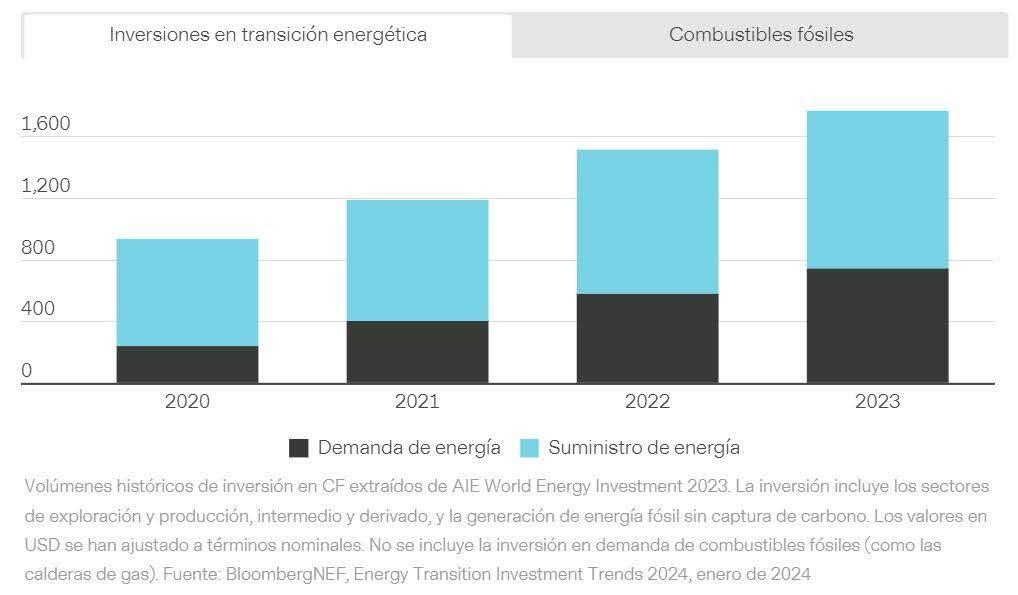

En 2023, los inversores canalizaron fondos sin precedentes hacia las tecnologías de transición energética. Como muestra el gráfico 1, la inversión mundial en transición energética (ITE) superó a la inversión en suministro de combustibles fósiles (CF) en casi 700 000 millones de USD.

Gráfico 1: Comparación de la inversión en transición energética con la inversión en suministro de combustibles fósiles, en miles de millones de USD

-638616591395889165.jpg)

A pesar de la continua financiación del suministro energético tradicional, el cambio hacia fuentes más limpias y eficientes en el uso de los recursos es evidente. La inversión en la transición energética con bajas emisiones de carbono aumentó un 17 % hasta un nuevo récord anual de 1,77 billones de USD en 20231. Alcanzar este récord en medio de un año de tensiones geopolíticas y económicas subraya la fuerza general de la transición energética.

¿A qué se debe esta enorme oportunidad estructural?

A pesar de la dinámica positiva, el capital destinado a la transición energética debe aumentar significativamente. La mejora de las infraestructuras, especialmente en ámbitos como la energía limpia y la planificación urbana sostenible, es vital para la modernización y un crecimiento económico sustancial. A medida que los gobiernos y las entidades privadas se comprometan con objetivos como los del Acuerdo de París, la demanda de este tipo de infraestructuras avanzadas se disparará, ofreciendo buenas oportunidades de inversión en una estrategia de impacto ambiental global.

Las cero emisiones netas son un objetivo climático ampliamente difundido. Para alcanzarlo, el nivel récord de inversión de 2023 debe triplicarse de aquí a 20301, como muestra el gráfico 2. Este gráfico también muestra las necesidades de financiación para otros tres objetivos climáticos y revela que se necesita un aumento medio de al menos 2 billones de USD. En uno de los escenarios, esa cantidad aumenta a casi 4 billones de USD. Estos niveles de inversión previstos sugieren entradas sustanciales en el universo objetivo de nuestra estrategia de impacto ambiental.

Gráfico 2: Comparación de las inversiones de 2023 y las previstas para 2030 en los escenarios climáticos de referencia común, en miles de millones de USD.

-638616592195199381.jpg)

Rentable y persistente

Los inversores deben tener presente que muchas soluciones limpias emergentes son inversiones viables, independientemente del apoyo político, los incentivos o las subvenciones. El equipo de inversión de impacto de Vontobel construye carteras de renta variable combinando empresas consolidadas y disruptivas que aprovechan los cambios estructurales a largo plazo, como el cambio climático, aportando soluciones innovadoras y escalables a grandes problemas mundiales, como el agotamiento de los recursos o el aumento de la contaminación. Estas empresas pueden superar a sus homólogas y ganar cuota de mercado, sobre todo si poseen balances sólidos y una rentabilidad superior a largo plazo. Nuestro proceso se basa en una amplia investigación propia y demuestra que nuestras decisiones de inversión se alinean con nuestros objetivos de rendimiento e impacto.

Diversificación del riesgo en las carteras de renta variable mundial

Las estrategias de impacto ambiental de Vontobel seleccionan las acciones por convicción, no por su inclusión o ponderación en un índice de renta variable mundial, sector o país. Creemos que invertir en empresas que impulsan un cambio medioambiental positivo puede generar una rentabilidad financiera atractiva y un impacto positivo a largo plazo, y seleccionamos empresas listas para ofrecer este «doble dividendo». La cartera concentrada y de alta convicción solo invierte en motores de rentabilidad deseables y conscientemente gestionados. Evita los riesgos no gestionados.

El resultado es una cartera muy diferente a otras carteras de renta variable mundial que puede complementar las asignaciones más tradicionales aportando diversificación. El gráfico 3 muestra la escasa similitud de las posiciones de nuestra estrategia con otras estrategias de renta variable mundial gestionadas activamente, comparándola con las cinco mayores estrategias internacionales gestionadas activamente (por activos bajo gestión) entre las categorías de Morningstar Global Large-Cap Growth y Global Large-Cap Blend. La escasa similitud se mantiene a lo largo del tiempo, como indica el gráfico 4.

Las estrategias ambientales globales aportan una mayor diversificación a través del tamaño de la capitalización bursátil de la cartera. La mayoría de los inversores suelen incluir gigantes de capitalización en su asignación de renta variable mundial, mientras que las estrategias de impacto ambiental pueden incluir a menudo empresas de gran y mediana capitalización que aportan soluciones escalables y de rentabilidad probada, garantizando una gran liquidez y estabilidad financiera. Como muestra el gráfico 5, nuestra estrategia está menos expuesta a los gigantes de la capitalización frente a una sobreponderación en la mediana y pequeña capitalización. De hecho, en marzo de 2024, la exposición media a la capitalización de la estrategia de impacto ambiental de Vontobel era de unos 55.000 millones de EUR (gran capitalización).

-638616593093358372.jpg)

-638616593555007267.jpg)

-638616594005488152.jpg)

Rendimiento más equilibrado a lo largo del ciclo

Las estrategias de impacto ambiental pueden mejorar una cartera de renta variable mundial al proporcionar un rendimiento más equilibrado a lo largo del ciclo. Estas estrategias suelen generar alfa en momentos distintos a las tradicionales y presentan diferentes patrones de estilo, como tamaño, calidad, valor o crecimiento. Estos factores podrían contribuir a suavizar las características de riesgo-rentabilidad de una cartera a lo largo del tiempo debido a su enfoque de selección diferente en comparación con la asignación tradicional.

En conclusión, las estrategias medioambientales no solo pueden ofrecer oportunidades de rentabilidad superior con un perfil de riesgo-rentabilidad a largo plazo similar a la renta variable mundial, sino que también aportan ventajas de diversificación. Permiten acceder a las oportunidades de crecimiento estructural derivadas de la transición a las inversiones en cero emisiones netas y desarrollo sostenible. Por lo tanto, creemos que es crucial que los inversores de renta variable mundial reevalúen la importancia y la proporción del impacto ambiental en su selección de inversiones.

La tendencia mundial hacia la inversión en la transición energética en 2023 fue sólida:

- Los sectores establecidos siguieron ganando impulso: el transporte eléctrico superó a las energías renovables como mayor motor del gasto, a pesar de que la inversión en energías renovables ascendió a más de 600 000 millones de USD.

- Los sectores emergentes registraron un crecimiento impresionante: la inversión en hidrógeno se triplicó de un año a otro, la captura y almacenamiento de carbono casi se duplicó y el almacenamiento de energía repuntó en torno al 75 %.

- El gasto mundial va en aumento: China sigue siendo el mayor contribuyente, con cerca de 700 000 millones de USD, lo que representa casi el 40 % del total mundial. EE. UU. también registró un fuerte crecimiento, con un gasto superior a 300 000 millones de USD, mientras que los 27 miembros de la UE invirtieron en conjunto 340 000 millones de USD.

Este comunicación promocional se ofrece exclusivamente a título informativo y no constituye ninguna invitación, oferta o recomendación para comprar o vender participaciones en fondos/ acciones de fondos ni ningún otro instrumento financiero, ni para realizar transacciones o actos jurídicos de ningún tipo. Se deberían adquirir participaciones en fondos únicamente sobre la base del folleto de venta actual del fondo, el documento informativo clave para el inversor, su escritura de constitución y el informe anual y semestral más reciente del fondo, y después de haber consultado a un asesor financiero, jurídico, contable y fiscal independiente.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes