Nadie quiere invertir en los momentos álgidos del mercado de renta variable. Pero ¿es el mal timing relevante a largo plazo? ¿Cómo se compara con la renta fija?

Los mercados de renta variable han alcanzado repetidamente nuevos máximos este año y las valoraciones son actualmente muy exigentes. La subida de los tipos de interés de los últimos años parece haber llegado a su fin; muchos de los principales bancos centrales están volviendo a bajar sus tipos de interés oficiales. Esto significa que el patrimonio invertido en fondos del mercado monetario deberían redirigirse hacia clases de activos de mayor riesgo. Pero ¿Cuándo es el momento adecuado para invertir en renta variable?

Las inversiones en renta variable requieren un horizonte de inversión a largo plazo; es preferible invertir de manera recurrente que esperar a que se registren nuevos mínimos.

Invertir regularmente en renta variable, con independencia de la evolución reciente del mercado (lo que se conoce como «coste promedio»), es una estrategia de inversión sólida para crear riqueza y da mejores resultados de lo que se suele suponer. Encontrar un buen punto de entrada suele ser difícil. Pero ¿es esto necesario? Es cierto que los inversores a largo plazo suelen conseguir rentabilidades positivas, aunque se equivoquen completamente cada año. Cuanto mayor es el horizonte de inversión, menores son las desviaciones entre el mejor y el peor punto de entrada.

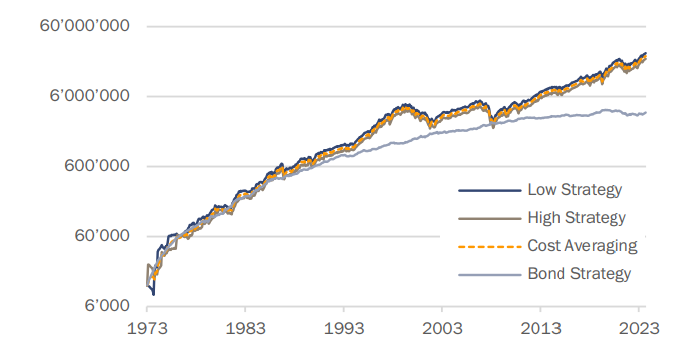

Analicemos un caso concreto: invertimos primero 1.000 dólares al mes («coste promedio»). En segundo lugar, como alternativa, se invierte la totalidad del importe anual (es decir, 12.000 dólares) en el momento final del mes en el que el pico es más bajo (es decir, el mejor momento de inversión; en adelante, «estrategia baja») y, en tercer lugar, en el momento de final del mes más alto (es decir, el peor momento de inversión; en adelante, «estrategia alta»).

Al final de un periodo de 50 años, que se puede ver en el siguiente gráfico, los rendimientos totales anuales (incluidas las nuevas inversiones anuales) difieren sólo ligeramente. La estrategia alta obtiene un rendimiento inferior al de la estrategia baja en un 17% (0.4% anual) y la estrategia de costes promedio obtiene un rendimiento inferior en torno al 10%, es decir, un 0.2% anual. En comparación, el mismo método con bonos del Estado de Estados Unidos habría generado un 86% menos de rentabilidad, es decir, ¡un 3.8% menos al año! Las diferencias de rendimiento también son similares en otros periodos de tiempo. Este hecho aplicaría incluso si no se invierte dinero adicional después del primer año.

El punto de entrada es irrelevante a largo plazo

Fuente: LSEG Refinitiv, Banco J. Safra Sarasin, datos mensuales, dic. 1973 a ago. 2024, estrategia baja/alta/media de costes basada en el MSCI USA net return Index, estrategia de renta fija basada en el Bloomberg US Treasury Index

La diferencia entre las estrategias de inversión tiene una importancia teórica, ya que los máximos y mínimos sólo pueden determinarse retrospectivamente. Sin embargo, la diferencia con la estrategia de coste promedio se reduce a menos de un punto porcentual al cabo de 10 años, una diferencia mínima. Por lo tanto, se recomienda esta estrategia al tener una aplicación sencilla. Cabe mencionar en este contexto que el momento adecuado en los mercados bursátiles es irrelevante cuando se utiliza este método de inversión.

La discrepancia inicial desaparece al cabo de unos años

-638653686783457235.png)

Fuente: LSEG, Banco J. Safra Sarasin, datos mensuales, dic. 1973 a dic. 2023, estrategia baja/alta/media de costes basada en el MSCI USA net return Index

La renta variable también supera a la renta fija en un periodo de diez años

En el caso de las inversiones en renta variable, un horizonte de inversión de diez años suele considerarse suficiente para lograr una rentabilidad global positiva. Pero ¿La renta variable también supera a una inversión comparable en renta fija durante este periodo? Si comparamos los rendimientos de las estrategias de inversión presentadas con anterioridad a lo largo de los diez años siguientes, como se muestra a continuación, la solidez del rendimiento superior de una inversión en renta variable en comparación con una inversión en deuda pública estadounidense es impresionante, incluso si las inversiones se realizan todos los años en el punto álgido del mercado. En 42 de los 50 años analizados, la renta variable estadounidense obtuvo una rentabilidad superior a 10 años, con una media del 3,6% anual en todos los periodos. Una excepción a la regla es el periodo comprendido entre 1997 y 2002, cuando el mercado de valores se vio afectado por varias crisis sucesivas, sobre todo la crisis asiática y la burbuja de las puntocom. Durante este periodo, la deuda pública estadounidense superó claramente a la renta variable.

Incluso la alta estrategia es mejor que los bonos a más de 10 años

Pero ¿cuánto tardaron los inversores en recuperar las pérdidas de una inversión puntual en renta variable poco antes de una fuerte corrección? Esto representa el «peor de los casos», porque el mal momento del punto de partida no puede compensarse con aportaciones adicionales de inversión. El siguiente gráfico ilustra la cuestión. El peor mes para invertir en renta variable en los últimos 50 años fue marzo de 2000, tras el cual el mercado de renta variable cayó más de un 46% (el mínimo fue en septiembre de 2002) y también fue el que más tiempo tardó (18 años) en volver a obtener beneficios en comparación con la deuda pública estadounidense. Sin embargo, este periodo es una excepción, como muestra una comparación con las otras nueve mayores correcciones bursátiles desde 1974. El gráfico ilustra que el tiempo necesario para lograr un rendimiento superior al de una inversión en deuda pública estadounidense se ha acortado drásticamente en las dos últimas décadas (tras la burbuja de las puntocom), en parte debido a los bajos rendimientos de los bonos. Por término medio, sólo se han necesitado 2,3 años desde 1974 -calculado sobre cada año- para volver a obtener un valor añadido en comparación con los bonos del Estado, a pesar de haber invertido en el punto álgido del mercado de renta variable.

La recuperación tras las grandes correcciones ha vuelto a ser más corta

-638653688634265508.png)

Fuente: LSEG Refinitiv, Bank J. Safra Sarasin, datos mensuales, dic. 1973 a dic. 2023; las correcciones son pérdidas máximas superiores al 10%, renta variable=MSCI USA net return Index, renta fija= Bloomberg US Treasury Index

El último análisis se basó en una inversión única en el valor más alto a final de mes de cada año natural. Incluso con las estrategias anteriormente consideradas con aportaciones anuales de inversión -especialmente la estrategia alta- el resultado global cambia de forma insignificante.Concretamente en los años 70, el tiempo necesario para que la renta variable vuelva a superar a la renta fija es ligeramente inferior.

Resumen y perspectivas

Los rendimientos de los bonos están cayendo a un ritmo moderado y la prima de riesgo de la renta variable está aumentando de nuevo. Sin embargo, la valoración de la renta variable -especialmente en Estados Unidos - sigue siendo elevada y existen incertidumbres, sobre todo en lo que respecta al entorno económico (¿habrá un «aterrizaje suave»?), la situación geopolítica y los crecientes conflictos comerciales (por ejemplo, el «America first»). Además, el mercado bursátil estadounidense ha alcanzado repetidamente nuevos máximos desde principios de año, el último a finales de septiembre.

Esto plantea una pregunta a los inversores en renta variable a largo plazo: ¿cuándo es el momento adecuado para invertir la liquidez en el mercado de renta variable o aumentar la asignación a renta variable? Como muestra este análisis, la respuesta es obvia: ¡hoy!

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes