En un mundo dominado por un discurso inversor centrado en Estados Unidos, la deuda emergente en moneda local ofrece una alternativa atractiva. Con unos factores de rentabilidad basados en la dinámica de los tipos de interés locales, este activo puede aportar diversificación y potencial resistencia a las carteras globales.

Rendimientos atractivos y una clase de activos en desarrollo

Los inversores suelen buscar rentabilidad a través del riesgo crediticio estadounidense, lo que da lugar a movimientos sincronizados de activos vinculados a la política de ese país. Los bonos emergentes denominados en divisa local pueden generar rentabilidad a través de los tipos de interés locales en lugar de los diferenciales crediticios. A diferencia de los bonos denominados en dólares estadounidenses, su perfil de rentabilidad viene determinado por la política monetaria nacional, lo que permite a los inversores acceder a altos rendimientos sin exponerse excesivamente a los riesgos o correlaciones del mercado estadounidense. Históricamente, el crédito emergente en divisa local se ha comportado como un activo crediticio de beta alta. Durante la crisis financiera mundial de 2007-2008, siguió la misma trayectoria que los bonos de alto rendimiento estadounidenses. Pero el panorama ha cambiado. Desde 2020, la deuda en moneda local se asemeja más a la trayectoria de los bonos del Tesoro estadounidense. La mejora de la credibilidad fiscal, la participación de los inversores locales y la transparencia de los marcos monetarios han hecho que esta clase de activos responda mejor a los movimientos de los tipos de interés nacionales.

Caminos divergentes

-638956072413814831.png)

Los resultados pasados no son garantía de resultados futuros.

A 30 de mayo de 2025. Índices: Índice JPMorgan GBI-EM Global Diversified, Índice Bloomberg US High Yield 2% Issuer Capped, Índice Bloomberg 10-year US Treasury. Fuente: Bloomberg.

La valoración de las divisas proporciona un amortiguador frente a las recesiones provocadas por Estados Unidos.

Muchas divisas de mercados emergentes se han mantenido estructuralmente infravaloradas debido a años de concentración de capital en Estados Unidos. Esto proporciona un colchón durante las recesiones lideradas por Estados Unidos. Con un margen limitado para una mayor depreciación, las divisas de los mercados emergentes pueden ofrecer una estabilidad relativa, especialmente durante los periodos de debilidad del dólar estadounidense, como el que estamos viviendo actualmente. La debilidad del dólar estadounidense en lo que va de año da mayor margen de maniobra para fijar sus políticas monetarias a los bancos centrales de los mercados emergentes, ya que no necesitan necesariamente apoyar sus divisas mediante subidas de tipos.

Resiliencia en los distintos contextos de mercado.

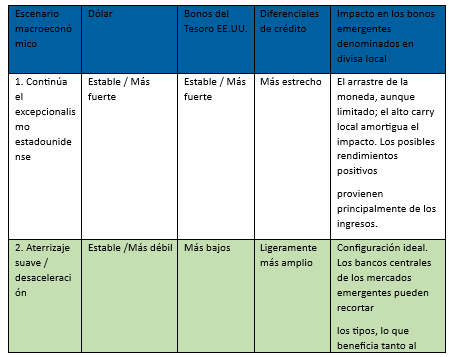

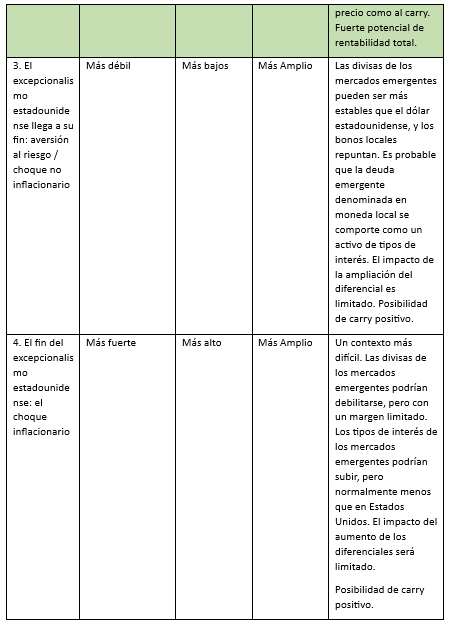

La deuda en moneda local ofrece un perfil de rentabilidad que podría ser resistente en una amplia gama de escenarios macroeconómicos. Aunque no todos los entornos serán favorables, esta clase de activos proporciona múltiples fuentes de rentabilidad a través del carry, la exposición a la duración local y el apoyo estructural de la moneda. En conjunto, estos factores de rentabilidad pueden ayudar a mitigar el riesgo y reforzar la diversificación de la cartera.

Perfil de rentabilidad esperada de los bonos emergentes denominados en divisa local en distintos escenarios de mercado

Fuente: Capital Group. El aterrizaje suave/desaceleración en verde indica el resultado más favorable para los rendimientos totales de EMLCD.

Conclusión

En un mundo en el que los rendimientos de la renta fija global suelen sincronizarse en torno a la política estadounidense, la deuda emergente denominada en moneda local destaca como una oportunidad diferenciada y basada en los tipos de interés. Como se ha mencionado anteriormente, este activo y el alto rendimiento estadounidense ya no están estrechamente correlacionados. Al combinar estas fuentes de rendimiento distintas —los tipos de interés locales y la dinámica de las divisas en de la deuda emergente en moneda local, y los diferenciales de crédito en el alto rendimiento estadounidense—, los inversores podrían mejorar la diversificación de la cartera y reducir el riesgo de concentración, lo que favorecería la posibilidad de obtener rendimientos más estables a largo plazo.

Aviso legal: Capital Group es una de las compañías de gestión de activos más antiguas y grandes del mundo, y gestiona estrategias de inversión multiactivo, de renta variable y renta fija para diferentes tipos de inversores. Desde 1931, Capital Group se ha centrado exclusivamente en ofrecer resultados superiores y consistentes a los inversores a largo plazo mediante carteras de alta convicción, análisis riguroso y responsabilidad individual. Actualmente, Capital Group colabora con intermediarios e instituciones financieras para gestionar más de 2,8 billones de dólares estadounidenses¹ en activos a largo plazo para inversores de todo el mundo.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes