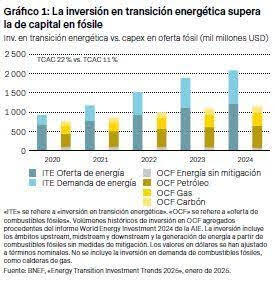

Nosotros creemos que puede ser todo lo contrario. En 2024, la inversión en energía limpia alcanzó un máximo histórico de 2.1 billones USD, más del doble que en 2020, según el informe «Energy Transition Investment Trends» de 2025 de BloombergNEF publicado a principios de este año. El transporte electrificado, las energías renovables y las redes eléctricas centraron la mayor parte de ese crecimiento. En los últimos cinco años, las alternativas limpias han superado a los combustibles fósiles, duplicando las tasas de crecimiento anual compuesto (gráfico 1). Esta evolución nos indica que la transición energética mundial sigue ganando terreno, aunque de forma desigual.

En EE.UU., el presidente Donald Trump no tardó en desmantelar las disposiciones clave de la IRA cuando asumió el cargo a principios de este año. En cuestión de días, firmó órdenes ejecutivas que suspendían el apoyo federal a iniciativas de energía limpia, paralizaban los desembolsos de fondos conforme a la IRA y revertían las regulaciones sobre emisiones y combustibles fósiles. Europa presenta un panorama igualmente complejo. En Alemania, las plantas de carbón se reactivaron temporalmente hasta 2024 para gestionar la escasez de gas causada por la guerra en Ucrania y la reducción de las importaciones rusas. Y China, el mayor emisor del mundo, sigue poniendo en marcha docenas de nuevas centrales eléctricas de carbón.

Sí, la transición ecológica se enfrenta a ciertos obstáculos regionales, pero, por lo que podemos observar, no se está paralizando a escala mundial. Otras grandes economías están intensificando sus esfuerzos para ayudar a cubrir los posibles vacíos ante la falta de liderazgo de Estados Unidos: la UE mantiene su firme compromiso con los objetivos climáticos generales, destinando más de 300.000 millones euros a través del Pacto Verde Europeo y REPowerEU a reducir la dependencia de los combustibles fósiles y potenciar las energías renovables. China está avanzando en dos vías paralelas: las centrales eléctricas de carbón se yuxtaponen con la incorporación de más de 216 gigavatios de capacidad solar y eólica solo en 2023, casi el doble de la capacidad instalada total del Reino Unido. Japón sigue adelante con su política de «transformación verde»18, que tiene como objetivo movilizar más de un billón de dólares en inversiones públicas y privadas durante la próxima década, centrándose en la descarbonización de la industria, la expansión del uso del hidrógeno y el amoniaco, y el impulso de las energías renovables.

En este contexto, las tecnologías maduras, como las energías renovables, las redes eléctricas o el transporte electrificado, cuentan con el respaldo de un favorable análisis de costes y beneficios, pues a menudo son económicamente viables sin subvenciones y altamente dimensionables, y revisten un riesgo tecnológico limitado. Como resultado, reciben la mayor parte de la inversión en transición energética, y esperamos que sigan creciendo a pesar de algunos obstáculos políticos.

La importancia del área upstream

La dimensión downstream de la transición (energías renovables, vehículos eléctricos, edificios ecológicos y tecnologías industriales limpias) ya se ha convertido en un componente fundamental de las carteras de renta variable global de numerosos inversores. Sin embargo, una transición ordenada hacia un mundo con cero emisiones netas requiere un uso intensivo de materiales y exige seguridad y estabilidad energéticas, al tiempo que se potencian las alternativas limpias. Por tanto, acertar en la parte upstream de la transición es crucial para el progreso general.

El camino hacia un sistema energético libre de carbono está literalmente pavimentado con metales (gráfico 2). Para construir un mundo con cero emisiones netas, necesitamos insumos upstream: las materias primas y las infraestructuras que hacen posibles las tecnologías limpias. Cobre, litio, níquel, cobalto y aluminio, o los «cinco grandes». Son componentes clave de los paneles solares, las turbinas eólicas, las baterías y las redes eléctricas, que no pueden existir sin ellos. No es de extrañar, pues, que se prevea un aumento de la demanda de estos materiales en los próximos años.

-638924980503125779.jpg)

Según la Agencia Internacional de la Energía (AIE), se augura que el valor de mercado de los minerales críticos para la transición se duplicará con creces para 2040, alcanzando unos 770.000 millones de dólares en el escenario de cero emisiones netas. Se espera que la demanda se cuadruplique para 2040 en dicho escenario, alcanzando casi los 40 millones de toneladas, si bien la oferta se enfrenta a dificultades para seguir el ritmo.

Hoy en día, seguimos dependiendo de la minería primaria. El desarrollo de nuevas minas se ha vuelto más caro y lento: el tiempo medio entre el descubrimiento y la producción actualmente es de 18 años, el triple que en la década de 1990. El aumento de los costes de capital, los obstáculos normativos y la resistencia de las comunidades agravan el desafío. El aumento de la oferta de minerales se complica aún más por los largos plazos necesarios para pasar de la identificación de un yacimiento mineral a su extracción, el aumento de la inflación de la inversión en gastos de capital necesaria para desarrollar nuevas minas y las importantes externalidades negativas que las minas suponen para las comunidades cercanas.

Esta es la razón por la que creemos que el reciclaje es fundamental. Probablemente, no sustituirá a la minería primaria, pero sí ofrece una valiosa fuente secundaria. El reciclaje puede mejorar la seguridad del suministro y reducir los residuos y el impacto medioambiental. Además, abre la puerta a que los inversores aprovechen esta emergente cadena de valor que abarca desde la extracción primaria de minerales (por ejemplo, cobre y litio) hasta la minería urbana y las tecnologías de procesamiento (por ejemplo, operadores y servicios de reciclaje, y equipos y tecnología de reciclaje), pasando por materiales innovadores (por ejemplo, polisilicio o cemento con bajas emisiones de carbono).

Ávidos de energía

Un segundo reto que nos espera en nuestro camino hacia la transición ecológica es la electrificación. A medida que el mundo avanza hacia soluciones más eléctricas, la demanda de energía no deja de aumentar en todos los sectores. Los centros de datos son buen ejemplo de ello: en EE. UU., representaron el 4.4% del consumo de electricidad en 2023 y podrían llegar a suponer hasta el 12% en 202820. A escala mundial, la demanda energética de los centros de datos podría duplicarse con creces para 2030, superando el consumo total de electricidad de Japón.

Y aquí está el problema: tienen una necesidad inmediata de energía y, hoy por hoy, no pueden depender totalmente de recursos renovables, que aún deben dimensionarse. Durante los próximos años, su demanda cada vez mayor de energía deberá satisfacerse con fuentes fósiles (al menos, en parte) para garantizar un suministro energético ininterrumpido, fiable y asequible. Sin embargo, los diferentes recursos fósiles tienen efectos medioambientales muy diferentes (gráfico 3). Así pues, los centros de datos y demás sectores con alto consumo de energía están impulsando sus esfuerzos hacia la descarbonización, movidos por los objetivos de neutralidad en carbono y el creciente escrutinio público. Para los inversores, esto abre la puerta a aprovechar un amplio conjunto de oportunidades en toda la cadena de valor de la energía baja en carbono. Aquí se incluye no solo a los facilitadores de la transición puros, sino también a determinados productores de energía tradicionales, en concreto, aquellos que pueden demostrar una estrategia creíble para transicionar a fuentes de energía con menos emisiones de carbono y que están aumentando activamente participación en este tipo de actividades.

Vemos que la transición ecológica se acelera, pero también se vuelve más compleja, lo que crea nuevas oportunidades, como las tecnologías de reducción de emisiones, como la captura de carbono y la energía nuclear, y los combustibles de nueva generación, como el hidrógeno y el combustible sostenible para la aviación.

Invertir en facilitadores del cambio

En Conviction Equities Boutique, una de las áreas de interés es el upstream, es decir, los pilares que hacen posible la transición al downstream. Desde las materias primas hasta las infraestructuras habilitadoras, identificamos aquellas empresas que son esenciales para la transición, pero que a menudo el capital convencional pasa por alto.

Creemos que una senda ordenada hacia las cero emisiones netas debe ser intensiva en materiales, segura y resiliente. Eso implica invertir en empresas que no solo potencien las tecnologías limpias, sino que también garanticen la estabilidad.

Adoptamos un enfoque holístico y repetible basado en análisis fundamentales y nos centramos en los factores impulsores a largo plazo, concebimos flujos de efectivo plurianuales y nos centramos en empresas con ventajas competitivas, balances sólidos y capacidad para generar rentabilidades superiores.

Para nosotros, es importante mirar más allá de los titulares y el ruido y comprender los componentes clave que intervienen en la transición ecológica. Para quienes adoptan una visión integral y con perspectiva de futuro, las ventajas son claras: las empresas que ofrecen soluciones escalables, con fundamentales sólidos y un enfoque hacia la rentabilidad a largo plazo podrían estar preparadas para liderar el cambio. Al invertir en todo el espectro, desde los recursos básicos hasta los facilitadores tecnológicos, los inversores pueden contribuir tanto a acelerar la transición como a participar de sus beneficios.

Este comunicación promocional se ofrece exclusivamente a título informativo y no constituye ninguna invitación, oferta o recomendación para comprar o vender participaciones en fondos/ acciones de fondos ni ningún otro instrumento financiero, ni para realizar transacciones o actos jurídicos de ningún tipo. Se deberían adquirir participaciones en fondos únicamente sobre la base del folleto de venta actual del fondo, el documento informativo clave para el inversor, su escritura de constitución y el informe anual y semestral más reciente del fondo, y después de haber consultado a un asesor financiero, jurídico, contable y fiscal independiente.

Contenido recomendado

Última hora: El Banco de Inglaterra mantiene sus tipos de interés en el 3.75%, en línea con lo previsto

En su reunión de febrero, el Banco de Inglaterra (BoE) mantuvo la tasa de interés en 3.75%, como habían anticipado los mercados. Sin embargo, la votación expuso una división en el Comité de Política Monetaria (MPC), ya que cuatro miembros apoyaron un recorte de 25 puntos básicos.

Banxico mantiene las tasas en el 7% y retrasa la consecución del objetivo de inflación al segundo trimestre de 2027

Banxico, el banco central de México, ha anunciado este jueves que mantenía sus tasas de interés sin cambios en el 7%, tal como se esperaba. La decisión supone una pausa tras doce reuniones consecutivas de recortes.

USD/MXN: El Peso mexicano gira a la baja frente al Dólar tras el buen dato de Nóminas no Agrícolas de EE.UU.

El USD/MXN cayó en la primera parte del miércoles a un mínimo de 13 días en 17.13, pero ha girado al alza tras la publicación de las Nóminas no Agrícolas de Estados Unidos, ya que han mejorado considerablemente las expectativas, dando impulso al Dólar.

Pronóstico del Bitcoin: El BTC cae por debajo de 67.000$ antes de los datos de Nóminas no Agrícolas de EE.UU.

El precio del Bitcoin extiende las pérdidas, cotizando por debajo del límite inferior de consolidación en 67.300$ el miércoles. Un cierre firme por debajo de este nivel podría desencadenar una corrección más profunda para el BTC.

Pronóstico del precio del EUR/USD: Un soporte menor se sitúa en 1.1770

El rebote del EUR/USD parece haber encontrado una pequeña resistencia justo al norte de 1.1900, pero la imagen general aún apunta a más ganancias en un futuro cercano, con el objetivo inmediato siendo el hito de 1.2000.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes