Este artículo ha sido escrito por Antonio Folgar Alvedro, trader de opciones

¿Cómo ha operado un trader de volatilidad desde la crisis de la pandemia hasta ahora? ¿Ha obtenido beneficio, habiendo caído el mercado un 20%, en término medio, desde entonces?

Se ha hablado mucho de la volatilidad durante este convulso período, se han dicho cosas buenas y malas, ciertas e inciertas, e incluso se ha puesto en duda la validez de algunos de los activos asociados a ella como el VIX. ¿Qué hay de verdad en todo esto? ¿Es cierto que VIX ha dejado de funcionar y no sirve ya para realizar coberturas? ¿Cómo ha operado durante todo este período un trader de volatilidad? En este artículo vamos a analizar estas cuestiones, aclarar algunos conceptos y conocer definitivamente si operar volatilidad ha resultado una opción ganadora o perdedora a lo largo de esta crisis.

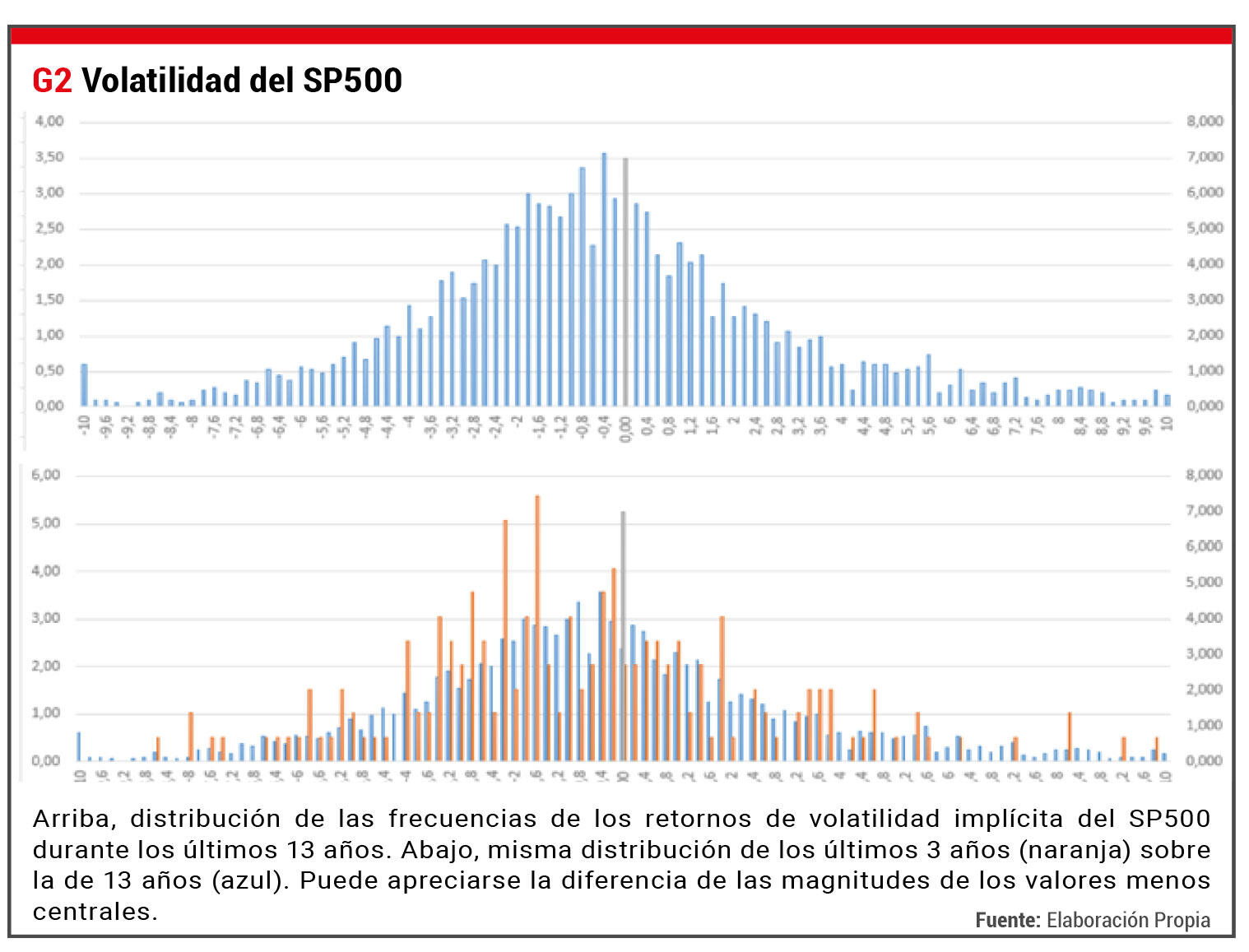

En trading, hay dos formas de referirse a la volatilidad, la volatilidad realizada (en adelante, VR) y la volatilidad implícita (aka, VI). Desgraciadamente, es frecuente confundirlas porque tendemos a abreviar el lenguaje hablando siempre por el nombre y sin mencionar el apellido, a lo cual se suma que ambas suelen tener movimientos altamente correlacionados, lo que genera aún más confusión. Y lo peor de todo es que somos bastante inconscientes de la importancia que esto tiene. La volatilidad realizada, VR (o histórica, VH, que es otra forma de indicar lo mismo) es un indicador perteneciente al trading cuantitativo, y básicamente mide, a través de fórmulas matemáticas, la magnitud de los movimientos que ya ocurrieron en los precios. Ahora bien, su hermana, la VI, mide algo bien distinto: la magnitud de los movimientos del precio de las opciones o, dicho de otra manera: mide los movimientos que los operadores anticipan que ocurran en la cotización de un activo. Concretando en un ejemplo, la VI del SP500 (para un período determinado) nos indicará cómo creen los operadores que se va a mover el SP500 durante dicho intervalo de tiempo.

De lo mencionado, podemos deducir que la VR realmente no es operable, es sencillamente un indicador que nos habla de lo que ha sucedido en el pasado con los precios. En cambio, la VI sí es un activo operable (a través de opciones, como veremos), y es posible tanto comprarla como venderla: es su gran ventaja.

De la misma forma que podemos calcular la VR utilizando muchos períodos (un mes, dos meses, un año…) sucede lo mismo con la VI. No hay una sola, hay muchas, dependiendo del período escogido para su cálculo (entre otros).

Gráfico del SP500 (SPX) durante el año 2022. En violeta, abajo, la VR a 25 días y en verde, la VI a 20 días. La VI anticipó, posicionándose por encima de la VR, las correcciones iniciadas a principios del año. Fuente: Thinkorswim, indicador propio.

VIX, la verdad… más allá de los titulares

VIX es un índice en el cual, sin necesidad de tener que comprar o vender opciones, podemos tener la VI del SPX, en forma de un activo concreto y operable.

Concretamente, VIX se compone de opciones de venta y de compra del SPX (puts y calls) a 30 días, lo que significa que, cuando lo operamos, por ejemplo comprándolo de alguna de las formas existentes (bien sus futuros, o adquiriendo el ETN basado en el mismo, VXX) nos estaremos posicionando largos de volatilidad (es decir, a favor del incremento de movimiento del SPX), y si lo vendemos, justo lo contrario. La importancia de VIX, y del ETN que lo replica, el VXX, reside en que, al ser activos sensibles a la volatilidad, han sido utilizados habitualmente como una forma de cobertura sobre posiciones en el SPX, y del mercado de renta variable en general.

Claro, el problema es que el coste de utilizarlo se nos puede salir muy fuera de control si hay ya previamente gran demanda de opciones y la cotización del VIX sube, y esto suele suceder cuando hay algún tipo de evento sistémico que Wall Street no sabe cómo manejar, o bien cuando existe temor por un problema de liquidez en el mercado.

Un concepto que debe quedar claro, puesto que existe gran confusión en este sentido, es que...

...

...

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

Datos de empleo de Estados Unidos: ¿A favor o en contra del Dólar?

El mercado de divisas y el de materias primas ofrece movimientos acotados y cautelosos en estas horas, a la espera de los datos de empleo de Estados Unidos de febrero, que se conocerán este viernes a las 8:30 de Nueva York.

El invierno se alarga: Guerra en Oriente Medio, crisis del petróleo y regreso de la inflación

El aumento de los precios del petróleo está reviviendo los temores inflacionarios en un momento en que los bancos centrales creían que lo peor del impacto de precios había quedado atrás.

USD/MXN: El Peso mexicano cae a mínimos de casi dos meses frente al Dólar a pesar del mal dato de empleo NFP de EE.UU.

El USD/MXN se ha disparado este viernes a máximos no vistos desde el pasado 13 de enero, impulsado por la demanda del Dólar como refugio seguro ante el fuerte incremento de los precios del petróleo en medio de la guerra en Oriente Medio.

Pronóstico Semanal del Bitcoin: Las tensiones en Oriente Medio y el aumento de los precios del petróleo pesan sobre el BTC

Los operadores temen una venta masiva en el Bitcoin después de que las instituciones vinculadas al invierno cripto de 2022 comiencen a mover BTC a plataformas institucionales.

EUR/USD Semanal: ¡Guerra! La inflación se disparará, los bancos centrales cambiarán de rumbo

El par EUR/USD termina la semana justo por debajo de la marca de 1.1600, registrando su mayor caída semanal en más de un año.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes