Este artículo ha sido escrito por Tim Boole, responsable de gestión de producto de Schroders

En el pasado, los activos privados -como el private equity (capital privado)- sólo eran accesibles para los grandes inversores institucionales. Pero eso está cambiando.

Una de las principales razones por las que la inversión en activos privados ha estado fuera del alcance de los inversores privados hasta ahora es la propia naturaleza de las transacciones. La búsqueda de operaciones puede llevar mucho tiempo y su estructuración puede ser compleja, mientras que las salidas también pueden demorarse y plantear sus propias dificultades.

Sin embargo, la demanda de los inversores privados ha ido creciendo y, con ella, la oferta. Muchos de los grandes gestores de activos privados que antes sólo atendían a una base de clientes institucionales están desarrollando productos más accesibles.

¿Qué ha provocado este cambio? ¿Qué significa para el sector? ¿Y qué significa para los pequeños inversores privados? Analizamos los avances en materia de productos, tecnología y regulación que están abriendo las puertas de la inversión en activos privados.

La demanda aumenta, la oferta responde

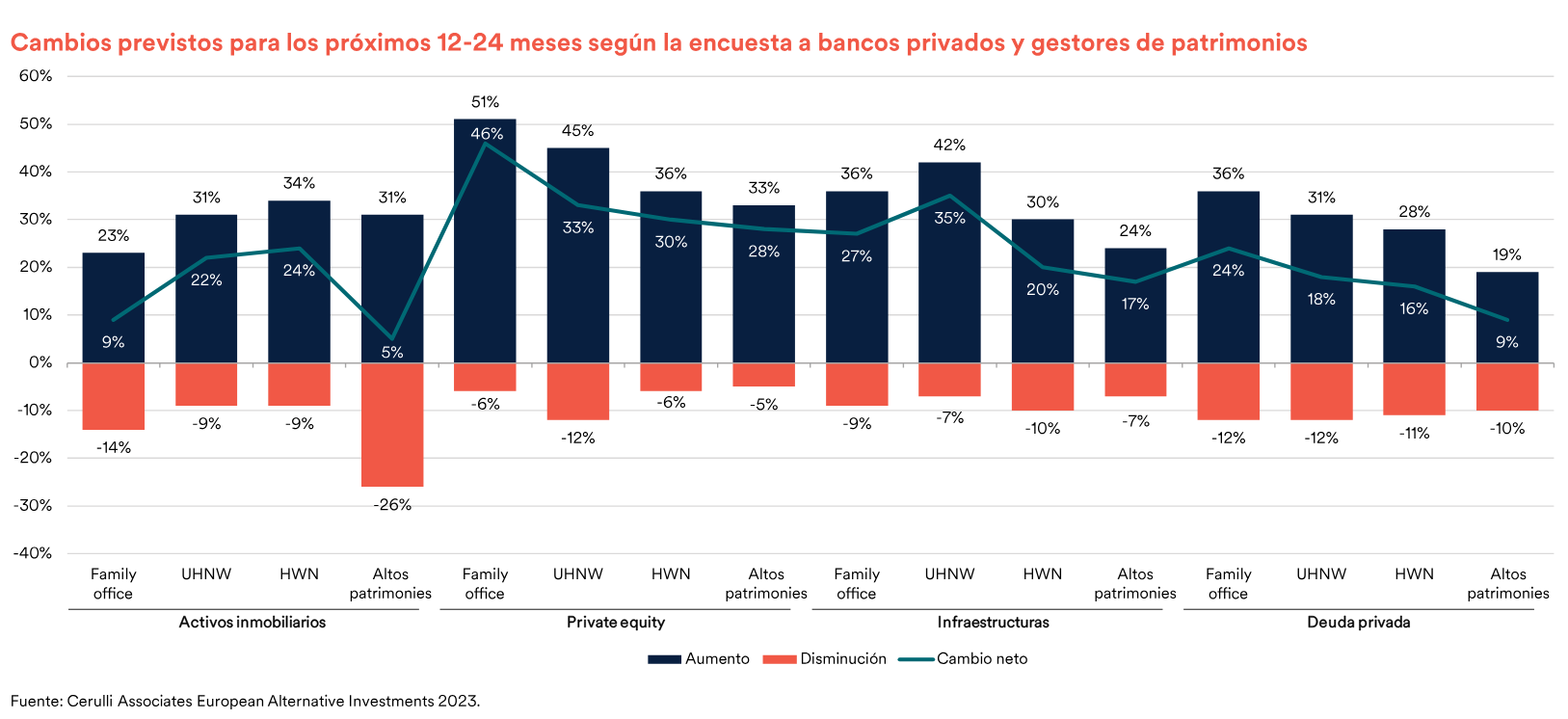

El siguiente gráfico muestra un "mapa de calor" de la demanda de activos privados para los próximos 12-24 meses entre los bancos privados y los gestores de patrimonios europeos. Los datos ponen de manifiesto el fuerte crecimiento previsto entre los family offices, los inversores con patrimonios muy elevados (ultra high-net-worth investors o UHNW) y los inversores con altos patrimonios (high-net-worth investors o HNW), a menudo partiendo de una base baja.

Paralelamente, se han ralentizado las nuevas inversiones de muchos de los grupos de clientes institucionales tradicionales de los mercados privados, como los fondos de pensiones y las compañías de seguros. En algunos casos, esto se debe al efecto denominador, que se produce cuando una parte de la cartera, normalmente las asignaciones al mercado público, disminuye de valor por la volatilidad del mercado y reduce el valor total global de la cartera. Como resultado, los segmentos de la cartera que no disminuyeron de valor ahora comprenden un mayor porcentaje del total. Esto afecta comúnmente a los inversores en mercados privados que pueden encontrarse sobreexpuestos a este tipo de mercados.

En otros casos, hay factores estructurales, como los planes de pensiones de prestación definida, que han reducido la exposición al riesgo o estaban en proceso de hacerlo.

En respuesta a esta dinámica cambiante de la clientela, muchos grandes gestores de activos del mercado privado han dedicado importantes recursos a explotar esta reserva de capital. Las respuestas varían desde la creación de equipos dedicados a la gestión de patrimonios hasta el establecimiento de asociaciones con gestores de fondos de inversión tradicionales que actúan como guardianes de los bancos privados o gestores de patrimonios tradicionales. En este sentido, la relación con los intermediarios es fundamental, ya que controlan o influyen en los flujos procedentes de los inversores privados.

¿Cómo han evolucionado los productos?

Varios gestores de mercados privados están lanzando fondos centrados exclusivamente en el patrimonio privado. Estos fondos tienen características que atraen a esa base de inversores, como la exigencia de capital único frente a la exigencia de capital múltiple, estructuras semilíquidas que ofrecen mayor flexibilidad y estructuras de fondos regulados que pueden distribuirse a inversores no profesionales.

Estas estructuras de fondos pueden agruparse en dos categorías: abiertos o cerrados. Y pueden dividirse en tres grados de liquidez: líquida, semilíquida o ilíquida.

En el caso de los fondos semilíquidos abiertos, la innovación ha progresado con rapidez, especialmente para clases de activos como el private equity, el crédito privado y el sector inmobiliario. Estos fondos tienen ciclos de suscripción y reembolso mensuales o trimestrales y la liquidez procede de dos fuentes: suscripciones y reembolsos de los inversores o de las distribuciones de las inversiones.

Por un lado, las suscripciones y los reembolsos se realizan al valor liquidativo neto del fondo (NAV), lo que elimina la volatilidad o la beta del mercado en comparación con los fondos cerrados, que dependen de un mercado secundario para la liquidez.

Por otro, la construcción de la cartera proporciona la primera línea de defensa. Una cartera bien construida, diversificada por geografía, sector, tipo y añada, puede crear un nivel de "liquidez natural" que sea regular y consistente.

Como segunda línea de defensa, los fondos semilíquidos suelen utilizar herramientas como los límites de reembolso o la posibilidad de suspender las suscripciones y los reembolsos para que el gestor pueda controlar mejor la liquidez dentro del fondo. Esto ayuda a moderar el comportamiento de los inversores en caso de eventos de estrés del mercado.

Los fondos cotizados cerrados, por su parte, ofrecen a los inversores privados un medio ideal para acceder a una cartera privada conservando la flexibilidad de la negociación diaria. De hecho, una de las áreas de mayor crecimiento ha sido el lanzamiento de fondos cerrados sin liquidez o con ventanas de liquidez periódicas.

Además, estas nuevas estructuras de fondos cerrados están diseñadas específicamente para los inversores privados, ya que cuentan con un calendario estructurado de petición de capital (capital calls), una vida más corta que la de los fondos más institucionales y unos importes mínimos de suscripción más bajos.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Contenido recomendado

Malas noticias para los bonos: Una crisis petrolera podría romper la estrategia de refugio seguro

Una escalada dramática de las tensiones geopolíticas en Oriente Medio pone a los inversores en bonos en un dilema.

¿Volverá el petróleo a 100$? La interrupción en el Estrecho de Ormuz tiene la clave

La reacción del mercado petrolero ha sido inmediata y contundente.. El mercado ya no está valorando un simple aumento en las tensiones, sino la parálisis de facto del corredor energético más estratégico del mundo: el Estrecho de Ormuz.

USD/MXN: El Peso mexicano se desploma a mínimos de casi siete semanas ante la fuerte subida del Dólar

El USD/MXN está registrando un fuerte repunte este martes tras haberse disparado de un mínimo diario en 17.29 a un máximo de casi siete semanas en 17.82. Al momento de escribir, el par cotiza sobre 17.81, ganando un impactante 2.83% en el día.

Pronóstico del Bitcoin: Las nuevas entradas de ETF envían al BTC por encima de 71.000$, compensando la incertidumbre de la guerra

El Bitcoin se está negociando en verde por encima de 71.000$, acercándose a una zona de resistencia clave. La demanda institucional sigue siendo robusta, ya que los ETF registraron flujos positivos por segundo día consecutivo..

EUR/USD Pronóstico: El Euro intenta rebotar al alza mientras se profundiza la crisis de Oriente Medio

El EUR/USD permaneció bajo una fuerte presión bajista por segundo día consecutivo el martes y cerró en un profundo territorio negativo

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes