Vista previa del BoJ: La revisión de la política monetaria se centrará en el marco del control de la curva de rendimientos y la compra de ETFs

- Se espera que el BoJ deje su tasa de política monetaria sin cambios en el -0.1%.

- Es probable que se realicen posibles ajustes en la estrategia de compra de ETFs y el marco del control de la curva de rendimientos.

- Es poco probable que los anuncios de política monetaria del BoJ vean una reacción significativa en el mercado.

Se espera que el Banco de Japón (BoJ) mantenga su tasa de política monetaria estable en el -0.1% después de la reunión de dos días que finaliza el viernes. Más importante aún, el BoJ dará a conocer los hallazgos de su revisión de las políticas junto con la declaración de política monetaria.

Los formuladores de políticas contemplan el control de la curva de rendimientos y las compras de ETFs

A principios de mes, el vicegobernador del BoJ, Masayoshi Amamiya, explicó que el propósito de la revisión de la política monetaria será asegurar que los mercados tengan la capacidad de actuar de manera eficaz y oportuna ante los cambios económicos. Amamiya reconoció además que es un acontecimiento favorable que el JPY no siga fortaleciéndose cuando los inversores buscan refugio en activos seguros.

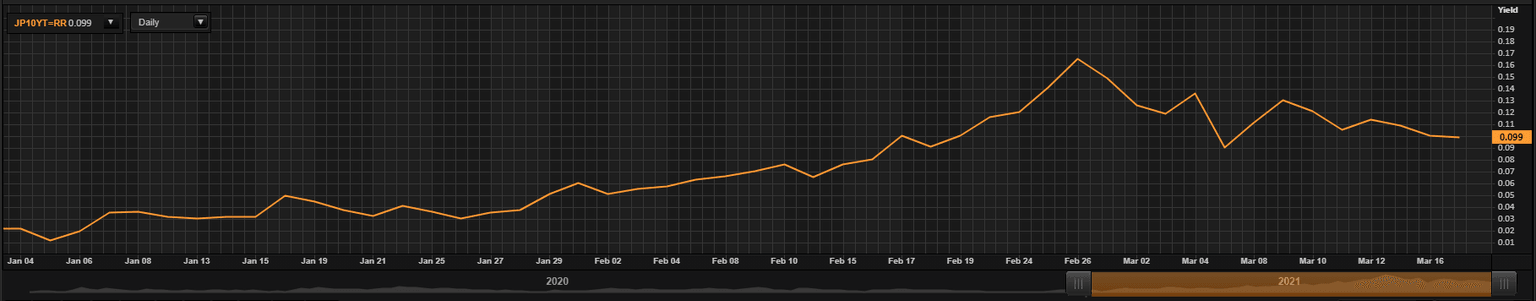

Sin embargo, el reciente repunte observado en los rendimientos de los bonos de las economías desarrolladas, en medio de las esperanzas de recuperación global y el aumento de las expectativas de inflación, parece haber puesto al BoJ en una situación difícil con respecto a su control de la curva de rendimientos (YCC). Citando fuentes del BoJ, Reuters informó la semana pasada que el banco central podría ofrecer una guía más clara sobre lo que considera un nivel aceptable de fluctuación en las tasas de interés a largo plazo. Mientras mantiene la tasa a corto plazo anclada en el -0.1%, el BoJ podría permitir que el rendimiento del bono del gobierno japonés a 10 años se desvíe modestamente del nivel objetivo del 0% dependiendo de la evolución económica.

Rendimiento JGB a 10 años

Aun así, es probable que cualquier ajuste al marco del control de la curva de rendimientos sea mínimo, ya que el gobernador Haruhiko Kuroda argumentó que no es necesario ni apropiado ampliar el rango alrededor del objetivo de tasa a largo plazo del BoJ. "Ahora es el momento de mantener la curva de rendimientos establemente baja, ya que el COVID-19 aún continúa afectando la economía", agregó Kuroda.

Además, el BoJ podría realizar cambios en su estrategia de compra de fondos cotizados en bolsa (ETF) para tener más flexibilidad en su política monetaria. Actualmente, el banco central tiene un objetivo de compra anual en ETFs de 6 billones de yenes (unos 55.000 millones de dólares) con un límite superior de 12 billones de yenes y la eliminación del objetivo anual podría ser una opción factible. "El Banco de Japón debe comprar ETF de manera flexible cuando se necesita su presencia para abordar la fuerte ampliación de las primas de riesgo", señaló Kuroda.

Aunque los cambios mencionados anteriormente en la política del BoJ podrían verse como desarrollos moderadamente alcistas para el JPY, se espera que la reacción de la moneda permanezca moderada ya que los inversores han descontado estos posibles ajustes. Más importante aún, sería una gran sorpresa si el Banco de Japón renunciara a su perspectiva y su orientación futura extremadamente pesimista, dadas las perspectivas de inflación moderadas y los riesgos a la baja para la recuperación económica.

Una posible fortaleza del JPY será de corta duración

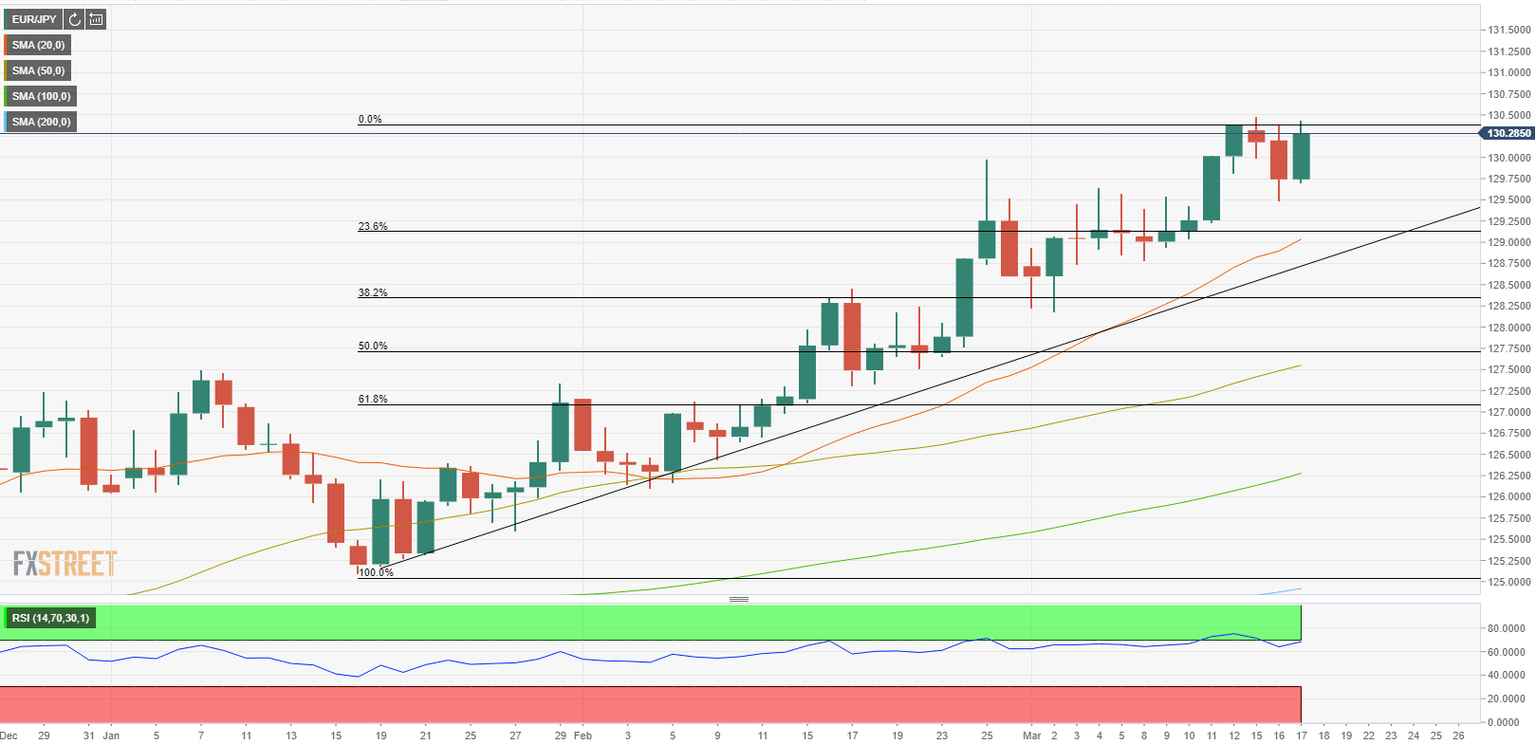

Todos los pares denominados en JPY han aumentado de manera constante desde principios de año, a medida que el lanzamiento de la vacuna contra el coronavirus y el apoyo fiscal y monetario sin precedentes apuntan a una expansión constante en la economía global. El USD/JPY ha subido más del 5% en 2021 después de cerrar los últimos cuatro meses de 2020 en territorio negativo. El cruce GBP/JPY cotiza por encima de 152.00 por primera vez desde abril de 2018 y el EUR/JPY está probando máximos de 29 meses por encima de 130.00.

Entre esos cruces de divisas, el EUR/JPY parece relativamente vulnerable a un giro bajista con el Banco Central Europeo (BCE) comenzando a aumentar sus compras semanales de activos bajo el Programa de Compras de Emergencia Pandémica (PEPP).

En el lado negativo, el objetivo inicial se encuentra en el área de 129.00, donde la media móvil simple de 20 días coincide con el 23.6% de retroceso de Fibonacci de la tendencia alcista de dos meses que comenzó a mediados de enero. Además, la línea de tendencia ascendente también refuerza este soporte. Un cierre diario por debajo de ese nivel podría abrir la puerta a pérdidas adicionales hacia un retroceso a 128.50 (38.2% de Fibonacci del movimiento mencionado).

No obstante, el gráfico diario muestra una imagen convincentemente alcista con la posibilidad de una corrección técnica en el corto plazo y es poco probable que el BoJ por sí mismo fuerce al EUR/JPY a revertir su curso.

EUR/JPY gráfico diario

Autor

Eren Sengezer

FXStreet

Nacido en İzmir (Turkey), Eren Sengezer es Editor de Noticias y Analista en FXStreet.