Pronóstico del Dólar estadounidense: El sesgo a corto plazo se centra en el Día de la Investidura

- El Índice del Dólar pone fin a seis avances semanales consecutivos.

- Donald Trump asumirá el cargo el 20 de enero.

- Los inversores creen que la Fed podría recortar las tasas solo una vez este año.

El repunte del Dólar se encuentra con un obstáculo

El repunte de varias semanas del Dólar estadounidense finalmente perdió fuerza esta semana. Después de alcanzar nuevos máximos del ciclo por encima de la marca de 110.00, el Índice del Dólar estadounidense (DXY) cambió de rumbo, lastrado por un notable retroceso en los rendimientos de EE.UU. en todos los ámbitos.

Datos de EE.UU. y apuestas de recorte de tasas presionan al Dólar

La caída del Dólar comenzó después de los decepcionantes datos de inflación de EE.UU. para diciembre, como lo muestra el Índice de Precios al Consumo (IPC). El retroceso se aceleró aún más con cifras semanales del mercado laboral más débiles de lo esperado y datos de ventas minoristas decepcionantes para diciembre. Estos desarrollos reavivaron las esperanzas de que la Reserva Federal (Fed) podría mantener su postura de recorte de tasas durante el resto del año.

¿Qué dicen los funcionarios de la Fed?

Los funcionarios de la Fed se mostraron cautelosamente optimistas sobre las perspectivas de inflación y sus implicaciones para la política monetaria:

El presidente de la Fed de Richmond, Thomas Barkin, destacó que los datos de inflación de diciembre se alinean con la tendencia de la inflación moviéndose gradualmente más cerca del objetivo de la Fed.

El presidente de la Fed de Nueva York, John Williams, reiteró que las decisiones futuras de política dependerán de los datos económicos, dada la incertidumbre vinculada a posibles cambios de política.

El gobernador de la Fed, Chris Waller, sugirió que la inflación podría disminuir lo suficiente como para justificar recortes de tasas más rápidos de lo esperado.

El presidente de la Fed de Chicago, Austan Goolsbee, expresó una creciente confianza en un mercado laboral estabilizado.

A pesar de este optimismo, los mercados asignan una probabilidad del 97% de que la Fed mantenga las tasas sin cambios en su reunión de enero, según la herramienta FedWatch del CME Group.

¿Qué pasa con Trump?

El llamado "comercio Trump" ha sido un factor significativo detrás del repunte del Dólar desde octubre. Los inversores han estado recalibrando las expectativas de una posible victoria de Donald Trump en las elecciones presidenciales del 5 de noviembre.

Si Trump regresa a la Casa Blanca, se espera que su agenda económica se centre en la desregulación corporativa, políticas fiscales relajadas y el impulso a la manufactura nacional. Los aranceles a las importaciones probablemente ocuparán un lugar destacado para proteger las industrias estadounidenses y reducir la dependencia de bienes extranjeros.

En cuanto a la inmigración, la plataforma de Trump sigue centrada en la estricta aplicación de la ley, incluyendo una mayor seguridad fronteriza, políticas de asilo más estrictas y posiblemente completar el muro fronterizo sur.

En política exterior, se espera que Trump priorice el interés propio de EE.UU., favoreciendo una menor participación militar en el extranjero, presionando a los aliados de la OTAN para que aumenten el gasto en defensa y adoptando una postura firme contra China, tanto económica como diplomáticamente.

Los rendimientos caen junto con el Dólar

La fuerte caída del Dólar se reflejó en los rendimientos del Tesoro estadounidense esta semana. Los rendimientos retrocedieron desde los recientes máximos en varias maduraciones, reflejando el amplio impulso de venta en el Dólar.

Próximos eventos clave

El Día de la Inauguración el 20 de enero será el evento destacado de la semana, mientras que la publicación de los PMI avanzados hacia el final de la semana también podría animar el mundo del FX en el contexto del período de silencio de la Fed antes de la reunión del 28-29 de enero.

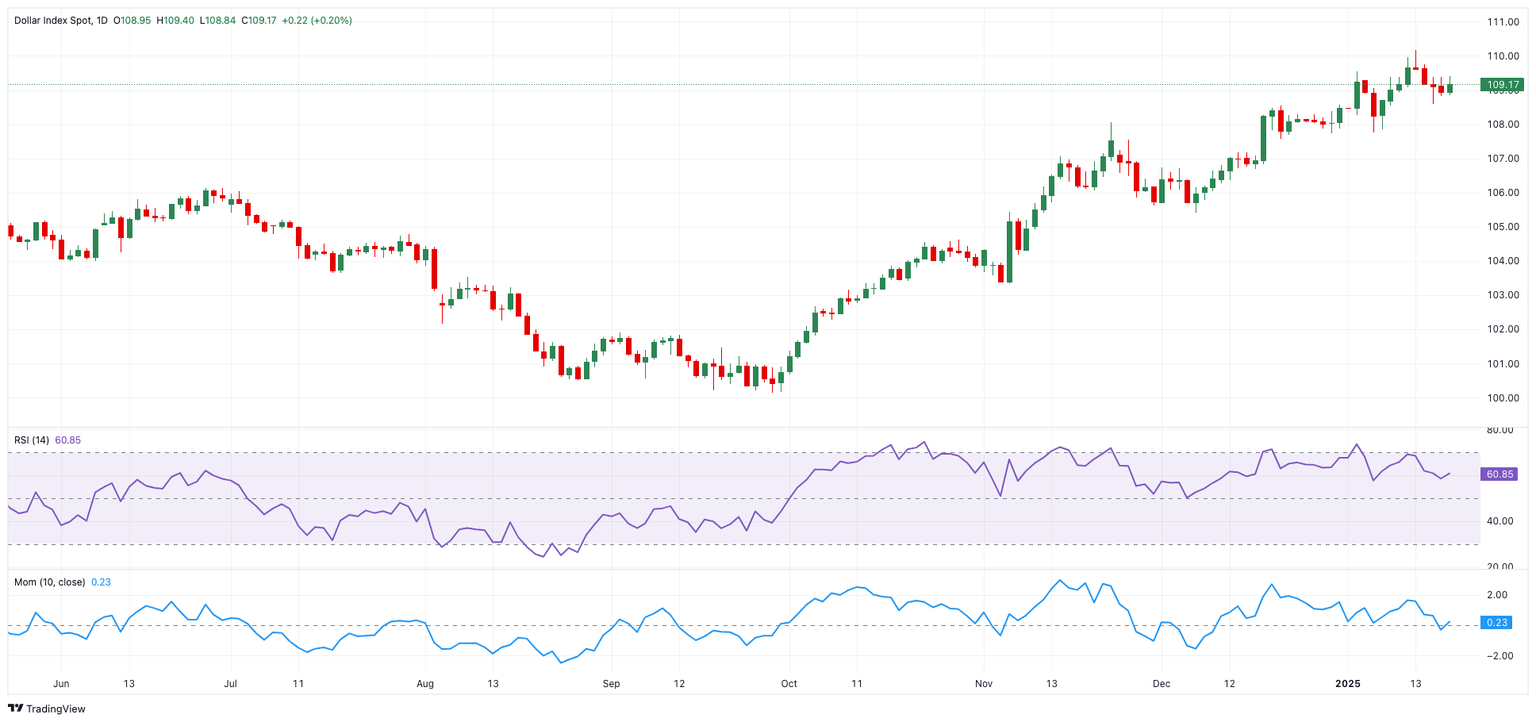

Aspectos técnicos del Índice del Dólar estadounidense

Tras el reciente máximo en 110.17 (13 de enero), se espera que el DXY encuentre el próximo obstáculo relevante en el pico de 2022 de 114.77 (28 de septiembre).

A la baja, se espera que el DXY encuentre la contención inicial en el mínimo de 2025 de 107.75 (6 de enero), antes de la media móvil simple (SMA) de 55 días intermedia en 107.02 y el mínimo de diciembre de 2024 de 105.42 (6 de diciembre), que anticipa la SMA crítica de 200 días de 104.67.

Mientras tanto, la postura constructiva del Dólar estadounidense debería permanecer sin cambios mientras esté por encima de esta última SMA.

Gráfico diario del índice DXY

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. El Dólar estadounidense fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.17% | 0.47% | 0.67% | 0.27% | 0.08% | 0.27% | 0.42% | |

| EUR | -0.17% | 0.30% | 0.51% | 0.09% | -0.10% | 0.10% | 0.25% | |

| GBP | -0.47% | -0.30% | 0.21% | -0.20% | -0.39% | -0.20% | -0.04% | |

| JPY | -0.67% | -0.51% | -0.21% | -0.39% | -0.59% | -0.40% | -0.25% | |

| CAD | -0.27% | -0.09% | 0.20% | 0.39% | -0.21% | -0.00% | 0.15% | |

| AUD | -0.08% | 0.10% | 0.39% | 0.59% | 0.21% | 0.19% | 0.34% | |

| NZD | -0.27% | -0.10% | 0.20% | 0.40% | 0.00% | -0.19% | 0.16% | |

| CHF | -0.42% | -0.25% | 0.04% | 0.25% | -0.15% | -0.34% | -0.16% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.